隱私焦慮,成為企業使用區塊鏈進行商業支付的最大絆腳石

是什麼阻礙了企業將區塊鏈應用於商業場景?

是什麼阻礙了企業將區塊鏈應用於商業場景?

原文標題:《讓區塊鏈再次偉大》

撰文:Prathik Desai

編譯:Block unicorn

數位支付傳統上一直緩慢且乏味。

過去,安全資訊網路(SWIFT)、清算系統(ACH、RTGS)以及銀行卡系統只能在工作日批量轉移資金,而我們很少會注意到這些基礎設施,除非出現問題。用戶無需操心基礎設施,卻要為此支付高額的價差和手續費。

區塊鏈徹底改變了這一切,它將基礎設施推到了台前。

每一筆穩定幣轉帳都會在公共鏈上永久記錄,成為一條帳本條目。任何人都可以即時查看資金流動,最終確認只需幾秒鐘,手續費幾乎為零。

理論上,這應該意味著 Wise、Remitly、Payoneer 以及大部分收取高額手續費的代理銀行體系的終結。然而,實際上,它們依然存在。

穩定幣比它們所「競爭」的系統速度更快、成本更低,但負責發放工資和支付供應商款項的機構對採用區塊鏈仍持懷疑態度。

在今天的深度分析中,我將解釋是什麼阻礙了企業將區塊鏈應用於商業場景,例如支付工資和支付供應商款項,以及什麼可以彌合這一差距。

讓我們進入正題。

更快、更便宜

穩定幣的數據清楚地表明,區塊鏈正在擴展並被大規模採用。

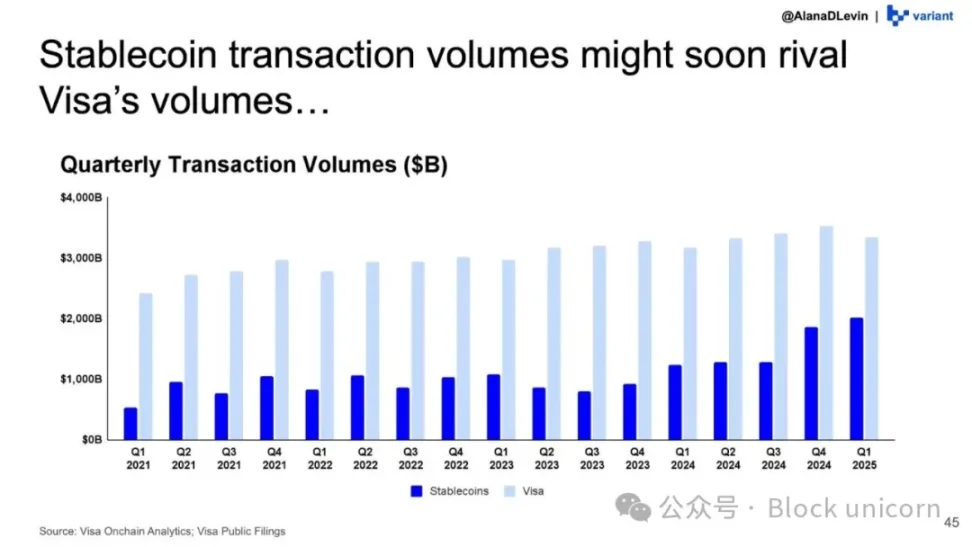

Visa 的鏈上分析儀表板估計,經「調整」(剔除機器人和內部 DeFi 交易)後的穩定幣交易量將在 2025 年達到 10.1 萬億美元,比 2024 年的 5.7 萬億美元增長超過 75%。

穩定幣交易量與 Visa 處理的交易量之間的差距正在逐季縮小。

Ethereum 目前正處於這一發展趨勢的中間位置。

作為 Layer-1 巨頭,Ethereum 目前承載著超過一半的穩定幣供應量,在 2025 年結算了超過 7.8 萬億美元的「調整後」穩定幣交易。這約佔所有區塊鏈調整後穩定幣交易總額的三分之一。2024 年,Ethereum 在 DeFi、穩定幣、DAO 以及人工智慧代理和鏈上身份等新興領域結算了超過 25 萬億美元的交易。

粗略估算表明,穩定幣佔 Ethereum 網路所有結算價值的三分之一以上。

如今,這條區塊鏈已成為數位美元的清算引擎。

但穩定幣的流動可能存在諸多誤導性。它可能包括交易者在交易所之間轉移抵押品、DeFi 用戶在不同區塊鏈錢包之間輪換美元,以及做市商重新平衡流動性。

嚴格來說,這些都屬於支付。數位美元讓世界各地的人們能夠輕鬆參與 DeFi 活動,無需擔心外匯價差或時區差異。然而,這只是受益者的一部分。

除了去中心化金融(DeFi)之外,高通膨經濟體和特定的匯款通道也可能成為穩定幣支付的最大受益者。與美元掛鉤的穩定幣更加可靠,並為在全球經濟中轉移資金提供了更大的靈活性,尤其適用於本地貨幣不穩定和經濟疲軟的國家。

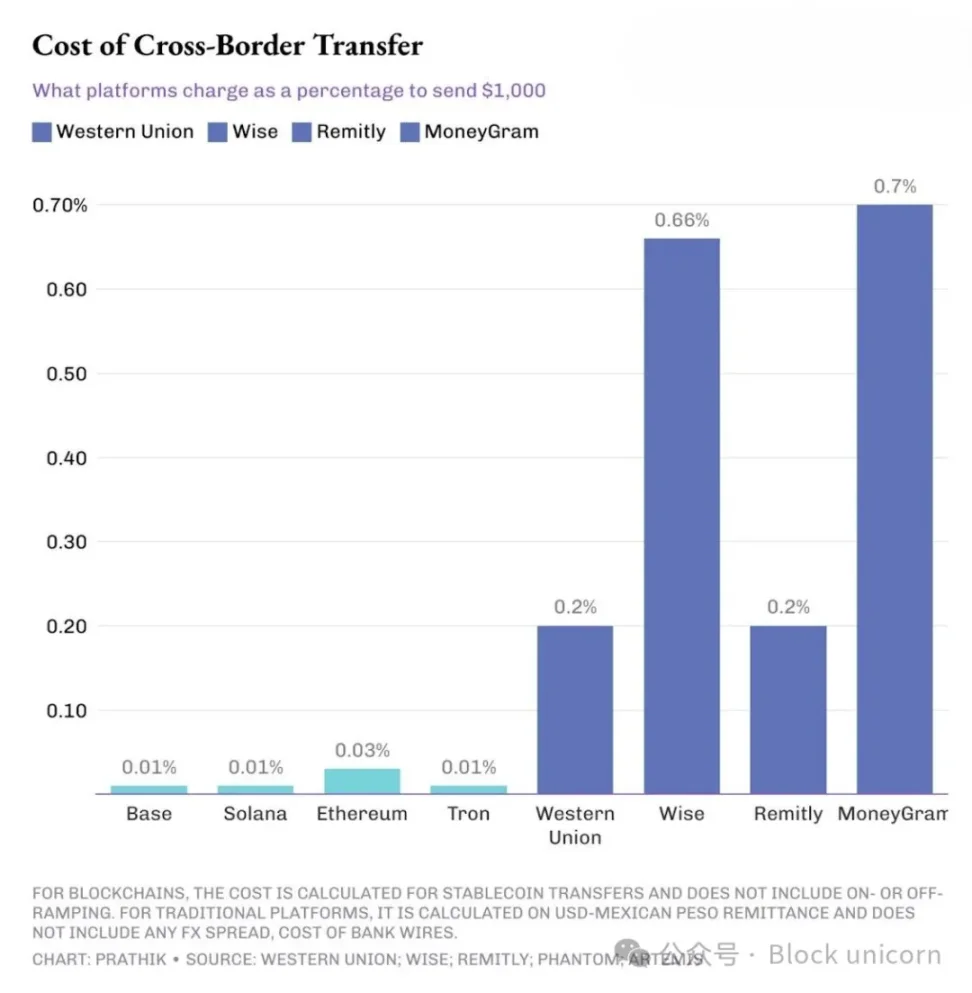

例如,一家美國公司向位於南亞或南美洲國家的顧問匯款。在這種情況下,使用穩定幣進行支付可以帶來翻天覆地的變化。假設一家美國公司向印度的承包商匯款 1000 美元。

傳統的匯款平台收取的費用是區塊鏈的 10 到 70 倍。

如果使用傳統銀行的 SWIFT 轉帳,則可能需要支付 15 至 30 美元的出帳電匯費。此外,還會收取中間銀行手續費,以及收款銀行最終將美元兌換成墨西哥比索或印度盧比時產生的 1.5% 至 3% 的外匯價差。

這種情況並非僅限於新興經濟體。即使是希望從外國客戶處收款的企業,收到 1000 美元的發票後,銀行帳戶也只會收到 950 美元或更少的入帳。

相比之下,在 Ethereum、Solana 或 Tron 上進行 USDC 或 USDT 轉帳,只需幾秒或幾分鐘即可完成結算,手續費最高僅為 0.3 美元。儘管如此,傳統的跨境支付平台仍然佔據主導地位。為什麼?

因為除了支付成本和轉帳速度之外,還有更重要的東西。

公共帳本與私有電子表格

傳統的支付系統是不透明的。薪資單文件只有人力資源部、財務部、銀行以及可能還有審計人員才能看到。其他人只能看到資金的流入和流出。

公共區塊鏈顛覆了這種模式。當一家美國公司通過 Solana 上的 USDC 向其顧問支付報酬或向其在墨西哥或印度的供應商付款時,任何擁有區塊瀏覽器的人都可以重建薪資範圍、供應商列表和材料成本等詳細資訊。

地址可以是匿名的,但我曾撰文指出,借助鏈分析公司提供的工具將錢包聚類成實體,重構地址模式並非難事。

因此,當你問財務主管為什麼不直接將穩定幣應用於工資和供應商付款時,你會得到一個一致的答案:「我們不能把所有內部經濟活動都公開。」

如果支付渠道過於透明,那麼僅僅廉價快捷是不夠的。

這就是為什麼世界需要既擁有區塊鏈優勢、又帶有隱私層的支付方案,讓穩定幣能夠更深入地進入企業的帳務部門。

支付專用鏈

目前已經有一些協議正在構建這類鏈。

Stable.xyz 是一個與 EVM 相容、由 Tether 支持的 Layer-1 層,它允許機構和個人進行亞秒級結算的點對點轉帳,並提供專用區塊空間以確保交易的私密性。

此外,還有 Circle 最新的網路實驗。通過 Circle Payments Network (CPN),USDC 發行方正致力於構建一個封閉網路,通過單一 API 連接銀行、支付服務提供商 (PSP) 和金融科技公司,使他們能夠以近乎即時的結算速度轉移 USDC,同時保持與傳統金融相當的準入、合規和風險管理標準。

Celo 是一個 Ethereum Layer-2 層,支持以低於美分的手續費和大約 1 秒的區塊時間進行穩定幣轉帳。它還提供行動優先的用戶體驗,支持基於手機號碼的地址。Celo 最近新增了 Nightfall,這是一個零知識隱私層,使企業能夠進行私密的 B2B 穩定幣支付,在需要時可以屏蔽金額和交易對手資訊,同時進行審計。

這些實驗共同致力於解決同一個難題:既要保留公鏈的優勢,例如全球覆蓋、開放存取和近乎即時的結算,又要為敏感資訊提供保密性。

這些新型支付專用鏈的採用仍處於早期階段,且發展過程尚不完善。但變革正在進行,並且顯而易見。

大型金融機構紛紛加入這一行列。在第三季度財報電話會議上,Circle 的高層領導提到,CPN 已與包括渣打銀行、德意志銀行、法國興業銀行和桑坦德銀行在內的多家大型銀行簽署了早期合作協議。

2025 年 2 月,Stripe 以 11 億美元收購了穩定幣平台 Bridge。此次收購將幫助這家金融基礎設施提供商通過整合 Bridge 的技術,為企業提供更快、更便宜的全球穩定幣交易服務。

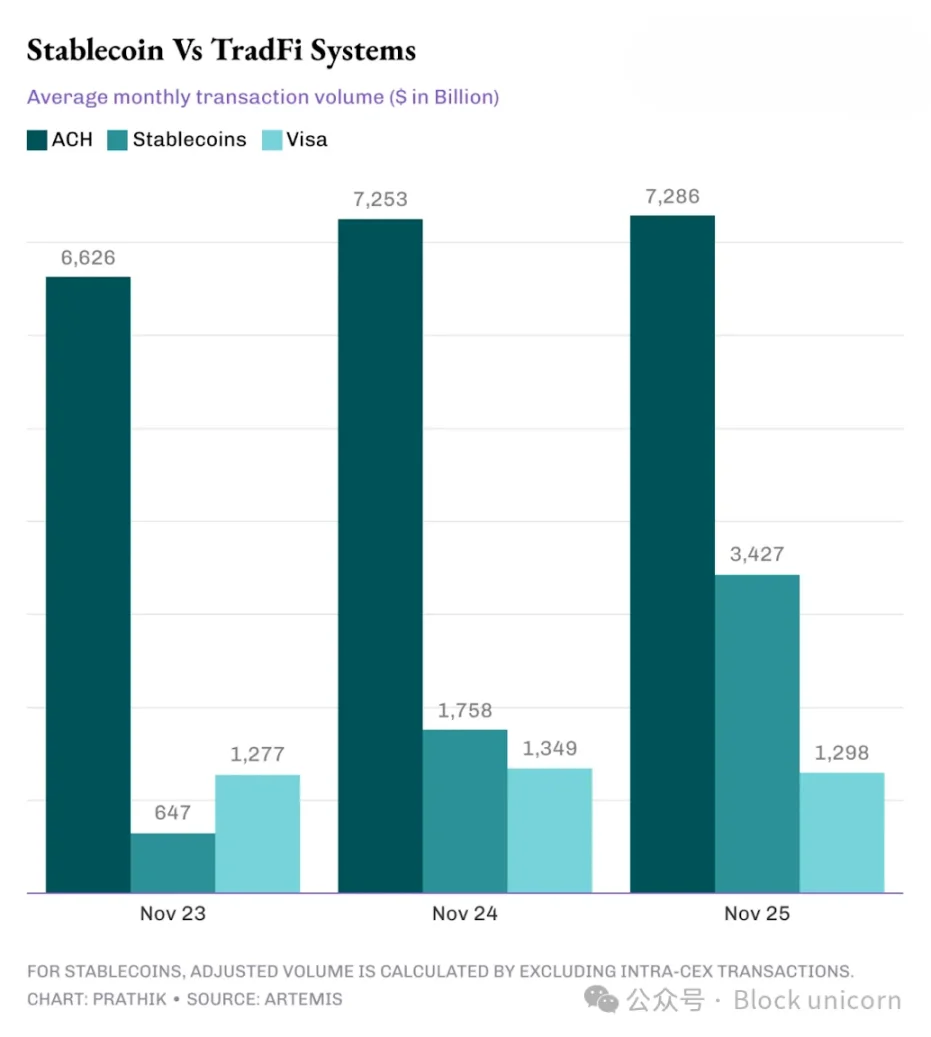

只需瀏覽一下 Artemis 數據集,對比鏈上穩定幣與 Visa、自動清算系統 (ACH) 和其他傳統金融系統的交易量,就能發現它們之間的差距正在迅速縮小。

過去三年,經調整後的穩定幣交易量已從落後於 Visa 躍升至 Visa 的 2.5 倍左右,並從 ACH 交易量的一小部分增長到接近其一半。

圖表清晰地表明,穩定幣顛覆傳統支付系統只是時間問題,而非是否會發生的問題。

未來值得關注的是,以隱私為先、專注於支付的區塊鏈將如何發展。

如果它們能夠通過穩定幣結算,利用單一 API 幫助企業批量處理工資,那麼它們就朝著正確的方向邁出了一步。它們還必須在確保隱私的同時,讓審計人員能夠查看他們需要的資訊。

免責聲明:文章中的所有內容僅代表作者的觀點,與本平台無關。用戶不應以本文作為投資決策的參考。

您也可能喜歡

Bitcoin流動性已消失進入「影子」系統,現在企業債務週期決定崩盤風險

中國拋售價值710億美元美債,揭示比特幣敘事與央行現實之間的關鍵鴻溝

散戶流失,下一波牛市要靠什麼?

比特幣近期暴跌28.57%,市場恐慌、流動性枯竭,但長期結構性利好聚集,包括美聯儲降息預期以及SEC監管改革,市場正面臨短期與長期的矛盾。

Tether「親兒子」STABLE翻車?首日暴跌60%,巨鯨插隊+不上CEX引爆信任恐慌

Stable公鏈主網上線,作為Tether系項目備受關注,但市場表現不佳,價格暴跌60%,並陷入信任危機,面臨激烈競爭及代幣經濟模型挑戰。摘要由Mars AI生成。本摘要由Mars AI模型生成,其內容準確性與完整性仍處於持續優化階段。