以太坊ETF掀起隱藏「收益戰爭」,發行商終於開始為你的持有支付回報

Grayscale 已將Ethereum的質押收益轉化為ETF投資人一眼就能識別的東西:現金分配。

1月6日,Grayscale Ethereum Staking ETF(ETHE)每股發放約0.083美元,總計939萬美元,資金來源為該基金持有的ETH所獲得並出售為現金的質押獎勵。

此次分派涵蓋了2025年10月6日至12月31日期間產生的獎勵。持有記錄日為1月5日的投資人可獲得這筆分配,且ETHE在該記錄日進行除息交易,這與其股票和債券基金所採用的日曆機制相同。

這很容易被視為一個小眾產品中的小眾細節。但這對於Ethereum如何被打包進主流投資組合而言,是一個有意義的里程碑。

質押一直是Ethereum經濟模型的核心,但多數投資人都是間接體驗,透過價格升值、加密原生平台,或者根本沒有參與。

ETF分派改變了這一視角,使Ethereum的“收益”表現為一項類似收入的明細項目。

這有兩個重要原因。首先,它可能改變配置者對ETH曝險的建模方式,ETH不僅僅是波動性的代表,而是具有持續收益流的資產。其次,它為發行商之間的競爭奠定基礎:若質押收益成為一項功能,投資人將開始用評估收益產品的同樣標準比較ETH基金,包括淨收益、分派時程、透明度和費用。

分紅時刻,即使沒有人願意這麼稱呼

“分紅”一詞在這裡技術上並不精確,但它捕捉了這筆分派旨在激發的投資人直覺。

企業分紅來自利潤。質押獎勵則來自協議機制,是發行與支付給驗證者以維護網路安全的費用的組合。然而,經濟直覺是相似的:你持有一項資產,它產生回報。

當這筆回報以現金形式發放,並且有明確的記錄日及應付日,大多數投資人會將其心裡歸類為收入。

Grayscale自己的定位也接近這個想法。該公司表示,ETHE是美國首檔向股東分派質押獎勵的Ethereum ETP。如果這個“第一”能維持下去,它將成為行銷利器。即使不能,也會成為行業範例,因為現在已有一個實施模板。

更重要的是,這將如何影響Ethereum在傳統市場的敘事。多年來,機構投資者對ETH的推廣分為兩大陣營。

一個是“技術平台”陣營:結算層、智能合約、資產代幣化、穩定幣、L2擴容。另一個是“資產”陣營:類稀缺抵押品、網路效應、貨幣政策、燃燒機制、質押收益。

ETHE的分派讓這兩個陣營更加貼合。討論Ethereum作為基礎設施時,很難不談誰因維運這個基礎設施而獲利。同樣,談Ethereum作為資產時,也無法回避質押堆疊如何將價值分配給持有者、驗證者與服務供應商。

還有一個更無聊但可能促使此舉普及的原因。

質押納入信託型產品時的一個障礙是,質押行為會否影響該投資工具在稅務上的待遇。在Rev. Proc. 2025-31中,美國國稅局(IRS)提供了安全港,允許符合資格的信託質押數位資產,同時維持其贈與人信託地位。

這並未解決所有法律細節問題,但大幅降低了結構性焦慮,也解釋了為何發行商現更願意將質押收益實現並分派給投資人。

換句話說,這筆分派不僅僅是一筆分派,它表明基礎設施正變得不再那麼實驗性質。

質押收益如何變成ETF分派

要理解這背後比看起來更具影響力,需關注幕後發生了什麼。

Ethereum質押收益並非息票,不會以固定時程、固定利率到帳。獎勵隨網絡狀態、總質押量、驗證者表現及費用活動而變化。加密原生質押者會直接感受到這種波動。

ETF必須將這種混亂轉化為符合證券市場預期的東西。這意味著清楚揭露、乾淨會計、可重複操作,以及將獎勵轉換為現金的機制。

Grayscale的公告明確指出關鍵步驟:此次分派代表基金出售其所得質押獎勵的收益。這意味著基金不是僅讓獎勵累積並無形提升資產淨值(NAV):而是將其換成現金並發放出去。

這一設計選擇影響投資人對績效的感受。如果獎勵在產品中累積,回報將同時體現在價格與NAV上;若分派出去,則部分以現金、部分以價格體現。

長遠來看,兩者都能帶來類似的總回報,但感受不同,一種看起來像成長,另一種像收入。投資人對自己所屬的類型,往往行為不同。

日期安排也顯示這是“ETF原生”設計。獎勵在特定期間內賺取,分派則遵循熟悉的流程:記錄日、應付日及記錄日當天的除息交易行為。

這些機制很重要,因為它們設定了預期。一旦股東經歷了一次分派,便會開始詢問下一次何時發放、規模多大。

這正是重要問題的開始。

基金的ETH有多少實際投入質押?產品可以持有ETH,同時只將部分用於質押,這取決於操作限制、流動性需求及政策。

從總獎勵到投資人分派中間的費用損耗有多少?質押涉及對手方及服務,當“質押收入”成為賣點時,投資人最關心的將是淨收益。

風險如何處理?驗證者因不當行為或停機會受罰,服務供應商也可能帶來操作風險。即使投資人不用學會“砍倉(slashing)”這詞,他們仍會關心流程是否穩健。

這也是為何“分紅時刻”雖然好用卻不完整。真正的發展在於ETH收益正被標準化為可跨發行商比較、可納入配置框架的產品體驗。

收益競賽即將來臨,細節決定勝負

Grayscale搶下了第一個大頭條,但市場已明顯朝收益包裝競爭邁進。

21Shares已宣布其21Shares Ethereum ETF(TETH)將分派質押獎勵,並公佈了每股數字與預定支付時程。如果另一家如21Shares這樣規模的發行商能迅速跟進,說明業界相信投資人會有所回應,且操作流程越來越可複製。

一旦有多檔基金開始分派質押收益,評比標準便會轉變。費用和追蹤誤差依然重要,但現在一組新問題不可避免:

- 淨收益與透明度: 投資人不僅會問“你分派多少?”,還會問“你怎麼算的?”一檔有公信力的收益產品會解釋總質押獎勵、操作成本和實際到手的差異。

- 分派節奏與投資人預期: 季度、半年或不規則時程會吸引不同投資人。可預期性或許成為賣點,但質押獎勵本就波動。基金必須在順暢傳達與誠實揭露之間取得平衡。

- 產品設計:現金分派vs NAV增值: 兩檔基金都能質押ETH並取得相近總回報,但在對帳單上呈現不同。長期來看,這會影響誰持有、分派日前後的交易特徵。

- 結構與稅務明確性: IRS的安全港有助,但僅是政策環境的一部分。隨著質押在受監管產品中更常見,市場關注點將轉向託管、服務供應商及揭露方式。

這類發展在第一天看似微不足道,回顧時卻顯得理所當然。Ethereum質押收益一直存在。改變在於,如今它正透過ETF包裝,以機構投資人習慣的方式呈現。

若這成為常態,將改變Ethereum在投資組合中的定位。ETH不再只是對採用與網路效應的方向性押注,而是成為混合曝險:部分成長敘事、部分收益敘事,全部透過熟悉的架構交付。

這並不消除波動性,也無法讓質押獎勵變得可預測。但確實讓這項資產對偏好其加密貨幣運作與其他投資項目無異的投資人來說,更容易持有。

免責聲明:文章中的所有內容僅代表作者的觀點,與本平台無關。用戶不應以本文作為投資決策的參考。

您也可能喜歡

AI烏托邦主義掩蓋了科技億萬富翁的恐懼:Douglas Rushkoff

Tesla推出全國首座大型鋰精煉廠

格陵蘭島地緣緊張局勢升級 金融市場避險與供應邏輯重塑

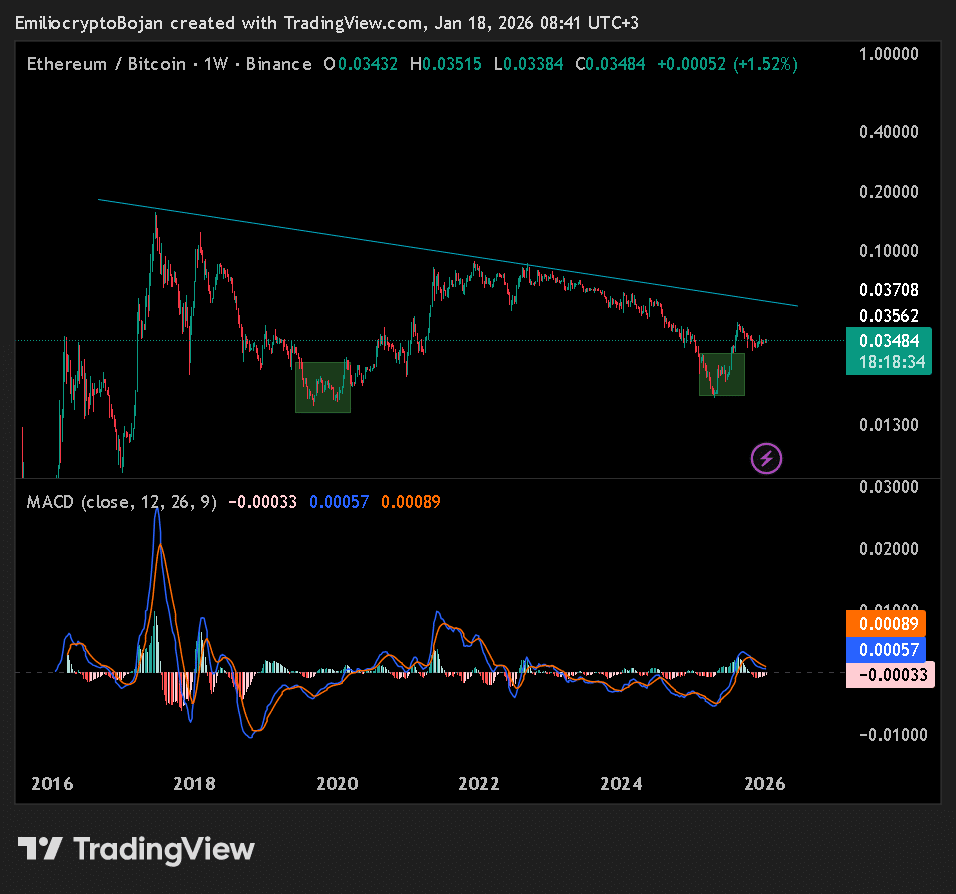

山寨幣動能增強,Ethereum領漲——更廣泛的採用即將到來嗎?