Krypto erhält ein „Circulating Supply“-Makeover – wie Aktien, nur besser

- Artemis und Pantera schlagen das "Circulating Supply"-Framework vor, um die Bewertung von Kryptowährungen zu standardisieren, indem nicht handelbare Token von den Angebotsberechnungen ausgeschlossen werden. - Aktuelle Kennzahlen wie FDV führen Investoren in die Irre, da sie davon ausgehen, dass alle Token handelbar sind, im Gegensatz zur traditionellen Aktienbewertung, die auf ausstehenden Aktien basiert. - "Smart Circulating Supply" verfeinert die Kennzahlen weiter, indem gesperrte Token ausgeschlossen werden, was eine klarere Risikobewertung und Liquiditätsanalyse ermöglicht. - Abweichungen bei der Token-Bewertung (z.B. Hyperliquids HYPE-Token) verdeutlichen diese Problematik.

Die Bewertung von Token im Kryptowährungsbereich war lange Zeit von Inkonsistenzen und Unklarheiten geprägt, wobei derselbe Token auf verschiedenen Datenplattformen oft sehr unterschiedliche Angebotsmetriken aufweist. Dies hat zu verzerrten Berechnungen der Marktkapitalisierung und zu Fehlinvestitionen geführt. Als Reaktion darauf haben Artemis in Zusammenarbeit mit Pantera Capital einen Rahmen namens „Circulating Supply“ vorgeschlagen, der vom Konzept der „umlaufenden Aktien“ an den traditionellen Aktienmärkten inspiriert ist. Dieses Modell zielt darauf ab, einen transparenteren und standardisierten Ansatz zur Bewertung von Krypto-Assets einzuführen, indem nicht umlaufende Token – wie solche, die von Protokollstiftungen, Labs oder gesperrten Verteilungsverträgen gehalten werden – von der Gesamtangebotsberechnung ausgeschlossen werden [1]. Ziel ist es, Investoren zu ermöglichen, Krypto-Assets effektiver mit traditionellen Aktien zu vergleichen und den Bewertungsrahmen für Kryptowährungen stärker an institutionelle Finanzstandards anzugleichen.

Die Probleme mit den aktuellen Token-Angebotsmetriken sind vielfältig. Bestehende Metriken wie FDV (Fully Diluted Valuation), die den Token-Wert als Gesamtangebot multipliziert mit dem Preis berechnen, sind oft irreführend und ähneln der Bewertung einer Aktie auf Basis der genehmigten Aktien statt der ausstehenden Aktien. Zum Beispiel kann FDV die Bewertung eines Tokens übertreiben, indem angenommen wird, dass alle Token handelbar sind, was zu Überschätzungen führt. Im Gegensatz dazu spiegelt die vorgeschlagene „Circulating Supply“-Metrik – berechnet als Gesamtangebot abzüglich der Protokollbestände – die wirtschaftliche Realität genauer wider, indem Token ausgeschlossen werden, die nicht frei handelbar sind. Diese Metrik ist analog zum Konzept der „ausstehenden Aktien“ bei Aktien und bietet eine klarere Darstellung des tatsächlichen Eigentums, der Liquidität und des Marktwerts [1].

Zur weiteren Verfeinerung dieses Konzepts führt Artemis eine sekundäre Metrik namens „Smart Circulating Supply“ ein, die nicht nur vom Protokoll gehaltene Token, sondern auch gesperrte oder illiquide Token ausschließt und damit mit den „Float Shares“ bei traditionellen Aktien vergleichbar ist. Dieser zweistufige Ansatz – Circulating Supply und Smart Circulating Supply – erhöht die Transparenz, indem klar zwischen Token unterschieden wird, die zwar existieren, aber noch nicht für den Handel verfügbar sind, und solchen, die aktiv am Markt zirkulieren. Diese Unterscheidung ist für die Risikobewertung entscheidend, da sie Investoren ermöglicht, potenzielle Angebotsschocks wie die plötzliche Freigabe großer Token-Bestände oder entsperrter Zuteilungen vorherzusehen [1].

Der Bedarf an diesen neuen Standards wird durch das derzeitige Chaos bei den Token-Bewertungsdaten unterstrichen. Verschiedene Plattformen berichten oft sehr unterschiedliche Zahlen für denselben Token, was zu Bewertungsdifferenzen führen kann, die sich über mehrere Milliarden Dollar erstrecken. So hat der HYPE-Token von Hyperliquid erhebliche Schwankungen in den Schätzungen des zirkulierenden Angebots auf Plattformen wie DefiLlama und CoinGecko gezeigt. Diese Diskrepanzen entstehen, weil einige Plattformen gesperrte oder nicht ausgegebene Token einbeziehen, während andere dies nicht tun. Das Fehlen eines einheitlichen Standards erschwert Peer-Vergleiche und untergräbt das Vertrauen der Investoren. Durch die Einführung eines standardisierten Rahmens will Artemis diese Unklarheiten beseitigen und einen zuverlässigen Maßstab für institutionelle Investoren bieten [1].

Der vorgeschlagene Rahmen adressiert auch das Problem des Angebotsrisikos, das für Investoren ein zentrales Anliegen ist. Wenn ein Projekt eine große Anzahl von Token in der eigenen Treasury oder in gesperrten Verträgen hält, können diese Token jederzeit freigegeben werden, was potenziell den Markt überschwemmt und den Preis drückt. Durch den Ausschluss solcher Token aus der Bewertungsmetrik erhalten Investoren ein genaueres Bild vom zirkulierenden Angebot und der Liquidität eines Tokens. Dies ist besonders wichtig in einem Markt, in dem sich die Liquidität schnell verschieben kann und in dem die plötzliche Freigabe von Token erhebliche Auswirkungen auf die Preisdynamik haben kann [1].

Über die Verbesserung der Bewertungsgenauigkeit hinaus könnte der Rahmen als kritische Infrastruktur für den Eintritt von institutionellem Kapital in den Kryptobereich dienen. Institutionelle Investoren benötigen in der Regel ein hohes Maß an Transparenz und Standardisierung, um fundierte Entscheidungen zu treffen. Die Einführung einer einheitlichen Bewertungsmetrik würde Krypto-Assets nicht nur vergleichbarer mit traditionellen Finanzinstrumenten machen, sondern auch Vertrauen und Glaubwürdigkeit auf dem breiteren Markt fördern. Während die Branche weiter reift und mehr institutionelles Interesse anzieht, wird die Etablierung standardisierter Bewertungsmetriken wie Circulating Supply und Smart Circulating Supply für langfristiges Wachstum und Stabilität immer wichtiger werden [1].

Haftungsausschluss: Der Inhalt dieses Artikels gibt ausschließlich die Meinung des Autors wieder und repräsentiert nicht die Plattform in irgendeiner Form. Dieser Artikel ist nicht dazu gedacht, als Referenz für Investitionsentscheidungen zu dienen.

Das könnte Ihnen auch gefallen

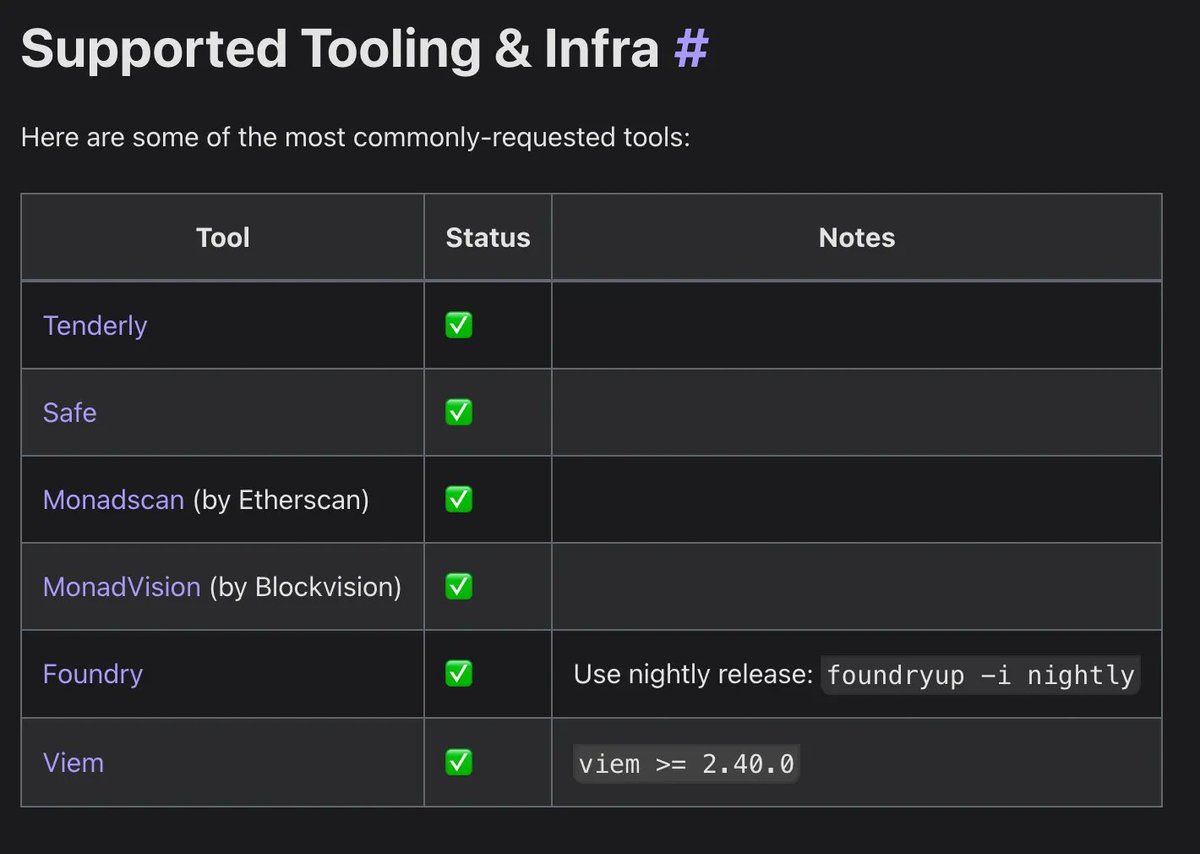

Monad Praxisleitfaden: Willkommen in einem neuen, hochleistungsfähigen Entwicklungsökosystem

In diesem Artikel stellen wir Ihnen einige Ressourcen vor, die Ihnen helfen, Monad besser zu verstehen und mit der Entwicklung zu beginnen.

JPMorgan sieht Bitcoin bei 170.000 $, wenn die Strategie beibehalten wird

US-Stablecoin-Regeln spalten die globale Liquidität, warnt CertiK

Alphabets TPUs entwickeln sich zu einem potenziellen 900-Milliarden-Dollar-Chip-Geschäft