Estrategas de Morgan Stanley afirman que el mercado cripto ha entrado en la “temporada de otoño” dentro del ciclo de cuatro años de Bitcoin, aconsejando a los inversores cosechar sus ganancias antes de la posible llegada del invierno.

En un episodio de podcast titulado Crypto Goes Mainstream, Denny Galindo, estratega de inversiones en Morgan Stanley Wealth Management, dijo que los datos históricos indican un ritmo consistente de tres subidas y una bajada en los ciclos de precio de Bitcoin. Galindo instó a los inversores a tomar ganancias en preparación para un criptoinvierno.

“Estamos en la temporada de otoño ahora mismo”, dijo. “El otoño es el momento de la cosecha. Así que es el momento en el que querés tomar tus ganancias. Pero el debate es cuánto va a durar este otoño y cuándo comenzará el próximo invierno”.

La analogía de la “cosecha” muestra que los principales ejecutivos de Wall Street están reconociendo el ritmo del mercado de Bitcoin con un marco de inversión cíclico, similar al de los commodities o los ciclos macroeconómicos impulsados por la liquidez.

La caída de Bitcoin marca un “mercado bajista técnico”

El 5 de noviembre, Bitcoin ( BTC ) cayó por debajo de los $99,000, rompiendo un indicador macro clave y reavivando el debate sobre el estado del mercado. Esto puso a BTC por debajo de su media móvil de 365 días, según Julio Moreno, jefe de investigación de CryptoQuant.

La media móvil de 365 días de Bitcoin es un indicador técnico que generalmente señala la dirección general del mercado. Analistas afirman que esta métrica es uno de los indicadores más importantes del sentimiento. La caída fue ampliamente vista como una fuerte señal bajista.

El analista de investigación de Bitrue, Andri Fauzan Adziima, dijo previamente a Cointelegraph que la caída “marcó oficialmente un mercado bajista técnico”.

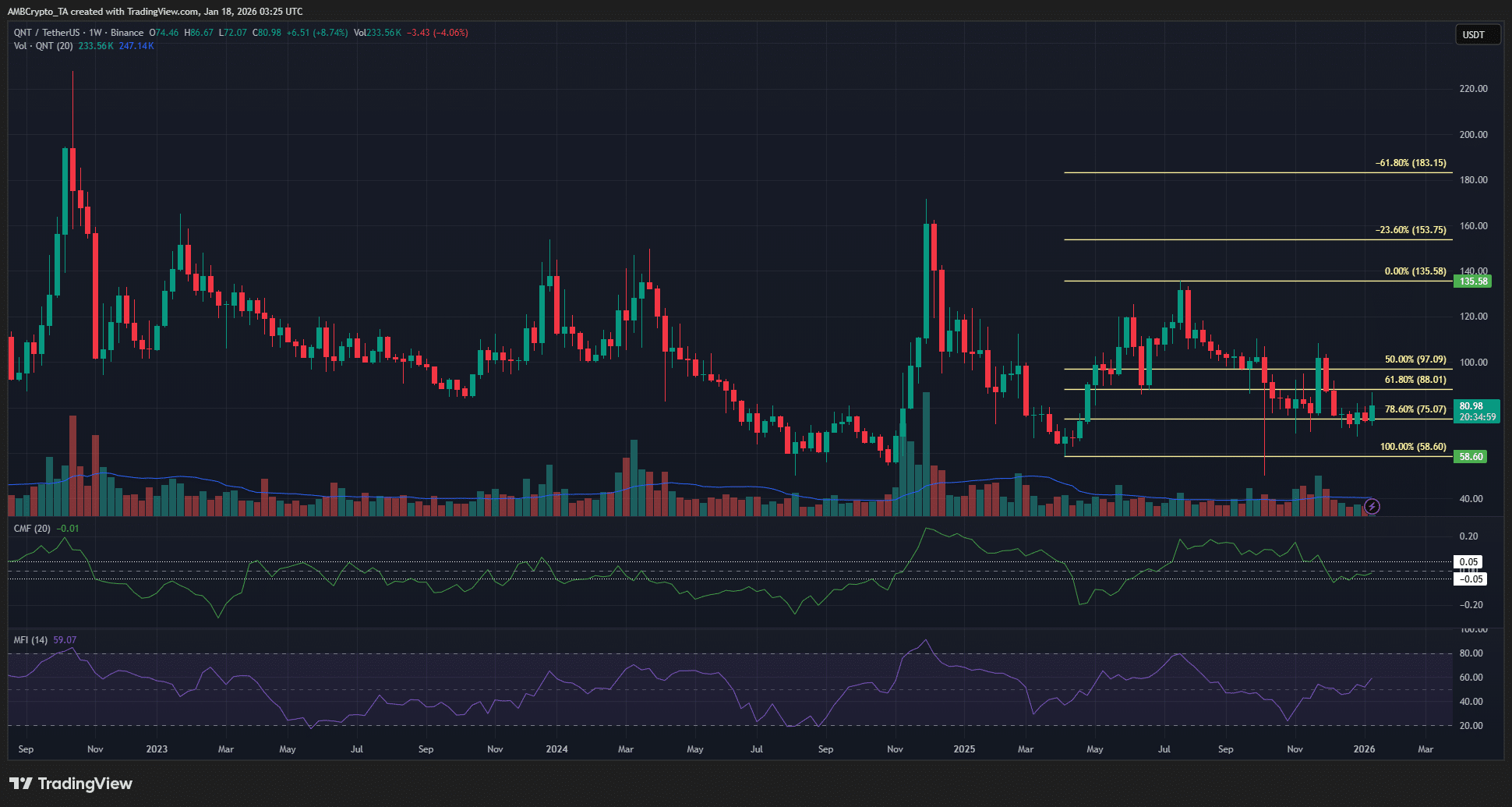

Acción del precio de Bitcoin en 2025. Fuente: TradingView

Acción del precio de Bitcoin en 2025. Fuente: TradingView Aparte de la caída de Bitcoin la semana pasada, el market-maker cripto Wintermute dijo que los principales impulsores de la liquidez del mercado se han estancado.

En una publicación de blog, Wintermute señaló que las stablecoins, los ETF y los digital asset treasuries (DATs) han sido las principales fuentes de liquidez cripto. La empresa indicó que los flujos de liquidez de estos tres componentes han llegado a una meseta.

Relacionado: Lo sentimos, entusiastas de Moonvember, la incertidumbre macro señala un mes lateral

Los inversores institucionales aún ven a Bitcoin como cobertura macro contra la inflación

Aunque BTC sigue siendo volátil, los inversores institucionales se mantienen optimistas.

Michael Cyprys, jefe de brokers estadounidenses, gestores de activos y bolsas en Morgan Stanley Research, dijo en el podcast que, a pesar de su volatilidad, los inversores institucionales han comenzado a ver a Bitcoin como un componente legítimo de carteras diversificadas.

“Algunos inversores institucionales ven a Bitcoin como oro digital o una cobertura macro contra la inflación y la devaluación monetaria”, dijo Cyprys, señalando que los ETF han facilitado la exposición. “Pero incluso eso ha sido un tema de debate en el mercado”.

Agregó que las asignaciones institucionales tienden a moverse más lento, ya que los grandes inversores no pueden cambiar inmediatamente sus estrategias de inversión o asignaciones de cartera. Esto se debe a procesos internos, comités de riesgo y mandatos a largo plazo.

Aun así, dijo que la adopción está aumentando a medida que la regulación y la infraestructura de los ETF han reducido las barreras de entrada. Cyprys destacó que los ETF spot de Bitcoin y Ether han traído miles de millones en activos bajo gestión (AUM) al sector.

Datos de SoSoValue indican que los ETF spot de Bitcoin en EE.UU. actualmente tienen activos netos totales que superan los $137 mil millones, mientras que los ETF spot de Ether cuentan con $22.4 mil millones.

Revista: Si el bull run cripto está terminando… es momento de comprar una Ferrari: Crypto Kid