L'accord américain de 350 milliards de dollars de la Corée du Sud retardé en raison du calendrier des liquidités, alors que les tarifs mettent à l'épreuve le KRW et la crypto

La Corée a promis jusqu'à 350 milliards de dollars pour des projets américains en juillet 2025 afin d'obtenir un allègement des droits de douane américains sur les exportations coréennes. Les négociateurs ont ensuite débattu du montant devant être payé en liquidités par rapport aux prêts, garanties ou prises de participation. Le 20 octobre, le ministre de l'Industrie Kim Jung-kwan a déclaré que Washington avait assoupli l'idée d'un financement entièrement en espèces. Malgré cela, l'écart reste important : selon les rapports, les États-Unis exigeraient près de 200 milliards de dollars en espèces sur huit ans, tandis que Séoul affirme pouvoir gérer environ 15 milliards de dollars par an sans mettre à mal ses réserves ou le crédit domestique. Cette tension définit désormais la trajectoire de la politique, de la monnaie et de la liquidité crypto.

Ce que la demande de 350 milliards de dollars signifie pour les marchés et pourquoi la liquidité compte pour la crypto

La liquidité est immédiate. Les prêts et garanties ne le sont pas. Une part plus importante en espèces force des sorties de USD selon un calendrier fixe et resserre la liquidité du KRW sur le marché domestique. Lorsque les banques et les entreprises privilégient le dollar, les coûts de financement locaux augmentent et les desks FX adoptent une posture défensive.

La crypto ressent ce changement d'abord via les rampes fiat, la profondeur du carnet d'ordres sur les paires KRW, et le coût de constitution des inventaires pour le market making. La profondeur diminue. Les spreads s'élargissent. Les traders se tournent vers les paires USD et stablecoin car ces rails fonctionnent lorsque la liquidité domestique hésite.

Pourquoi les droits de douane américains sont au cœur de la négociation

Le cadre d'investissement est directement lié aux droits de douane américains sur les exportations coréennes, y compris les automobiles et les pièces détachées. Tant que ces droits persistent, les exportateurs défendent leurs marges en constituant des réserves en USD, ce qui retire de la liquidité au risque KRW. Si la formule cash s'avère trop lourde, l'allègement tarifaire stagne et le won reste vulnérable.

Si le financement s'oriente vers des décaissements échelonnés et des garanties de crédit, l'allègement tarifaire devient plus probable et la pression sur le KRW diminue. Les choix politiques se répercutent sur le positionnement crypto car la même liquidité qui alimente les usines soutient aussi la demande KRW sur les plateformes d'échange.

Comment une demande plus importante en cash affecterait le KRW et l'industrie crypto coréenne

Une part élevée en espèces signifie une demande de dollars à court terme et une pression sur le won. La Banque de Corée peut intervenir contre la volatilité, mais les banques continuent de rationner leur bilan.

Dans ce contexte, les dépôts en KRW sur les plateformes ralentissent, l'utilisation des stablecoins augmente comme substitut du USD, et les altcoins perdent de l'attention relative tandis que les traders se concentrent sur BTC et ETH où la liquidité est plus profonde. Ce comportement est rationnel : défendre la base, puis ajouter du risque lorsque la monnaie et le crédit se stabilisent.

Ce qui change si les États-Unis acceptent un financement échelonné au lieu d'un paiement massif en cash

Une structure échelonnée ou axée sur le crédit lisse le profil FX. La liquidité KRW se maintient, les banques conservent leur capacité d'entrée, et les market makers gèrent plus confortablement leurs inventaires.

Avec la perspective d'un allègement tarifaire, les exportateurs desserrent leur emprise sur le dollar, le won se stabilise, et la profondeur du marché crypto s'améliore. Dans ce scénario, on observe des spreads plus serrés sur les paires KRW, une participation accrue sur les altcoins, et une moindre dépendance aux stablecoins pour la couverture.

Avertissement : le contenu de cet article reflète uniquement le point de vue de l'auteur et ne représente en aucun cas la plateforme. Cet article n'est pas destiné à servir de référence pour prendre des décisions d'investissement.

Vous pourriez également aimer

Perspectives sur le prix d'Ethereum : difficulté à regagner la ligne de tendance rompue alors que les positions longues s'accumulent

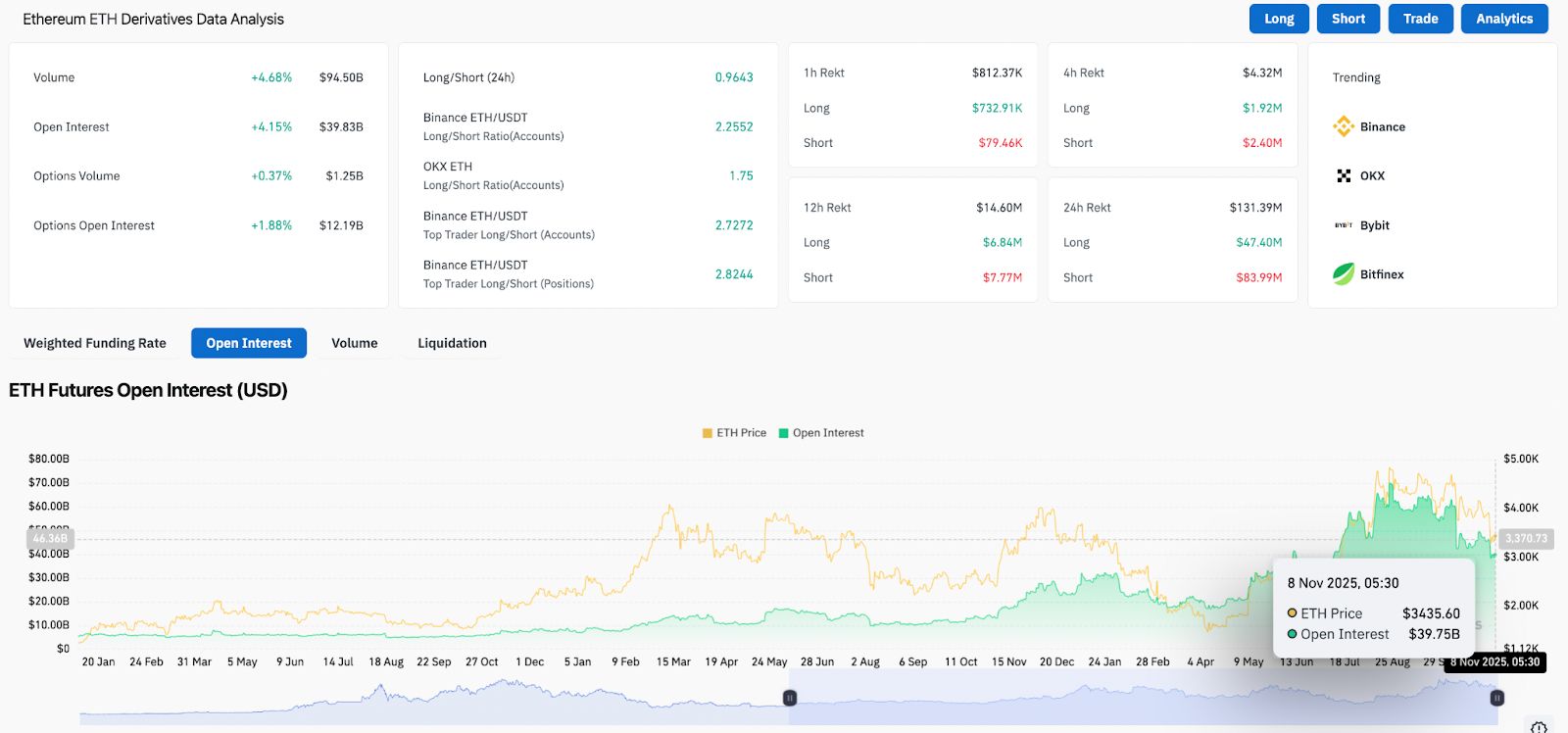

Ethereum se négocie autour de 3 446 $, peinant à retrouver l’ancienne ligne de tendance haussière qui avait soutenu chaque creux plus élevé depuis avril. Les données sur les produits dérivés montrent un regain d’exposition longue, avec un open interest en hausse de 4,15 % alors que les traders reviennent prudemment après la cassure. Une clôture journalière au-dessus de 3 935 $ rendrait le Supertrend haussier et confirmerait une rupture vers 4 400–4 800 $.

La baisse des taux hawkish de la Fed lève le voile sur l’illusion de liquidité : les véritables risques des actifs mondiaux en 2025–2026

L'article analyse l'incertitude actuelle des politiques économiques mondiales, la décision de baisse des taux de la Fed et la réaction du marché, ainsi que les risques structurels du système financier liés à la liquidité. Il aborde également des questions clés telles que la vague d'investissements dans l'IA, l'évolution des dépenses en capital et la perte de confiance dans les institutions. Résumé généré par Mars AI. Ce résumé a été produit par le modèle Mars AI, dont la précision et l'exhaustivité sont encore en cours d'amélioration.

Rapport hebdomadaire sur les stablecoins de Cobo NO.30 : Le retour de Ripple avec une valorisation de 40 milliards de dollars et la reconversion des géants du transfert transfrontalier vers les stablecoins

La transformation à l’ère de la vague des stablecoins.