Crypto : Les stablecoins menacent la stabilité des économies fragiles selon Standard Chartered

Et si la promesse d’inclusion financière cachait un risque systémique majeur ? Plébiscités dans les pays en crise, les stablecoins sont devenus l’outil privilégié de millions de citoyens pour échapper à l’hyperinflation. Toutefois derrière cette adoption massive, une inquiétude grandit : en drainant l’épargne vers le dollar numérique, ces actifs pourraient fragiliser les économies les plus vulnérables. Alors que leur usage explose, un dilemme s’impose : les stablecoins sont-ils un rempart pour les peuples ou une menace silencieuse pour les États ?

En bref

- Les stablecoins connaissent une adoption massive dans les économies émergentes frappées par l’hyperinflation et la dévaluation.

- Ces cryptos adossés au dollar sont utilisés comme refuge pour protéger l’épargne des citoyens contre l’effondrement des monnaies locales.

- Leur succès repose sur quatre atouts : stabilité, accessibilité mobile, usage sans frontière et résistance aux restrictions étatiques.

- Selon Standard Chartered, jusqu’à 1 000 milliards de dollars pourraient quitter les banques locales pour être convertis en stablecoins d’ici 2028.

Un outil d’nclusion financière ou une bombe à retardement ?

Dans de nombreuses économies émergentes, les stablecoins se sont imposés comme un outil de préservation du pouvoir d’achat face à l’effondrement des monnaies locales.

De l’Amérique latine à l’Afrique, la conversion monétaire en dollars américains est une pratique quotidienne, et les stablecoins ont « turbochargé ce processus », en fournissant une alternative numérique rapide, accessible et largement adoptée.

Dans un pays comme le Zimbabwe, 85 % des transactions sont désormais libellées en dollars américains, une illustration de cette dollarisation informelle. Ce mouvement, désormais amplifié par les technologies blockchain, s’étend à d’autres zones touchées par l’instabilité monétaire chronique, telles que l’Argentine, la Turquie ou le Nigéria.

Derrière cet engouement pour ces cryptos, le mobile principal est la préservation du capital dans des contextes où les institutions financières n’inspirent plus confiance. L’étude de Standard Chartered souligne que, pour des millions de personnes vivant dans des économies en crise, « le retour du capital importe davantage que le retour sur capital ».

Autrement dit, la priorité n’est pas de générer des rendements, mais d’échapper à la dépréciation brutale de leur monnaie nationale. Les stablecoins répondent à ce besoin grâce à plusieurs caractéristiques clés :

- La stabilité du dollar : en étant adossés à l’USD, ces cryptos offrent un ancrage crédible à une monnaie forte ;

- L’accessibilité numérique : ils sont disponibles via une simple application mobile, sans nécessité de compte bancaire ;

- L’utilisation sans frontière : ils facilitent l’épargne, les paiements et les transferts à l’international ;

- Une résilience face aux restrictions locales : ils contournent les contrôles de change et les gels de comptes souvent imposés par les régimes autoritaires ou en crise.

En somme, les stablecoins sont devenus bien plus qu’un outil de trading. Ces cryptos incarnent une forme d’assurance monétaire privée pour les populations exposées aux défaillances systémiques. Toutefois cette dynamique, bien que légitime à l’échelle individuelle, n’est pas sans conséquence pour les économies concernées.

Un risque systémique pour les économies vulnérables

Derrière cette adoption massive, Standard Chartered tire la sonnette d’alarme. Selon les données on-chain issues de son rapport publié en octobre, jusqu’à 1 000 milliards de dollars de dépôts pourraient quitter les banques des marchés émergents pour migrer vers les stablecoins d’ici à 2028.

« Ce transfert de richesse pourrait constituer un risque profond pour les fondations de nombreux systèmes de crédit nationaux », avertit la banque britannique, très implantée en Asie, en Afrique et au Moyen-Orient. En effet, chaque conversion de monnaie locale en stablecoin assèche la liquidité du système bancaire domestique, et avec elle, la capacité des banques commerciales à prêter aux entreprises et aux ménages.

Ce mécanisme sape également l’efficacité des politiques monétaires. Les banques centrales, privées de visibilité sur ces flux sortants, perdent le contrôle sur l’offre de monnaie et sur leurs instruments traditionnels comme les taux d’intérêt. Il se crée ne instabilité monétaire chronique, accentuée par la possibilité d’une fuite de capitaux 24 h/24 et 7 j/7, via des plateformes crypto non soumises aux contrôles de change.

Au-delà de l’érosion locale, les réserves des stablecoins sont majoritairement investies dans des bons du Trésor américain. Ainsi, l’épargne numérique des pays émergents contribue à financer la dette des États-Unis, aujourd’hui estimée à 38 000 milliards de dollars . Cette forme de « dollarisation numérique » pourrait à terme accroître la dépendance des économies émergentes au système financier nord-américain, tout en affaiblissant leur propre souveraineté monétaire.

Avertissement : le contenu de cet article reflète uniquement le point de vue de l'auteur et ne représente en aucun cas la plateforme. Cet article n'est pas destiné à servir de référence pour prendre des décisions d'investissement.

Vous pourriez également aimer

De l’ascension de la communauté au webinaire de Cara : Le bilan complet de Steady Lads

Marché crypto : La fin des cycles traditionnels et l’ère de la maturité (rapport Wintermute)

La Biélorussie officialise les cryptobanques sous l’impulsion d’Alexandre Loukachenko

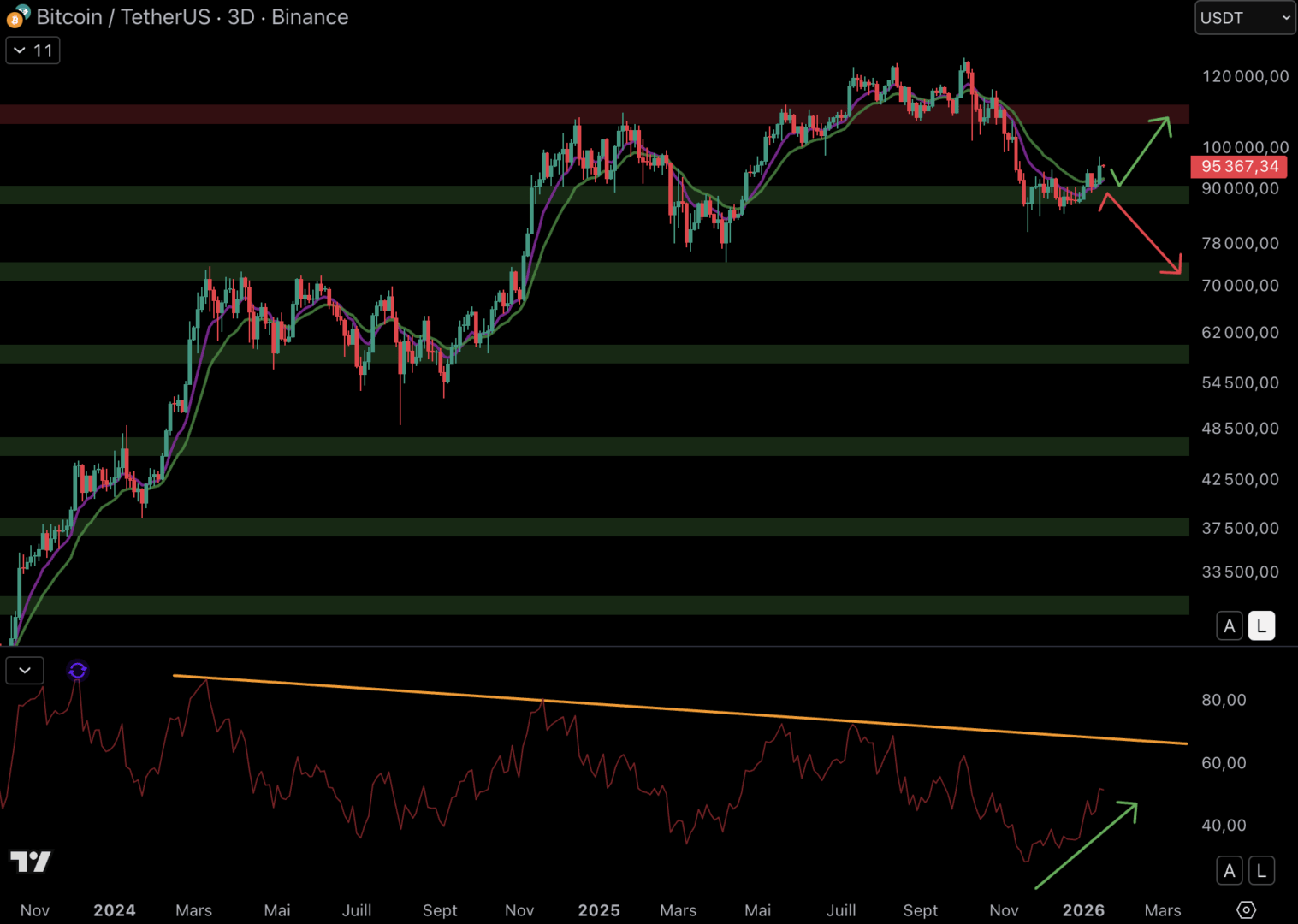

Les 110 000 $ en ligne de mire pour le BTC – Bitcoin le 17 janvier