Ipotesi sul nuovo presidente della Federal Reserve: come influenzerà Waller il portafoglio del settore crypto?

Scritto da: David, TechFlow di Deep Tide

Titolo originale: Il portafoglio di Wall Street & del mondo crypto, forse sarà lui a decidere in futuro

Mancano ancora 9 mesi alla fine del mandato di Powell, e il dibattito su chi prenderà il posto di presidente della Federal Reserve è già diventato acceso.

Il presidente della Federal Reserve potrebbe essere la posizione economica più potente al mondo. Una sua parola può scuotere violentemente i mercati dei capitali, una sua decisione può influenzare il flusso di migliaia di miliardi di dollari. Il tasso del tuo mutuo, i rendimenti azionari e persino la volatilità degli asset crypto sono strettamente legati alle decisioni di questa posizione.

Chi sarà quindi il prossimo presidente? Anche il mercato sta gradualmente dando la sua risposta.

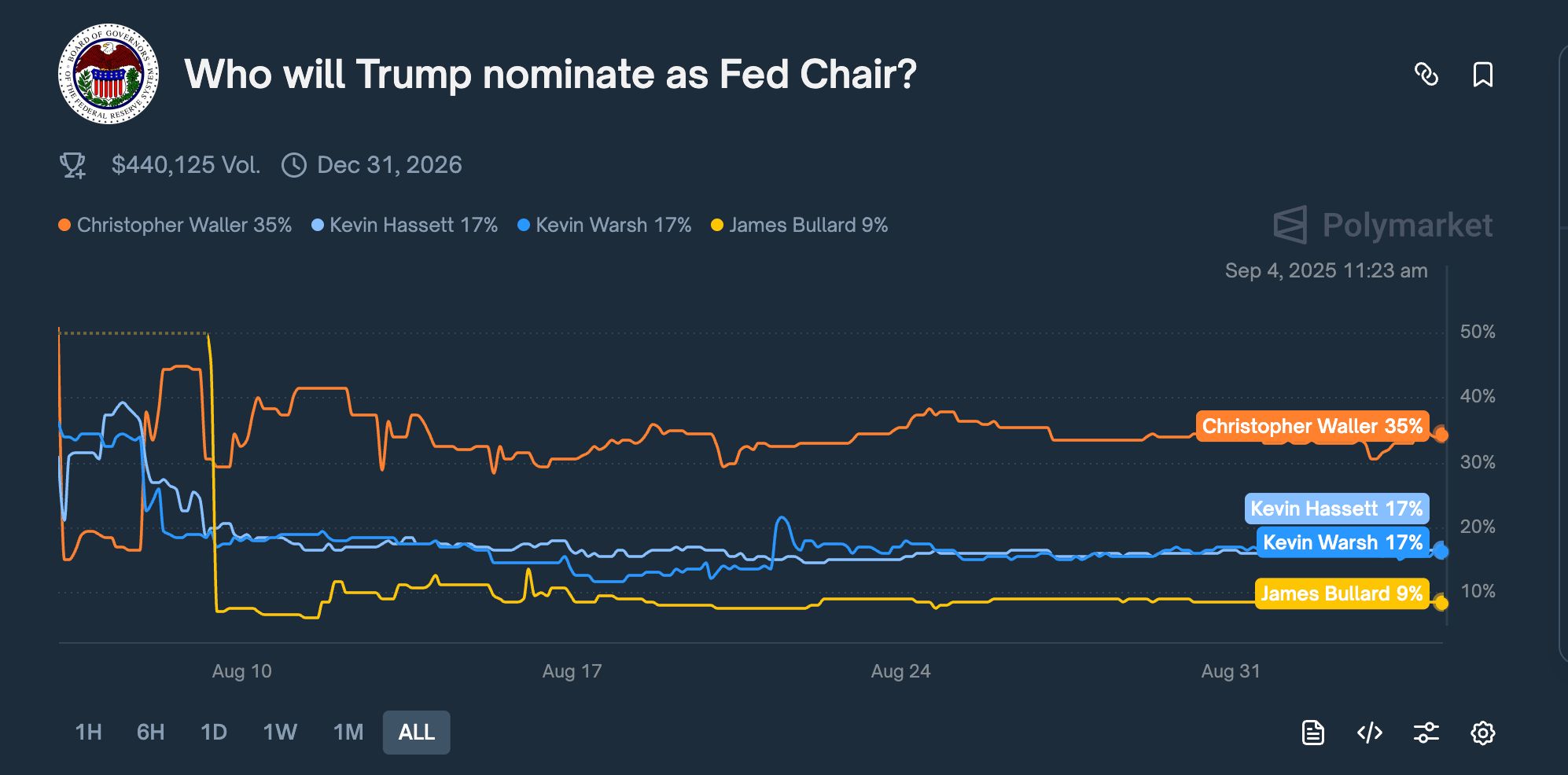

Il 7 agosto, sul mercato predittivo Kalshi, la probabilità di vittoria del membro del board della Federal Reserve Christopher Waller è balzata dal 16% del giorno precedente a oltre il 50%, superando per la prima volta tutti gli altri concorrenti. Sebbene le quote siano poi oscillate, Waller ha mantenuto la posizione di leader.

Secondo gli ultimi dati, Polymarket mostra che Waller è ancora in testa con una probabilità del 35%, superiore agli altri candidati favoriti Kevin Hassett e Kevin Warsh, entrambi al 17%.

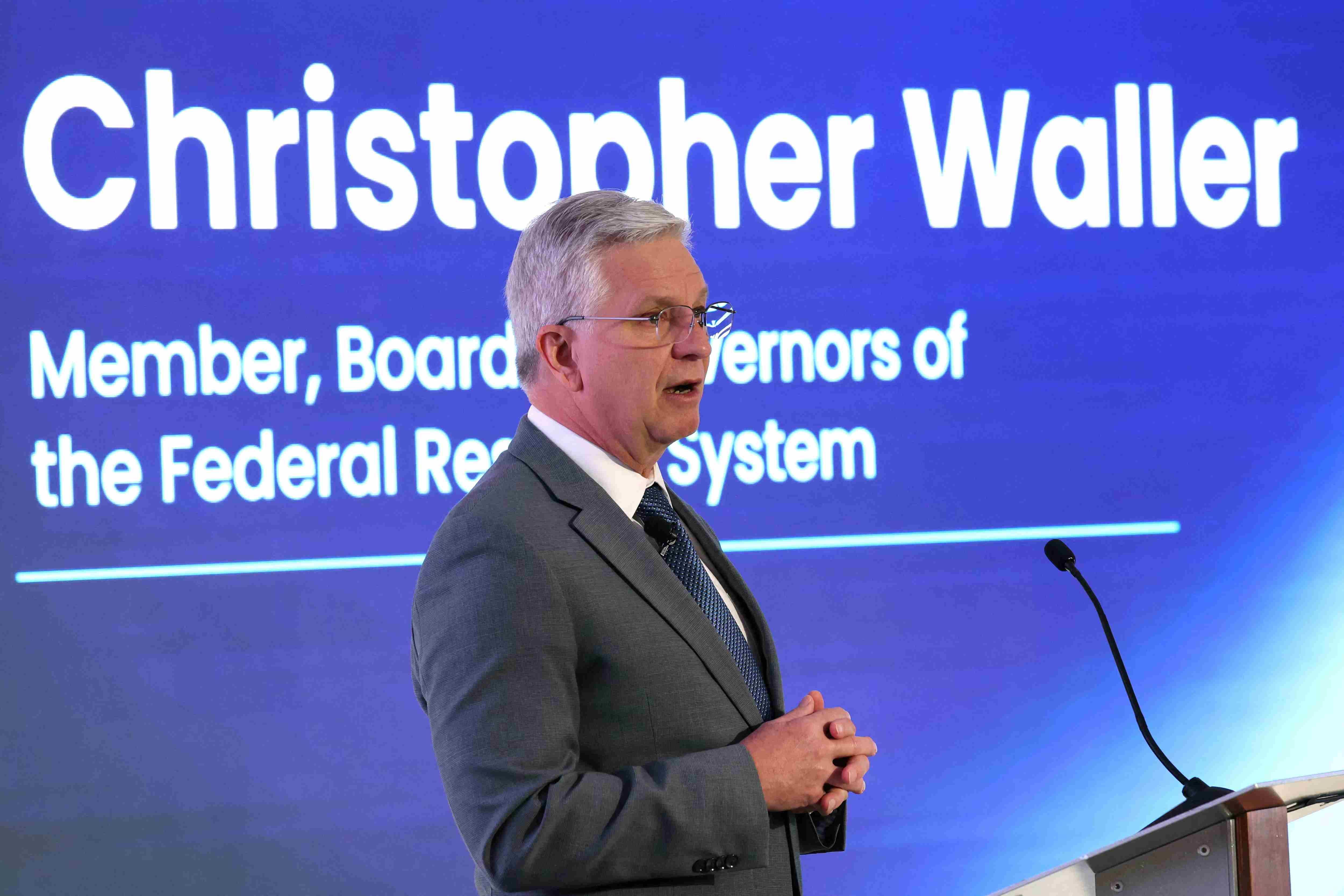

Perché il mercato improvvisamente punta su questo attuale membro del board della Federal Reserve di 65 anni?

Un recente report di Bloomberg potrebbe fornire un indizio: il team di consiglieri di Trump ritiene che Waller sia "disposto a formulare politiche basate su previsioni piuttosto che su dati attuali" e che abbia una "profonda comprensione del sistema della Federal Reserve".

Ancora più importante, Waller è stato nominato da Trump nel 2020 come membro del board della Federal Reserve. E durante la riunione FOMC del 30 luglio, Waller ha fatto qualcosa di particolarmente notevole:

Ha votato contro, insieme all'altra consigliera Michelle Bowman, ritenendo che la Federal Reserve dovesse tagliare i tassi di 25 punti base. Era la prima volta dal 1993 che due membri del board votavano contemporaneamente contro la decisione di mantenere invariati i tassi.

Trump ora ha bisogno di un presidente della Federal Reserve che possa sia promuovere il taglio dei tassi sia non essere percepito dal mercato come un burattino della Casa Bianca; da questo punto di vista, Waller sembra soddisfare perfettamente i requisiti.

Fiuto politico, scegliere il momento giusto per prendere posizione

Per capire Waller, bisogna partire proprio da questo voto contrario.

Prima una spiegazione di contesto: il Federal Open Market Committee (FOMC) della Federal Reserve si riunisce 8 volte l'anno per decidere il tasso di interesse di riferimento degli Stati Uniti. Questo tasso è la valvola principale dell'economia americana, determina il costo dei prestiti tra banche e influisce su tutti i tassi di prestito.

I partecipanti devono votare collettivamente sulle variazioni dei tassi. Per decenni, questi voti sono stati quasi sempre unanimi. Nella cultura della Federal Reserve, votare pubblicamente contro è visto come una sfida all'autorità del presidente.

La riunione FOMC del 30 luglio 2025 è stata particolarmente delicata.

La Federal Reserve aveva mantenuto i tassi invariati al 4,25%-4,5% per cinque volte consecutive. Nel frattempo, Trump su Truth Social attaccava Powell ogni giorno definendolo "in ritardo", "stupido", chiedendo un taglio immediato dei tassi per stimolare l'economia.

Proprio due settimane prima di questa riunione, il 17 luglio, Waller ha tenuto un discorso all'Associazione dei dealer del mercato monetario della New York University, usando toni molto taglienti:

"Ho sempre detto ai miei nuovi colleghi che un discorso non è un romanzo giallo — bisogna dire subito al pubblico chi è il colpevole, cioè il punto chiave".

Il punto chiave di questo discorso era ovviamente che secondo lui l'FOMC avrebbe dovuto tagliare i tassi di 25 punti base; e il "colpevole" era proiettato sulla Federal Reserve stessa.

Prendere posizione pubblicamente, di solito, non è conforme alle regole di condotta dei funzionari delle banche centrali. Ma forse questa è stata una tempistica scelta con cura da Waller, per giocare una partita politica.

Esprimere la propria opinione in anticipo può far sembrare il voto contrario nella riunione FOMC di due settimane dopo come una valutazione professionale basata su una riflessione a lungo termine, piuttosto che una resa a pressioni politiche.

Il 30 luglio, quando Waller e Bowman hanno votato contro il mantenimento dei tassi, era davvero la prima volta dal 1993 che due membri del board votavano contemporaneamente contro, attirando ovviamente l'attenzione.

Il segnale letto dal mercato è che all'interno della Federal Reserve sono emerse voci razionali e diverse; ma dal punto di vista di Trump e del suo team, questo sembra più una presa di posizione e una dichiarazione di schieramento da parte di Waller.

Ancora più abilmente, Waller ha anche espresso la sua opinione sull'attuale politica dei dazi: "I dazi sono un aumento una tantum dei prezzi, non causeranno un'inflazione persistente." Questa frase è diventata la sua affermazione più citata dai media.

Tradotto, il sottotesto di questa frase è:

I dazi di Trump effettivamente fanno salire i prezzi, ma solo temporaneamente. Quindi non si dovrebbe evitare il taglio dei tassi solo a causa dei dazi. Chiaramente, il punto di vista di Waller non critica la politica dei dazi di Trump, ma fornisce una base economica per il taglio dei tassi.

Usare una teoria economica per risolvere un problema politico; scegliere il momento giusto per esprimere una posizione sui tagli dei tassi in linea con quella del presidente.

Scommessa contro l'ex segretario al Tesoro, previsione di un atterraggio morbido dell'economia

Se il voto contrario ha mostrato il fiuto politico di Waller, la previsione corretta dell'andamento economico ha dimostrato la sua competenza professionale.

Prima il contesto.

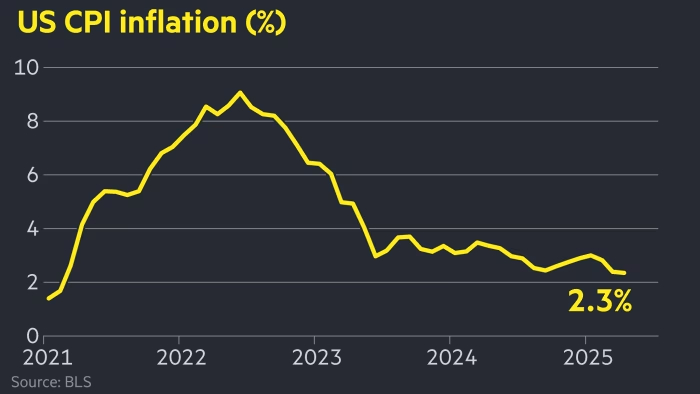

Nel giugno 2022, il tasso di inflazione degli Stati Uniti ha raggiunto il 9,1%, il massimo da 40 anni. Cosa significa?

Se all'inizio dell'anno avevi depositato 10.000 dollari, a fine anno il potere d'acquisto era sceso a 9.000 dollari. Il prezzo della benzina è raddoppiato, le uova sono passate da 2 a 5 dollari.

La Federal Reserve si è trovata di fronte a una scelta difficile. Per abbassare l'inflazione, bisogna alzare i tassi. Ma alzare i tassi rende i prestiti più costosi, le aziende non vogliono più prendere in prestito per espandersi, i consumatori non vogliono più fare mutui per comprare casa o auto, l'economia rallenta e l'inflazione scende.

Ma il problema è che una medicina troppo forte può causare problemi. Storicamente, ogni volta che la Federal Reserve ha alzato i tassi in modo significativo, ha innescato una recessione economica.

A questo punto, nel mondo accademico è scoppiato un raro dibattito pubblico.

Da una parte tre economisti di peso: l'ex segretario al Tesoro dell'era Clinton Summers, l'ex capo economista dell'IMF Blanchard e l'economista di Harvard Domash.

A luglio, hanno pubblicato una ricerca secondo cui la Federal Reserve non può controllare l'inflazione senza causare un "doloroso" aumento del tasso di disoccupazione. Per abbassare l'inflazione, la disoccupazione deve necessariamente salire. È una legge economica, come una legge fisica.

Il calcolo del team di Summers è che per portare l'inflazione dal 9% al 2%, il tasso di disoccupazione deve salire almeno al 6%. Questo significa che milioni di persone perderanno il lavoro.

Ma Waller non era d'accordo.

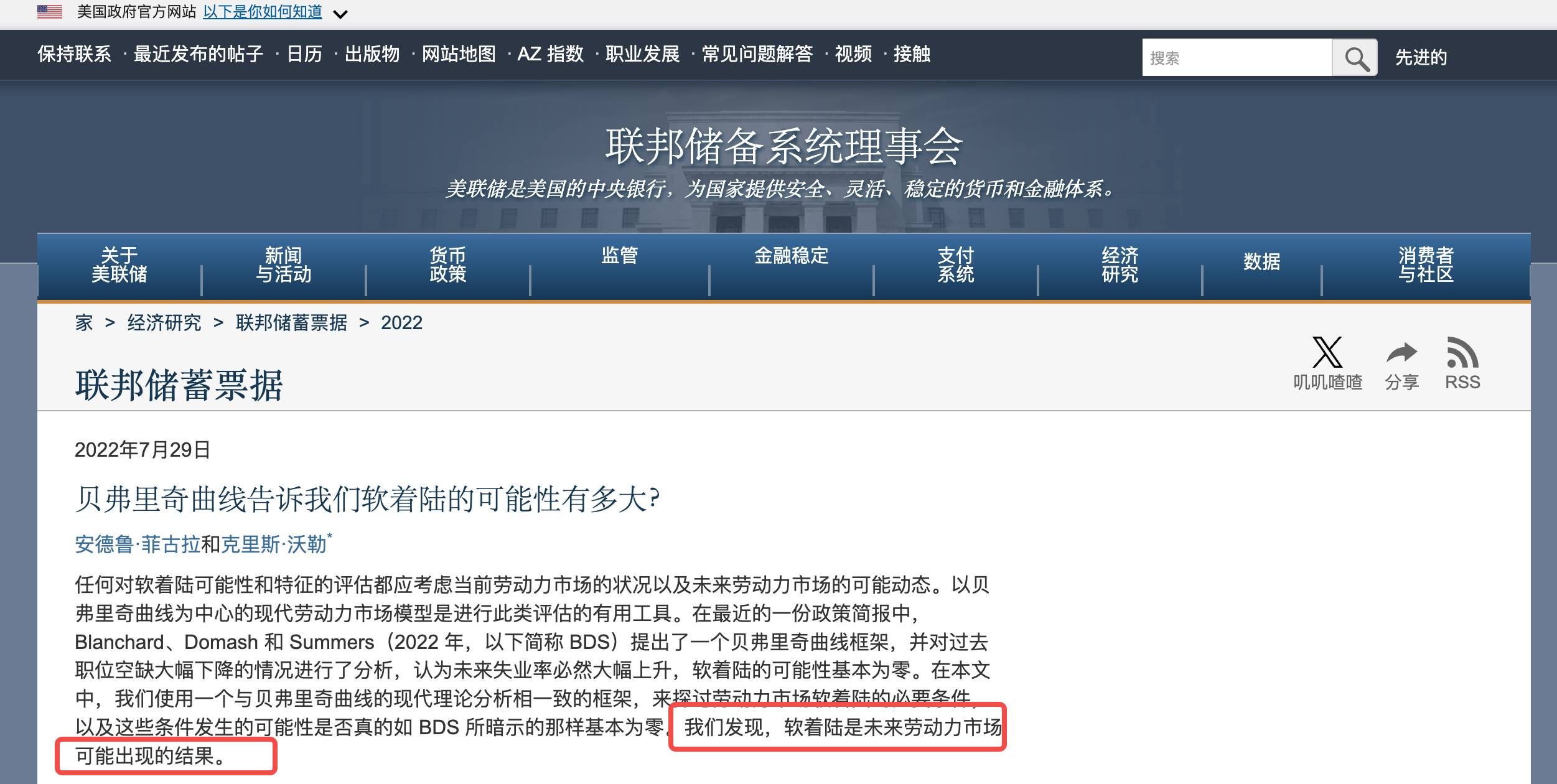

Il 29 luglio, insieme all'economista della Federal Reserve Andrew Figura, ha pubblicato il paper "Cosa ci dice la curva di Beveridge sulla probabilità di un atterraggio morbido?", sfidando direttamente le conclusioni del team di Summers.

Il punto centrale di Waller è che questa volta è diverso, perché la pandemia ha causato distorsioni senza precedenti nel mercato del lavoro.

Molte persone sono andate in pensione anticipata, molte non vogliono lavorare a causa della pandemia. Questo ha portato a un numero di posti vacanti gonfiato; non è che l'economia sia così calda da assumere ovunque, ma che ci sono meno persone disposte a lavorare.

La conclusione del paper è: l'atterraggio morbido è un "risultato ragionevole", gli Stati Uniti possono riportare l'inflazione alla normalità con solo un lieve aumento della disoccupazione.

Il 1° agosto, Summers e Blanchard hanno risposto rapidamente, affermando che il paper di Waller "contiene conclusioni fuorvianti, errori e inesattezze fattuali".

I funzionari delle banche centrali di solito usano un linguaggio cauto, anche tra accademici si mantiene la cortesia. Ma questa volta, entrambe le parti hanno usato toni forti, come se difendessero la correttezza delle proprie teorie economiche.

Il mercato ovviamente si è schierato con Summers. Dopotutto, è un ex segretario al Tesoro, Blanchard è stato capo economista dell'IMF. Waller, invece, è solo un membro del board della Federal Reserve.

I successivi 18 mesi sono stati una verifica pubblica e una scommessa.

Alla fine del 2022, i prezzi delle materie prime hanno iniziato a scendere. All'inizio del 2023, le pressioni sulla catena di approvvigionamento si sono allentate. La Federal Reserve ha effettivamente alzato i tassi in modo significativo, passando da quasi 0% a 5,5%.

Tutti aspettavano di vedere se sarebbe arrivata un'ondata di disoccupazione, ma il risultato è stato sorprendente.

Alla fine del 2024, il tasso di inflazione è sceso sotto il 3%, mentre la disoccupazione era solo al 3,9%. Nessuna recessione, nessun licenziamento di massa.

Nel settembre 2024, Waller e Figura hanno aggiornato il loro paper, aggiungendo persino una "s" al titolo — da "atterraggio morbido" a "atterraggi morbidi" (Soft Landings), suggerendo che non si tratta di un caso, ma di qualcosa di ripetibile.

Waller ha vinto questa scommessa.

Lo scontro accademico ha anche dimostrato che Waller è in grado di sfidare l'autorità e prendere decisioni indipendenti; per il team di Trump, questo è ancora più prezioso. Vedono in lui qualcuno che osa sfidare il mainstream e crede nella resilienza dell'economia americana.

Studioso del Midwest, alla conquista di Washington

Waller, a differenza della maggior parte di coloro che lavorano alla Federal Reserve, ha seguito un percorso professionale unico.

Nel 1959, Waller è nato a Nebraska City, Nebraska, una cittadina di soli 7.000 abitanti. L'infanzia l'ha trascorsa tra South Dakota e Minnesota, entrambi stati agricoli del Midwest americano, lontani dai centri finanziari della East Coast.

I posti nel board della Federal Reserve sono solitamente occupati da un certo tipo di persone: laureati delle Ivy League, con esperienza a Wall Street o in dipartimenti governativi di Washington. Parlano spesso lo stesso linguaggio e condividono una visione del mondo simile.

Waller chiaramente non appartiene a quella categoria.

Waller ha iniziato alla Bemidji State University, dove ha conseguito la laurea in economia; ma forse non hai mai sentito parlare di questo posto nel nord del Minnesota, dove in inverno le temperature possono scendere a -30 gradi.

Un ambiente di crescita del genere forse permette di vedere più da vicino la vera America, e le persone comuni che vivono in piccole città, fanno mutui per comprare casa e auto, e sono preoccupate per il lavoro e i prezzi.

Nel 1985, Waller ha conseguito il dottorato in economia alla Washington State University, iniziando una lunga carriera accademica.

Prima all'Indiana University, poi alla University of Kentucky, infine alla University of Notre Dame; per ben 24 anni ha insegnato e fatto ricerca. E il suo campo di studio era la teoria monetaria, uno dei rami più astratti dell'economia.

Questo tipo di ricerca chiaramente non ti porta in TV, non ti rende una star dell'economia, ma può tornare utile nei momenti chiave. Nel 1996, Waller ha co-scritto un paper "Indipendenza delle banche centrali, comportamento economico e mandato ottimale".

Questo paper affrontava una questione pratica e attuale: quanto dovrebbe durare il mandato di un governatore di banca centrale?

La scoperta principale è: se il mandato è troppo breve (ad esempio 2 anni), il governatore cederà alle pressioni politiche perché vuole essere riconfermato. Se il mandato è troppo lungo (ad esempio 14 anni), potrebbe perdere il contatto con la realtà e non essere abbastanza flessibile.

25 anni dopo, questa teoria è diventata una guida pratica.

Nel 2020, quando Trump attaccava pubblicamente la Federal Reserve chiedendo tagli ai tassi, Waller, appena entrato nel board, si è trovato di fronte a una scelta: conformarsi completamente o opporsi totalmente?

Ha scelto una terza via: sostenere il taglio dei tassi in certi momenti, come il voto contrario del luglio 2025; ma la motivazione deve essere professionale, non perché il presidente lo chiede.

Questo senso di equilibrio sottile, né completamente indipendente da ignorare la realtà politica, né così dipendente da perdere il giudizio professionale, è proprio ciò che aveva studiato più di 20 anni fa.

In altre parole, Waller si muove nella Federal Reserve non per istinto, ma con una teoria di equilibrio validata accademicamente.

Prima di entrare nella Federal Reserve, Waller si era anche "allenato" sul campo.

La Federal Reserve non è un'unica istituzione, ma è composta dal board di Washington e da 12 Federal Reserve regionali. Ogni Fed regionale ha il proprio dipartimento di ricerca e le proprie inclinazioni politiche.

Nel 2009, a 50 anni, Waller ha lasciato il mondo accademico per entrare nella Federal Reserve di St. Louis come direttore della ricerca, ruolo che ha ricoperto per 11 anni. Waller gestiva un dipartimento di ricerca di oltre 100 persone, con compiti quotidiani che includevano l'analisi dei dati economici, la redazione di report di policy e la preparazione alle riunioni FOMC.

La vera svolta nella sua carriera è arrivata nel 2019, quando è stato nominato da Trump nel board della Federal Reserve.

Questa nomina è stata di per sé controversa. Il processo di conferma di Waller non è stato facile: i senatori democratici dubitavano della sua indipendenza, dato che era stato nominato da Trump. I senatori repubblicani temevano invece che fosse troppo accademico e non abbastanza "leale".

Il 3 dicembre 2020, il Senato ha approvato la sua nomina con un margine ristretto di 48 a 47, uno dei voti più combattuti degli ultimi anni. Entrato nel board della Federal Reserve a 61 anni, Waller era più anziano della maggior parte dei membri. Ma questo si è rivelato un vantaggio.

La maggior parte dei membri della Federal Reserve segue un percorso prevedibile: università prestigiose → Wall Street/governo → Federal Reserve. Entrano nel centro del potere già a 40 anni, con tempo per costruire relazioni e imparare le regole del gioco.

Waller è diverso. Ha passato 24 anni nel mondo accademico, 11 anni in una Fed regionale, ed è arrivato a Washington solo a 61 anni.

Rispetto agli altri membri, Waller non ha molti legami da mantenere, non deve favori a Wall Street; avendo lavorato alla Federal Reserve di St. Louis, sa che la Fed non è un blocco monolitico, e che le voci diverse non solo sono tollerate, ma a volte incoraggiate.

Quando il team di Trump valuta chi possa sostituire Powell, probabilmente vede proprio queste qualità:

Una persona abbastanza anziana da non dover più dimostrare nulla; una persona con giudizio indipendente, ma che sa come esprimersi all'interno del sistema.

Un vantaggio per le crypto?

Se Waller diventasse davvero presidente della Federal Reserve, quali sarebbero i vantaggi?

La prima reazione del mercato è che Waller taglierà i tassi. Dopotutto, a luglio ha votato a favore del taglio. Anche Trump ha sempre chiesto tassi più bassi.

Ma guardando attentamente il suo curriculum, la situazione è più complessa.

Nel 2019, quando l'economia era forte, Waller ha sostenuto il taglio dei tassi. Nel 2022, con l'inflazione alle stelle, ha sostenuto un aumento aggressivo dei tassi. Nel 2025, è tornato a sostenere il taglio...

I suoi principi sembrano chiari: allentare quando serve, stringere quando serve. Se diventasse presidente, la politica dei tassi potrebbe essere più "flessibile", non necessariamente seguendo meccanicamente le regole di Trump, ma adattandosi rapidamente alle condizioni economiche.

Ma la vera differenza di Waller potrebbe non essere nella politica monetaria tradizionale, ma nel modo in cui vede le novità come crypto e stablecoin.

Il 20 agosto, quando gli è stato chiesto come la Federal Reserve dovrebbe affrontare l'innovazione finanziaria, Waller ha detto che "non c'è assolutamente bisogno di preoccuparsi dell'innovazione degli asset digitali"; quest'anno a febbraio, durante una conferenza sulle stablecoin in California, ha affermato che le stablecoin sono "asset digitali progettati per mantenere un valore stabile rispetto alla valuta nazionale".

Attenzione, lui sottolinea la relazione con la valuta nazionale, non qualcosa di indipendente dal sistema monetario. Questa differenza di prospettiva potrebbe portare a un cambiamento radicale nelle politiche.

Attualmente, l'atteggiamento degli Stati Uniti verso gli asset digitali è difensivo: preoccupazione per il riciclaggio, la stabilità finanziaria, la protezione degli investitori; la regolamentazione si concentra sul "controllo del rischio".

Waller si oppone chiaramente alla valuta digitale della banca centrale, ritenendo che "non sia chiaro quale fallimento di mercato nel sistema dei pagamenti degli Stati Uniti possa risolvere", ma sostiene un'altra strada: lasciare che le stablecoin private innovino e svolgano la funzione del dollaro digitale.

Ma tutte queste ipotesi si basano sulla capacità di Waller di resistere alla pressione.

Non ha mai affrontato una vera crisi finanziaria. Nel 2008, quando Lehman Brothers è fallita, insegnava. Nel 2022, quando FTX è andata in bancarotta, era appena entrato nella Federal Reserve e non era ancora un decisore centrale.

Passare da membro del board a presidente non è solo un cambiamento di posizione. Un membro può esprimere opinioni personali, ma ogni parola del presidente può scuotere il mercato.

Quando la stabilità dell'intero sistema finanziario pesa sulle tue spalle, "innovazione" ed "esplorazione" possono diventare un lusso. Se le crypto ne trarranno davvero beneficio, resta ancora da vedere.

Esclusione di responsabilità: il contenuto di questo articolo riflette esclusivamente l’opinione dell’autore e non rappresenta in alcun modo la piattaforma. Questo articolo non deve essere utilizzato come riferimento per prendere decisioni di investimento.

Ti potrebbe interessare anche

Bitcoin: la pietra angolare della nuova civiltà digitale

La fine del mito dell’halving? Bitcoin affronta una trasformazione epocale nel “super ciclo”

Scopri le prospettive promettenti delle criptovalute per il 2026

In sintesi, il prossimo grande ciclo rialzista delle criptovalute inizierà all'inizio del 2026. Gli investitori istituzionali e la regolamentazione alimentano la fiducia a lungo termine nel mercato. Nel breve termine, si osserva che gli investitori preferiscono le stablecoin in un contesto di volatilità.