IOSG ウィークリーレポート|政策の転換と市場の変�革:米国暗号資産規制フレームワークの分析

Chainfeeds ガイド:

過去3年間で、アメリカの暗号資産に対する姿勢は大きく変化しました。初期の法執行中心で比較的非友好的な態度から、より建設的でルール策定を重視する規制モデルへと徐々に転換しています。

出典:

著者:

IOSG Ventures

見解:

IOSG Ventures:「CLARITY法案」は、アメリカのデジタル資産規制の枠組みにおける重要なマイルストーンであり、ブロックチェーンシステムがSECによって成熟したシステムと認定されるかどうかの核心的な基準を確立しました。これにより、デジタル資産がCFTCの監督下にあるデジタル商品として分類されるべきか、SECの監督下にある証券として分類されるべきかが明確に区別されます。7つの成熟基準には、時価総額主導、機能の完全性、オープンな相互運用性、プログラム化されたシステム、分散型ガバナンス、公正性および分散所有権が含まれます。一度システムが認定されると、そのネイティブトークンはCFTCの監督下でデジタル商品として取引でき、その他のオンチェーン資産は既存の属性を維持します。ステーキングサービスについては、「CLARITY法案」が明確な安全ルートを提供しています。純粋なオンチェーンバリデーター/シーケンサーの運用と報酬分配はSEC登録を必要とせず、LidoやRocket Poolのministerialモデルがその典型です。しかし、新型のステーキング派生トークンによる資金調達やカストディ型の集中配当モデルに関しては、依然として証券発行規制の範疇となります。流動性ステーキングトークン(LST)については、1:1の証明書は免除されますが、再ステーキング戦略や収益再分配を伴う資産管理証明書はSECの監督下となります。分散型取引所(DEX)に関しては、ネイティブトークンの現物取引は登録免除ですが、証券型トークン、デリバティブ、またはRWAが関与する場合は、引き続きSECまたはCFTCの規制を受けます。同時に、「CLARITY法案」はDeFiプロトコルがLPに手数料を分配することをエンドユーザーへの分配と認めていますが、ガバナンストークン保有者が保有のみで利益を得られる場合はHoweyテストに該当し、証券規制が適用されます。2025年7月、アメリカは「GENIUS法案」を正式に公布しました。これは安定コインを包括的に規制する初の連邦法です。同法案は、認可を受けた規制対象の事業体のみが決済用ステーブルコインを発行できることを明確にし、発行者は100%の準備金を保有しなければならず、その準備金は米ドル/連邦準備銀行預金、93日以内の短期米国債、または米国債担保の翌日物レポ契約に限定されます。また、準備資産はステーキング、再担保、再利用が禁止されており、ステーブルコインの完全な償還安全性を確保しています。GENIUS法案は発行者の事業を4つに厳格に限定しています:決済用ステーブルコインの発行と償還、準備資産の管理、カストディサービスの提供、および関連サポート業務であり、高リスク活動を根本的に遮断します。これにより、銀行は規制上の優位性を活かして自然なステーブルコイン発行者となる可能性があり、子会社やコンプライアンス技術の協力を通じて、企業やホワイトリスト取引相手へのサービスを先行して提供できます。小売業界はステーブルコインを利用してカード手数料を削減し、決済サイクルを短縮しており、VisaやMastercardなどのカード組織はすでにステーブルコイン決済チャネルを導入し、週末やほぼリアルタイムの決済を推進しています。フィンテック企業もコンプライアンス対応のステーブルコイン口座やクロスボーダー決済商品を構築しており、競争の焦点はオンチェーンの複雑さを簡素化し、監査や税務要件を満たすことにあります。GENIUS法案の施行は、ステーブルコインのコンプライアンス化プロセスが大規模な応用段階に入ったことを示し、他の法域(香港など)にも立法の参考を提供し、グローバルなステーブルコイン規制枠組みの実現を加速させます。CLARITYおよびGENIUS法案以外にも、アメリカの最近の暗号政策の動向には、退職投資の新政策や「Equal Opportunity for All Investors Act」が含まれます。2025年8月に署名された大統領令は、401(k)退職プランでデジタル資産などのオルタナティブ資産の組み入れを許可し、労働省は半年以内にERISAガイダンスを更新する必要があり、安全港リストが導入される見込みです。短期的なコンプライアンスルートは、現物BTC/ETH ETFおよび一部の専門ファンドに限定され、DeFi収益や高ボラティリティトークンは組み入れが難しい状況です。もう一つの重要な進展は、下院で可決された「Equal Opportunity for All Investors Act」で、SECの知識試験を通じてより多くの個人投資家にプライベートファイナンスへのアクセスを開放し、富のハードルを下げることを目指しています。同時に、上院議員Lummisが提出した「BITCOIN法案」は、アメリカの戦略的ビットコイン準備の構築を提案しており、財務省は5年以内に100万BTCを購入し、20年間ロックする計画です。資金源は連邦準備銀行からの送金と金の再評価によるものです。この提案が通過すれば、アメリカは世界のBTC総量の約5%を直接管理することになり、合法性と価格支援効果は非常に顕著で、他国の追随を誘発する可能性があります。しかし、この法案は連邦準備銀行の独立性や財政赤字リスクに関わるため、推進は困難であり、現在は銀行委員会段階にとどまっており、CLARITYやGENIUS法案ほど進展していません。全体として、アメリカの規制路線は徐々に明確になっています。CLARITYによるデジタル商品の定義、GENIUSによるステーブルコインの規制、退職投資や戦略的準備政策の追加により、暗号市場は制度化とコンプライアンスの新たな段階へと着実に進んでいます。

免責事項:本記事の内容はあくまでも筆者の意見を反映したものであり、いかなる立場においても当プラットフォームを代表するものではありません。また、本記事は投資判断の参考となることを目的としたものではありません。

こちらもいかがですか?

Solana LabsのCEO、Buterinのブロックチェーンの長寿命に対するビジョンに異議

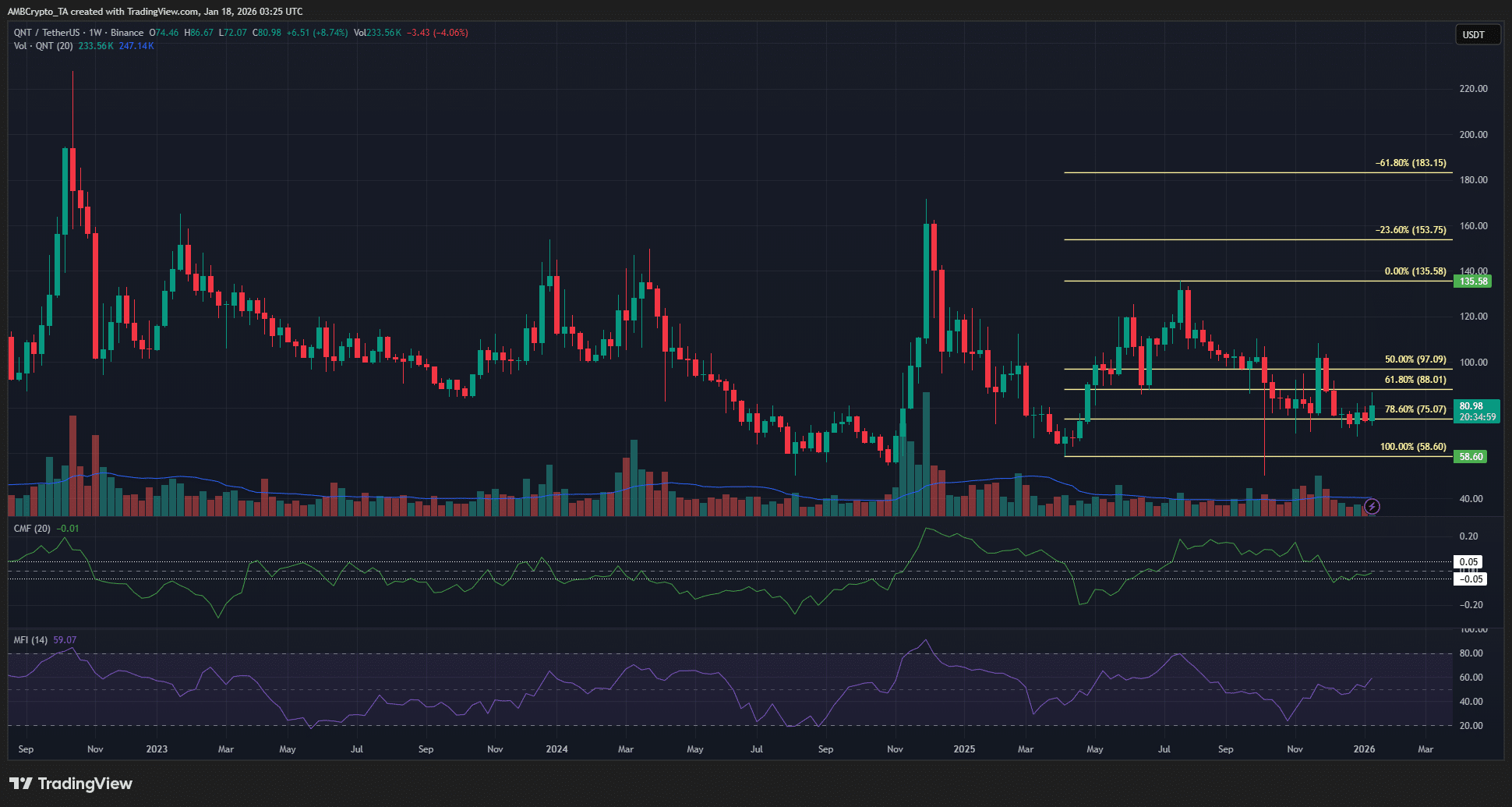

QNTが12%急騰、取引量は3倍に — Quant強気派はこの下値を守れるか?

GRAMエコシステムがEtherForgeに参加し、チェーンを越えたWeb3ゲームの発展を促進

マイクロソフト幹部「5年以内に誰もが自分専用のAIフレンドを持つようになる」