暗号通貨におけるビジョンと物語

@mattigags と @long_solitude による記事

編集者: LlamaC

暗号資産業界は重大な転換点を迎えています。政府や大企業がビットコインやステーブルコインを受け入れている一方で、暗号資産業界全体は「ブロックチェーンの世界」というスキュモーフィックな物語と金融の衰退という罠の間で揺れ動き、業界内で行き詰まりが生じています。

本稿では、ビットコイン、イーサリアム、そしてその他の暗号資産のビジョン定義を踏まえ、暗号資産の進化するナラティブを探ります。ビットコインと「その他の暗号資産」の間に認識されている乖離を明確にし、ビットコインとイーサリアムそれぞれのビジョンを分析し、将来の方向性について考察します。本稿では、「ビジョン」と「ナラティブ」という用語を、意味が大きく重複するため、互換的に使用します。

独立したカテゴリーとしてのビットコイン

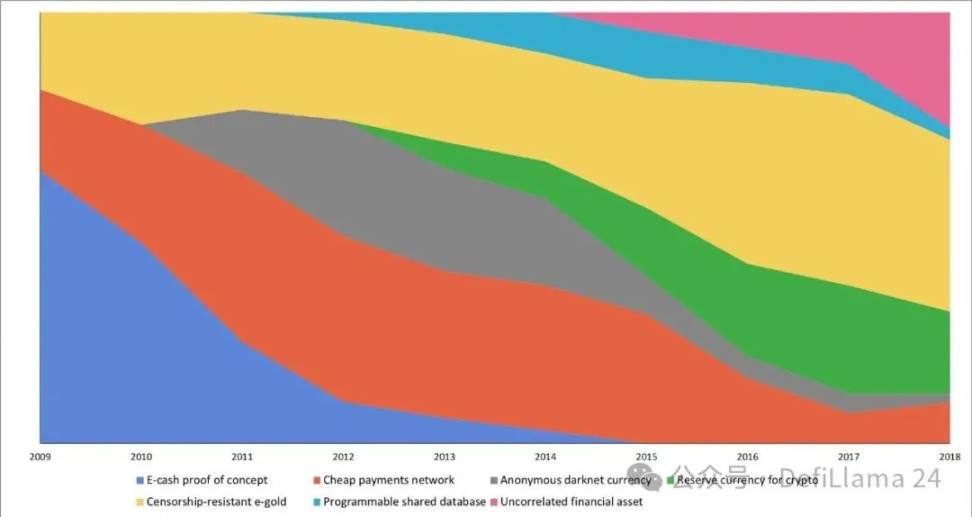

ビットコインの物語の進化の性質を説明するために、ニック・カーターとハスは2019年にビットコインのビジョンを以下のカテゴリーに分類しました。

- 電子現金の概念実証

- 安価なピアツーピア決済ネットワーク

- 検閲に強いデジタルゴールド

- プライベートかつ匿名のダークネット通貨

- 暗号通貨業界の準備通貨

- プログラム可能な共有データベース

- 非相関金融資産

より詳しく知りたい場合は、以下を参照することをお勧めします。

元記事: ビットコインのビジョン https://medium.com/@nic__carter/visions-of-bitcoin-4b7b7cbcd24c

確立されたビジョンや物語の枠内に留まるために、以下ではこれまでの枠組みを拡張する試みを行います。

2009年から2018年までのビットコインの進化

現在、私たちは3つの主要なビジョンを特定しています。(7.) 非相関金融資産、(6.) プログラム可能な共有データベース、そして(3.) 検閲耐性のあるデジタルゴールド(信頼できる中立資産とも呼ばれる)です。(5.) 暗号通貨業界が掲げる準備通貨のビジョンは、暗号通貨市場全体とビットコインの大きな乖離によって揺らぎを見せています。価格動向には時折相関性が見られるものの、それぞれの根本的な使命は異なっています。

2020年の早い段階で、ビットコインとイーサリアム、そして2017年のICOブーム後に出現した数々のスタートアップ企業やオンチェーンプロジェクトの間には、際立った対照が見られました。ビットコインは完成された製品であるように見え、その堅牢性は最小限の信頼とガバナンスによってもたらされました。対照的に、暗号資産エコシステムの他の部分は、より広範で複雑なユースケースと引き換えに、このミニマリズムを大きく犠牲にしました。

ビットコインは既に成熟した製品である一方、イーサリアムやその他のファーストレイヤーソリューションは、その多様な適用シナリオゆえに、依然として継続的な改善が続いていると主張する人もいるかもしれません。この意味では、ビットコインの成功は製品市場適合性よりも、物語市場適合性によるところが大きいと言えるでしょう。ビットコイン・マキシマリストは、最小信頼の原則を超える追求は不純だと考えていますが、プラグマティストはそのような追求は実験的すぎると考えています。

ビットコインは既に成熟した製品である一方、イーサリアムやその他のファーストレイヤーソリューションは、その多様な適用シナリオゆえに、依然として継続的な改善が続いていると主張する人もいるかもしれません。この意味では、ビットコインの成功は製品市場適合性よりも、物語市場適合性によるところが大きいと言えるでしょう。ビットコイン・マキシマリストは、最小信頼の原則を超える追求は不純だと考えていますが、プラグマティストはそのような追求は実験的すぎると考えています。

それにもかかわらず、一部のビットコイン開発者は、プログラム可能な共有データベース (6.) というビジョンを推進し続けており、これは特に2023年に始まったオーディナルとレイヤー2の開発の急増に顕著に表れています。これらの開発は、2020年と2021年のイーサリアムにおけるNFTやDeFiの人気など、ビットコインエコシステム外ですでに発生したイノベーションをモデルにしています。

要するに、ビットコインが他の暗号通貨と異なる点は、その普及が技術革新ではなく、物語的な認識に依存している点です。ビットコインは、金融や金融の防衛的性質に基づいており、しばしば暗号通貨全体のいわゆる「退化」につながるような、斬新な金融・商業的応用には基づいていません。

ビットコインは依然として暗号資産業界の準備通貨なのでしょうか?「暗号資産業界の他のほとんどの人々」が十分な量のビットコインを保有していないように見えること、そして分散型金融においてビットコインを真にトラストレスな方法で利用する方法がないことから、この傾向は弱まりつつあり、ビットコインは徐々に他の暗号資産から分離し、独自のカテゴリーとして定義されつつあると考えられます。

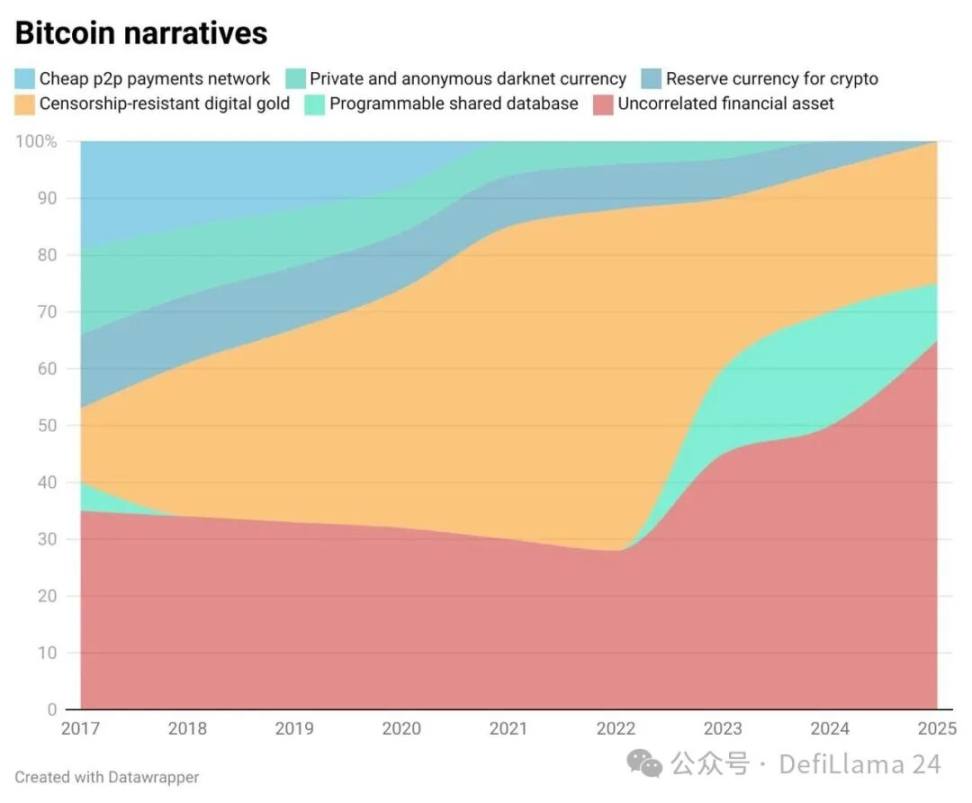

2018 年以降、ビットコインの物語はどのように進化しましたか?

2025 年を支配する 3 つの物語とその起源を紐解いてみましょう。

相関関係のない金融資産(または許容レバレッジなし)

2021年初頭のマイケル・セイラー氏の力強いデビューは、ビットコインがパーミッションレスなレバレッジアクセスの時代を先導しました。NFTブーム、(3,3)ポンジ経済、そして2021年の暗号資産市場全体の急騰によってすぐに影を潜めてしまいましたが、これはビットコインの金融化の出発点となりました。

FTX後の下落は、ビットコインの新たな資産クラスとしての台頭を一時的に阻害しましたが、勢いを失わせることはありませんでした。このプロセスは、スポットETFの立ち上げとマイクロストラテジーの金融戦略の広範な採用に繋がりました。米国政府による暗号通貨への支援は、市場の熱狂をさらに加速させました。

パスカルの賭けのような極端な投資であれ、確信度の高い投資であれ、ビットコインは今や分散投資ポートフォリオの一部として当たり前のものとなっています。かつては投資の奇抜な手法とみなされていた資金の1~2%をビットコインに配分することは、今ではレバレッジが高く相関性の高い資産となり、過去のポートフォリオの誤った配分を補うために大量に購入されています。

ビットコインの無相関性の程度は疑問視されており、一般的にリスクオンの環境でのみアウトパフォームし(2022年のようなリスクオフの環境ではアンダーパフォームする)、おそらく「無相関」というよりも「風変わり」という表現の方が適切だろう。

セイラー氏の戦略はまさに私たちの考えと一致しています。ビットコインは、非相関資産から、許可のないレバレッジ商品へと変貌を遂げました。これは初期のビットコイン保有者が思い描いた未来ではないかもしれませんが、株式のような金融商品としてパッケージ化されたビットコインが、普及への主要な道筋となっていることは確かです。

検閲耐性のあるデジタルゴールド(信頼できる中立資産)

ビットコインは金に似ていると考える人もいます。金融オピニオンリーダーのレイ・ダリオ氏は、ビットコインのデジタルゴールド構想の提唱者の一人です。セイラー氏がパーミッションレス・レバレッジの波に乗る一方で、ダリオ氏はビットコインを新たな通貨システムの基盤となるコモディティとして提唱しています。

今日のビットコインの蓄積が、ビットコインを安全資産として心から信じ込んでいるからというよりも、許可のないレバレッジの獲得によってどの程度推進されているかについては議論の余地があります。この2つは異なる側面と共通点の両方があります。明確な指標の一つは、「鍵がなければコインもない」という古い格言です。私たちの見解では、最近のいくつかの出来事がデジタルゴールドのビジョンをさらに明確にしました。一つは、2023年のシリコンバレー銀行の破綻とそれに続くビットコインの上昇です。もう一つは、「解放記念日」、つまり株式などの他の資産クラスと比較してビットコインが著しく強かったことです。

¹スケーラブルな導入の原動力となるのは美徳ではなく、貪欲さです。個人レベルでは貪欲と解釈されるかもしれない行動も、大規模な導入においては優れた通貨システムへと繋がります。パーミッションレスなレバレッジこそが、この新しい通貨システムを実現するための手段なのです。

検閲耐性を持つデジタルゴールドは、ビットコインの技術革新の最も純粋な解釈です。ピアツーピア決済の話題が薄れていくにつれ、価値保存(SoV)という要素は、より哲学的な投資家からしばしば称賛されていますが、ビットコインの金融的特性に取って代わられる可能性も高いでしょう。

それにもかかわらず、各国が独自のビットコイン準備金を保有するという強い信念は依然として存在し、これはビットコインが世界の通貨秩序を支えるという技術的期待と合致している。しかしながら、ビットコインが暗黙のレバレッジを蓄積するにつれて、中央銀行にとっての魅力は低下していくという見方もあるだろう。

プログラム可能な共有データベース

それにもかかわらず、各国が独自のビットコイン準備金を保有するという強い信念は依然として存在し、これはビットコインが世界の通貨秩序を支えるという技術的期待と合致している。しかしながら、ビットコインが暗黙のレバレッジを蓄積するにつれて、中央銀行にとっての魅力は低下していくという見方もあるだろう。

プログラム可能な共有データベース

このビジョンは、ビットコインが技術的な純粋さを超えて拡張可能であることを示唆しており、他の暗号通貨とより整合していると言えるかもしれません。2023年1月、Ordinalsのトランザクション活動は、より一般的なデータベースアプローチに関する議論を再燃させ、ビットコインのプログラム可能な共有データベースのスケーラビリティというより広範な概念をさらに発展させました。これは、ビットコインのレイヤー2(L2)ネットワークにおける小規模な開発の波も引き起こしました。

2024年までに、50から100のL2(おそらく今日ほどではないでしょう)がビットコインとの関連性においてそれぞれ異なる存在となるでしょう。L2の包括的な使命は、ビットコインによるパーミッションレスな金融を実現することにあると推測できますが、それがどの程度実現されるかは読者の判断に委ねられます。このビジョンは前述の2つのビジョンとは関連していますが、依然として存在しています。

イーサリアム: 世界のコンピューターのための循環裁定取引?

2位は存在しないと主張する人もいるかもしれませんが、時価総額で見るとイーサリアムが2位です。ビットコインと同様に、イーサリアムのビジョンに関するこれまでの調査をさらに深めています。

イーサリアムのビジョン https://tokeneconomy.co/visions-of-ether-590858bf848e

これが私たちの物語の舞台となります。

1. ビットコイン2.0

2. 分散型アプリケーション/ワールドコンピュータ

3. 分散型自律組織

4. 暗号通貨クラウドファンディング(ICOとSTO)

5. ユーティリティトークンと収集品

6. オープンファイナンス(オンチェーンファイナンス/分散型金融)

7. 積極的な市場

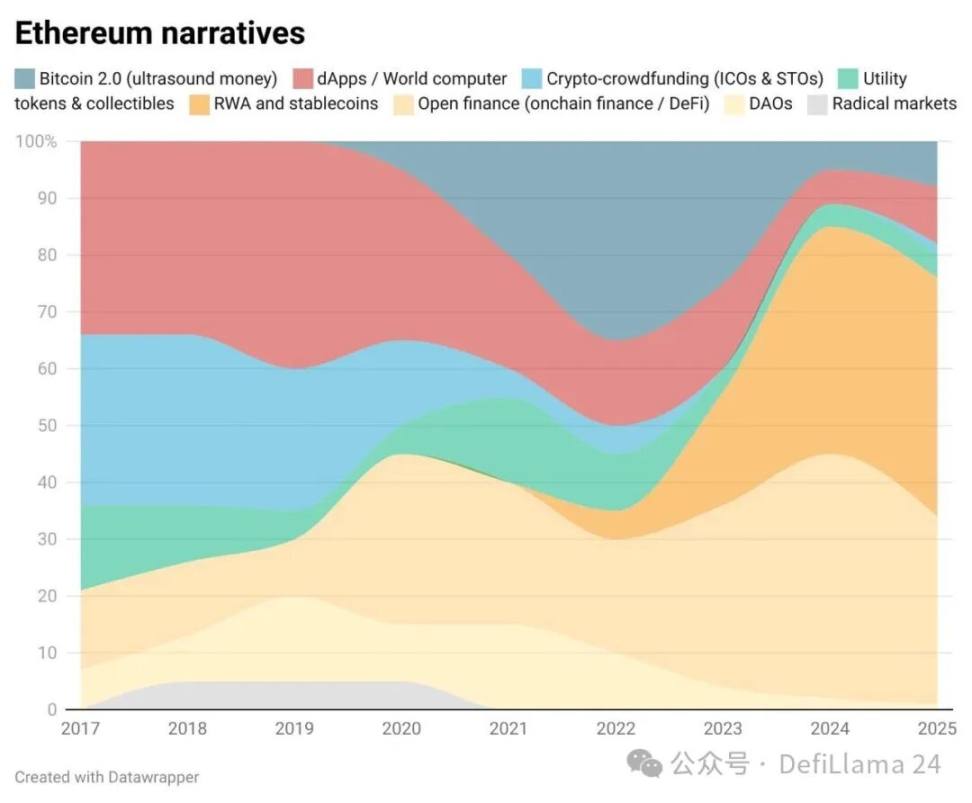

イーサリアムのナラティブは、主にその柔軟性の高さから、ビットコインよりも複雑で微妙なニュアンスを帯びています。ここでは、簡略化のため、2018年11月に定義されたカテゴリ(最後に1つの新しいカテゴリを追加)に焦点を当てています。

急進的な市場のビジョンは、暗号資産界隈ではほぼ影を潜めている。ビットコイン2.0のビジョンは「超音波マネー」として再パッケージ化されたが、ポッドキャストのスローガンになっただけで、実際には実現していない。長年にわたり、イーサリアムの焦点は抽象的な技術的ユートピアから、オンチェーン金融、すなわちDeFi(2018年にはオープンファイナンスと呼ばれていた)の具体的な実践へと移行してきた。

価格と注目度の面では、イーサリアムは2021年にピークを迎えました。ペットロックフリップのビジョンもその時にピークに達しました。

しかし、2025年までには、過去4年間でイーサリアムはビットコインと競合していた状態から、新規参入者獲得において(相対的に言えば)ソラナに人気を奪われるようになったと言えるでしょう。現在でも、セイラー氏のトレジャリー・カンパニー戦略を通じて、パーミッションレスなレバレッジアクセスのチャネルとなり、ビットコインの足跡を辿っています。イーサリアムは本当に「次善の策」になってしまったのでしょうか?

それ以外にも、DeFi と現実世界の資産のトークン化 (RWA) はイーサリアムにとって大きなチャンスとなるようで、イーサリアム財団は世界のコンピューターの復活を推進しているようです。

それ以外にも、DeFi と現実世界の資産のトークン化 (RWA) はイーサリアムにとって大きなチャンスとなるようで、イーサリアム財団は世界のコンピューターの復活を推進しているようです。

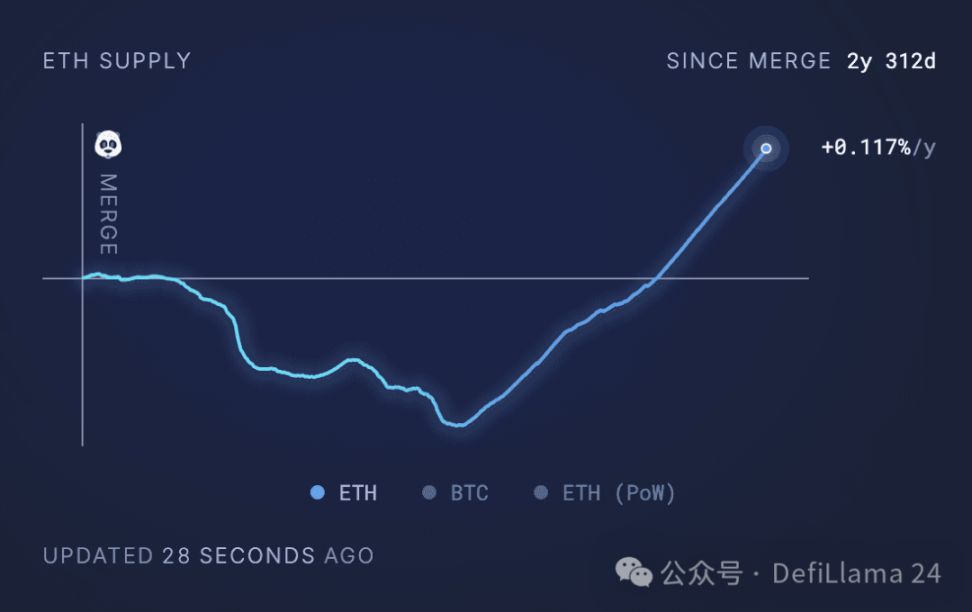

1. ビットコイン2.0(超音波通貨)

イーサリアムのプルーフ・オブ・ステーク(PoS)への移行とEIP-1559の実装により、イーサリアムコミュニティはデフレトークンを発行するチャンスを見出しています。ビットコインの供給量が固定されているのとは異なり、イーサリアムの供給量は(手数料バーンにより)時間の経過とともに減少するため、ビットコインよりも高い金銭的プレミアムが生じます。これが、イーサリアムがビットコインを上回る可能性の鍵となる可能性があります。

2022年の合併後、ETHは確かにデフレ傾向を示しました。しかし、2024年4月のDencunアップグレードにより状況は一変し、イーサリアムのロールアップ決済コストが実質的に削減されました。それ以来、ETHの純発行量は増加を続けています。

イーサリアムが超音波通貨として再び注目を集めるには、ロールアップ数の増加(既に達成済み)と、ロールアップ上でのトランザクション活動の増加(まだ大きなレベルには達していない)が不可欠です。言い換えれば、イーサリアムはロールアップで構成される世界規模のコンピュータのバックボーンとなり、ブロック(ブロブ)空間への需要を高める必要があります。

2. 分散型アプリケーション/ワールドコンピュータ

イーサリアムが当初構想していたワールドコンピューターは、2021年にロールアップの急増とともに断片化し始めました。実行レイヤーがレイヤー2ネットワークに移行するにつれ、イーサリアムの役割はますます曖昧になっていきました。メインネット上での取引コストがほとんどのユーザーにとって法外に高いことが明らかになりました。ワールドコンピューター(実行)はワールドデータベース(データの可用性と決済)へと変化しました。ワールドコンピューターがロールアップにブロックスペースを販売することで得る手数料は不十分でした。創設者をはじめとする人々が、トークンの金銭的プレミアムが実行レイヤーの手数料に結びついていることに気づいたことで、レイヤー2(L2)のローンチが急増しました。やがて、主要なDeFiアプリケーションも独自のブロックチェーンを立ち上げ始めました。ユーザーにより良いサービスを提供し、収益の大部分を維持したいのであれば、カスタマイズされた実行環境を所有することが最も有利な選択肢だったからです。もはやワールドコンピューターそのものではありませんが、イーサリアムは現在、ワールドコンピューター(L2で構成)のインフラストラクチャレイヤーとして位置づけられています。これを実現するには、プロトコルの複雑さを軽減し、垂直方向と水平方向の両方のスケーリングを通じてパフォーマンスを向上させる必要があります。サイバーファンドは、イーサリアムを世界のコンピューターのルートチェーンと呼んでいます。

3. 分散型自律組織(DAO)

DAOは幅広い用語となり、様々な意味を持つようになりました(時には全く意味を持たないこともあります)。当初の設計目標を達成できているかどうかは分かりません。2021年の価格高騰時には、人々に投票のインセンティブが与えられたかもしれませんが、目新しさが薄れ価格が下落するにつれて、DAOは依然として定義が曖昧な組織のままであり、参加者に懲罰的な法的影響が生じることもありました。Aaveのように、他のDAOよりもうまく機能しているものもあります。しかし、場合によっては、DAOは創設者がコミュニティガバナンスを装い、独自の(しばしば疑わしい)目標を追求するための手段となっています。DAOは、ほぼバズワードとなっています。これは、これらのオンチェーン組織が成熟するために必要な段階なのかもしれません。しかし、今のところ、DAOは暗号通貨業界において依然として存在感を保っています。

4. 暗号通貨クラウドファンディング(ICOとSTO)

許可のない資本形成は、暗号資産、特にイーサリアムが提供する最も影響力のある機能の一つです。その範囲は非常に広く、イーサリアムのレガシーと新興ビジョン、つまりオープンファイナンス、コレクティブル、そしてワールドコンピューターを網羅しています。2021年の憲法購入から数年後の科学への資金提供、そして今年6月に史上最大級のICOの一つを主催するまで、イーサリアムはこれらの目標を着実に達成してきました。STO(セキュリティ・トークン・オファリング)は、用語の曖昧さから、ほとんどの法域ではあまり普及していませんでした。私たちは、今日のSTOは、裏付け資産へのアクセスと権利の程度が異なるRWA(リアルワールドアセット)のカテゴリーに分類されると考えています。RWAについては、この記事の後半でさらに詳しく説明します。

5. ユーティリティトークンと収集品

「ユーティリティトークン」というよりも「役立たずトークン」という名前の方が適切だと冗談めかして言う人もいます。ERC-20ユーティリティトークンには主に2つの用途があると結論付けることができます。

- 数字は増加しています。

- 数字が落ちないように杭を打ちます。

真面目な話、トークンの真のユーティリティとは、ステーキングによってより高い収益(ネイティブトークンか否かに関わらず)を生み出すことです。例えば、EthenaトークンをステーキングするとUSDeでより高い収益が得られます。PendleはvePENDLEを用いた同様のメカニズムを採用しています。このメカニズムは、ステーキングによってTGE前の機会への独占アクセスが付与される、一部の中央集権型取引所トークン(BNBなど)に似ています。したがって、トークンのユーティリティはステーキングへの参入障壁となりますが、今日に至るまで、ステーキングがリスクを伴うことはほとんどありません(AaveのstkAAVEなど、一部の例外は除きます)。

当初の「イーサリアムのビジョン」記事では、ユーティリティトークンはコレクティブルと一括りにされていましたが、すぐに両者は別々の道を歩んでいることが明らかになりました。これは特に2021年に顕著で、NFTが主流となり、著名人やブランドが積極的に活用した際に顕著になりました。ユーティリティトークンはNFTのような成功は経験していませんが、NFTのような劇的な衰退は経験しておらず、むしろ今日まで持ちこたえている可能性があります。

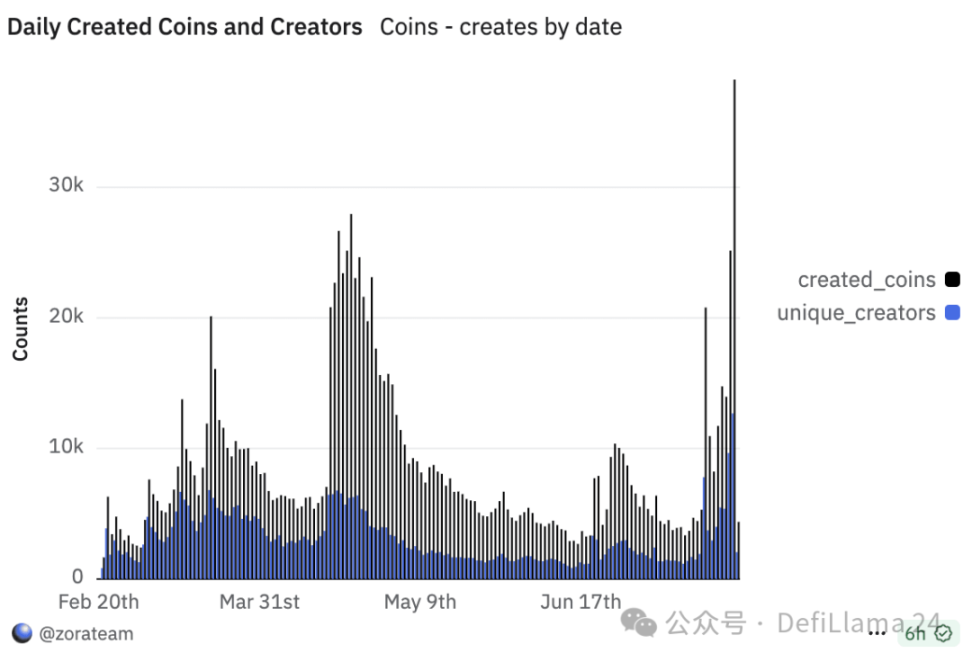

2021年のNFTブーム以降、NFTは客観的な基準から見て低迷しています。これは主に、代替不可能な文化収集品が代替可能な文化収集品、すなわちミームコインに置き換えられたことが原因だと考えています。最近では、トレーダーの需要に応えるため、収集品やコンテンツが代替可能なERC20トークンとして発行されるようになりました。

NFTを所有し、クリエイターのコンテンツをトークン化することで、文化の収益化を実現できると信じている人が依然として少数存在します。ここ数年、一般の人々に広く受け入れられてはいませんが、オンチェーンのクリエイター文化が完全に消滅したことはありません。

ゾラのトップクリエイター、ジェイコブ

おそらくこのニッチ市場は、イーサリアムがもたらす富裕効果によって成長するでしょう。しかし、このユースケースがより幅広い層に拡大するかどうかはまだ分かりません。2021年には、NFTの価格が新規参入者にとって手の届かないものとなり、この分野は大きな影響を受けるでしょう。2025年までに、オンチェーン文化はトークンの断片化に陥るでしょう。

6. オープンファイナンス(オンチェーンファイナンス/分散型金融)

6. オープンファイナンス(オンチェーンファイナンス/分散型金融)

2020年夏、イーサリアムをめぐる主流の論調は、ETHを新たな金融システムのアンカーと称賛しました。この思い上がりは、DeFiの利回りポンジスキームを生み出し、そのコンセプトのストレステストとなりました。その後の幻滅を経て、一部のDeFiプロトコルはオンチェーン流動性の重要なハブとなり、注目を集め、収益を上げています。

TVLは、Solanaのようなより高速で、より安価で、より普及しているパブリックブロックチェーンに対して、イーサリアムの存続を正当化するために主に利用されてきました。取引量の大部分(スポット契約と無期限契約の両方)はもはやイーサリアム上にはありませんが、AaveのマネーマーケットTVLは350億ドルを超え、過去最高を記録しました。これは、Revolutのような大手フィンテック企業が保有する顧客預金の価値に匹敵します。

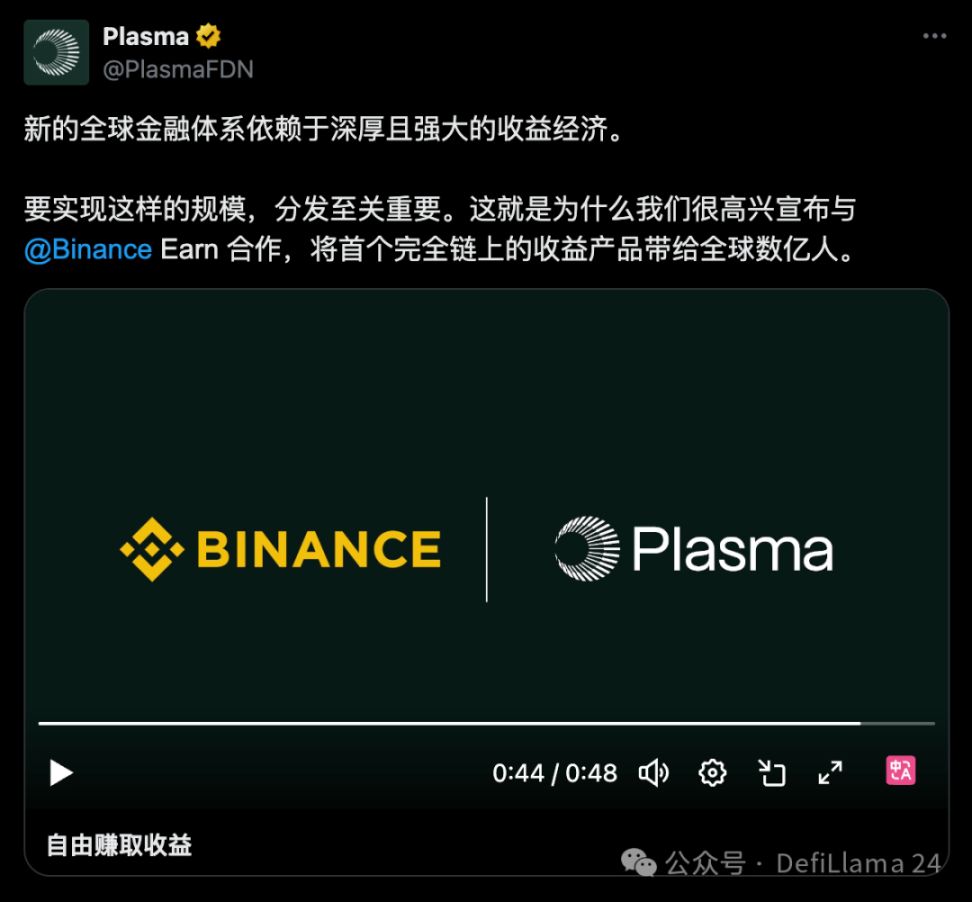

2024年の米国大統領選挙までは、DeFiは資本市場において実績はあるものの、依然として小規模なセグメントにとどまると思われます。2025年までに政策変更が進むにつれ、DeFiのコンセプトとトークン化は従来のフィンテック銀行業務の基盤となり始め、中央集権型暗号通貨取引所は新たなタイプの銀行へと変貌を遂げるでしょう。

7. 積極的な市場

この簡潔な物語はもはや意味をなさないものの、ビットコインと比較してイーサリアムがより社会主義的な傾向にあることを巧みに浮き彫りにしています。ハーバーガー税など一部の概念は魅力的ですが、現在の物語からはほとんど姿を消し、ENSドメイン割り当てやGitcoinの補助金(二次関数による補助金)といった分野に適用されています。

8. RWAとステーブルコイン

これは私たちが独自に追加した別の論点です。ステーブルコインは、暗号資産における唯一、あるいは最も顕著なプロダクト・マーケット・フィットとして、長らく(StripeによるBridge買収に遡る)称賛されてきました。ステーブルコインはオープンファイナンスの範疇に入ると主張する人もいますが、大部分は中央集権的な主体によって発行される外部資産であり、その主要ユーザー(米ドルへのアクセスが制限されている国の人口)は、DeFiを日常的に利用するオンチェーンのネイティブユーザーとは異なります。

ステーブルコインを早期に採用したのは暗号通貨トレーダーであり、その後に発展途上国(東南アジアとラテンアメリカ)の人々が続き、現在は、ステーブルコインとユーロドルシステム(ステーブルコインは米国債のラップバージョン)の同等性を認識する国家と金融仲介機関の番がようやく来たようです。

創設者たち(そしてブラックロック)は、株式から高級腕時計、ウラン、不動産に至るまで、世界の資産をトークン化しようと試みてきました。しかし、トークン化の最大の恩恵を受けるのは、私たちがこれまで想定してきたようなニッチな資産ではなく、むしろ規模が大きく流動性の高い資産(国債と米ドル)かもしれません。トークン化の必要性が最も低いように見える資産こそが、トークン化の恩恵を受けるのです。

他のファーストレイヤーブロックチェーンよりも高い分散化と成熟度を示すイーサリアムは、世界最大の資産発行者にとってデフォルトの選択肢となることを目指しています。これらのトークン化された商品の多くは、何らかの形のKYC(顧客確認)やカストディ(保管)が必要となるため、実際にはオープンファイナンスの傘下ではなく、むしろ様々な領域にまたがって存在しています。

2025年までに、このビジョンは「暗号資産をフィンテックへと転換する」と言えるでしょう。最近では、ステーブルコイン発行者(Tether、Circle、Stripe)が、その価値の大部分を獲得し、ユーザーエクスペリエンスを定義するために、独自のブロックチェーンを立ち上げるという動きが見られます。より安価で高速な決済のためのステーブルコインは、暗号資産の最も重要なユースケースであり、急速に普及が進んでいます。

2025年までに、このビジョンは「暗号資産をフィンテックへと転換する」と言えるでしょう。最近では、ステーブルコイン発行者(Tether、Circle、Stripe)が、その価値の大部分を獲得し、ユーザーエクスペリエンスを定義するために、独自のブロックチェーンを立ち上げるという動きが見られます。より安価で高速な決済のためのステーブルコインは、暗号資産の最も重要なユースケースであり、急速に普及が進んでいます。

暗号通貨のその他の側面

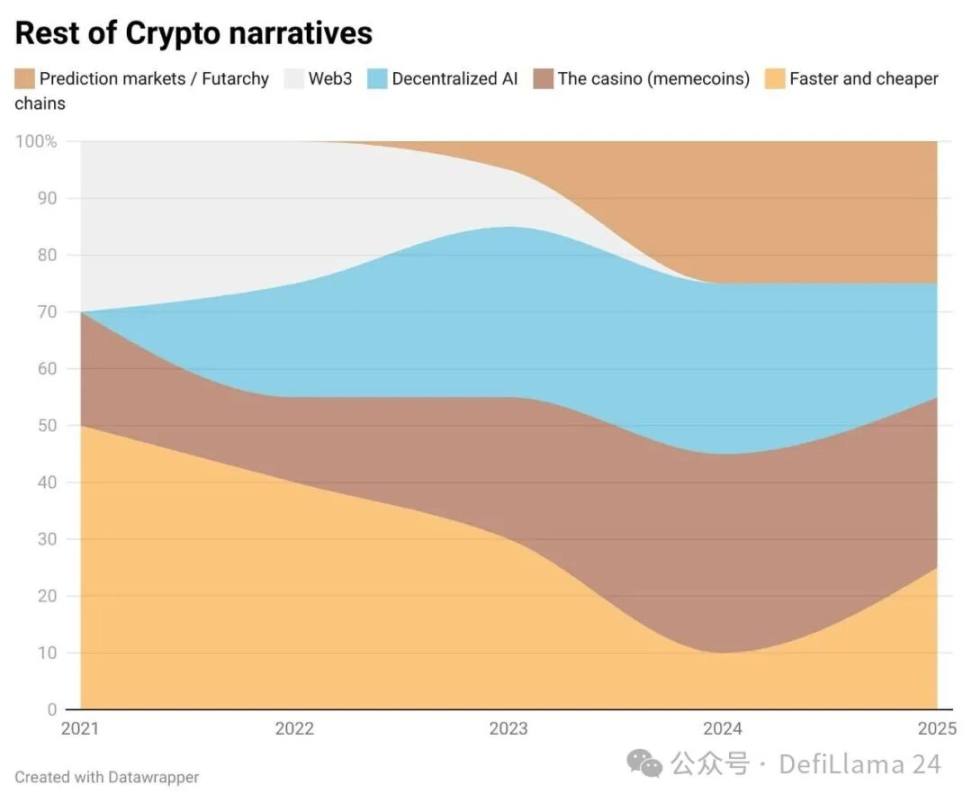

最も重要かつ確立された資産であるETHとBTCの進化について詳細に解説したので、いよいよ単一の資産に焦点を当てるのではなく、他の資産の動向を探ってみましょう。以下では、1~2サイクルにわたって注目を集めてきた動向を掘り下げていきます。

これらの物語は特定の資産に結びついている場合もありますが、特定の資産に限定されるわけではありません。これらのビジョンはビットコインとイーサリアムの開発過程で発展したものであり、孤立して起こる出来事は存在しません。しかし、これらはより広範なアルトコインのエコシステムを包含する、識別可能なトレンドです。(イーサリアムはアルトコインなのか?主要な暗号通貨はそもそも存在するのか?それらは一体何なのか?)

ウェブ3

これは、2021年に流行語となった「ワールドコンピューター」をより広義に捉えたものです。分散型インターネットを意味するWeb3のビジョンは、NFTブームと多少重なり、クリス・ディクソン氏の「読む、書く、所有する」という抽象化された概念に最もよく要約されます。この3つの単語は、Webの3つの時代を表しています。

2021年のWeb3ブームの盛り上がりの中で、「所有権」という概念は、お金、金融、ソーシャルネットワーキング、ゲーム、コンテンツ、そして文化など、あらゆるものに浸透していました。翌年、価格が下落するにつれて、お金(ひいては金融)の所有権は依然として基本的なものとして捉えられているように見えました。

Web3の説明と物語はあまりにも広範すぎるため、全てを意味しつつも同時に何も意味しないのかもしれません。これは多くのバズワードに当てはまります。しかし、2025年になると、Polkadot(それ自体はもはや無関係になっています)を除けば、Web3について語る人は誰もいなくなりました。

カジノ(ミームコイン)

2021年の熱狂的な混乱後の市場構造の再編を受けて、おそらくは容易で何倍もの利益を得ることに慣れていた暗号資産トレーダーは、少数の新規参入者から資金を引き出す新たな方法を見つける必要に迫られた。VCトークンの無限の供給圧力によって、私募から二次市場への裁定取引が消滅するにつれ、ミームコインの人気が高まり始めた。

かつて保有者は具体的なビジョン(例えば「ワールドコンピューター」など)を信じていましたが、今では単に「何かを信じる」だけで十分です。これは、価格変動以外の何ものも信じないということを意味します。暗号資産参加者の世代を超えた富への古い期待に応えるために、新たな物語が生まれています。悪徳ベンチャーキャピタルの売り圧力やそれに伴うミームに煩わされることなくトークンを購入すること以上に、これを実現する良い方法はあるでしょうか?

この結果、暗号通貨の唯一の目的はミームコインの投機的な取引を通じて富を蓄積することだという考えが広まりました。ミームコイン作成者が得た莫大な利益は、この見解を強固なものにしました。しかし、ミームコインブームがピークに達した頃、米国大統領が独自のミームコインを発行しました。この動きは、この見解を意図せず覆し、新たな見解を生み出すきっかけとなりました。

より速く、より安価なブロックチェーン

誰もが華々しいカムバックストーリーを好みます。2023年の初夏、多くの投資家が次のSolanaを期待していた時、彼らはSolana自体が次の強気相場のSolanaであることに気づいていませんでした。FTXの暴落の灰の中から、2年後の史上最高値更新まで、Solanaはまるで不死鳥のように灰の中から蘇りました。

最も暗い時期には、イーサリアムの最も熱心な支持者でさえも屈服し、Solanaの波に乗った。高速で低コストのミームコイン流通業者を活用することで、Solanaチェーンはビジネスチェーンとして勢いを増し、新規ユーザー獲得の先頭に立った。ユーザーへの対応が最優先事項となり、分散化はそれほど望ましいものではなくなった。この考え方に沿って、Aptos、Sui、Sei、Berachainなど、数多くの汎用L1チェーンが登場し、その後も多くのチェーンが登場した。

永久スワップ取引所は暗号資産市場で最も収益性の高いビジネスであるため、このユースケースに特化して最適化されたレイヤー1が登場したことは当然のことです。dYdX、GMX、Drift、Kwenta、Aevo、そしてPerpetual Protocolは、ユーザーエクスペリエンスと執行効率において互いに競い合ってきましたが、独自のカスタム執行環境を通じてこれを達成した企業はほとんどありません。そして、永続的な成功を収めた企業はさらに少ないのです。そして、Hyperliquidが登場したのです。

現時点でHyperliquidは、独自の仮想マシンとコンセンサスメカニズムにより、中央集権型取引所と同等の取引執行能力を提供できる唯一のプラットフォームです。これらの機能は、永久スワップという単一のユースケースに最適化されています。しかし、この件においてHyperliquidの価格パフォーマンスは、プロトコルの技術的な詳細よりもはるかに重要です。より高速で安価なレイヤー1ネットワークこそが、成功と失敗の鍵となるのです。

分散型人工知能

暗号資産市場は、グローバルな物語を観察し、それらをオンチェーン上で取引可能な形で表現することに長けています。2022年秋にChatGPTがリリースされて以来、分散型AIのビジョンは数ヶ月で具体化しました。

最も早く恩恵を受けるのはコンピューティングネットワーク(Akash、Render、その他類似のインフラプロジェクトなど)です。AIモデルの学習、推論、そして関連するすべてのプロセスを分散化するために、多額の民間資本が調達されています。これは、大手テクノロジー企業によって管理される中央集権型AGIというディストピア的なビジョンに代わる選択肢として捉えられています。

2024年秋、GOATトークンの登場により、AIビジョンに新たな息吹が吹き込まれました。今回は、インテリジェントエージェントが中核となり、あらゆることを実現することが期待されたため、その応用はさらに強力になりました。Platform Xの情報フローは、遊び心のあるエージェントで満たされ、従来の冷たく非人間的な分散型インフラストラクチャよりも、よりリアルで人々に寄り添うものとなりました。

しばらくの間、AIは独自のウォレットを持ち、食料品を購入し、オンチェーン取引を円滑に行い、収益を得るだろうと誰もが信じていました。昨年は時期尚早に思えましたが、それでも実現可能かもしれません。結局のところ、暗号通貨以外では、AIは創業者が期待できる唯一の永続的なトレンドと言えるでしょう。

予測市場/未来ガバナンス

2008年、ニューヨーク・タイムズ紙は「Futarchy(フタルキー)」をその年の流行語の一つに挙げました。2024年には、この言葉は米国大統領選挙と密接に結びついていました。Polymarketは、従来の金融市場に情報を提供する企業となり、主流メディアの数時間前に選挙結果を予測しました。これは、暗号通貨(ビットコイン、NFT、ステーブルコイン)が主流となり、誰もがその斬新さに気づいた瞬間の一つのように感じました。

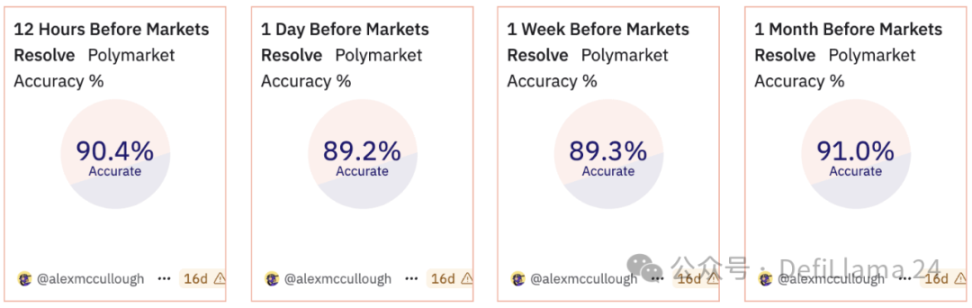

ポリマーケットの精度統計

興味深いことに、暗号通貨業界で人気となっているフタルキーの形態は、取引と投機に重点が置かれており、意思決定の実行についてはまったく考慮されていません (これは、フタルキーの創始者であるロビン・ハンソン氏が当初思い描いていたものとはまったく異なります)。

おそらくThe DAOが存在しなかったとしても、Futarchyは当初のビジョン通りに実現できたかもしれません。Futarchyはガバナンスの役割を排除することを提唱していますが、The DAOは正反対のことを主張しています。Polymarketの成功により、EthereumとSolanaのガバナンスにFutarchyを導入するプロジェクトがますます増えています。

未来

未来

この記事の着想の元となった記事が発表されて以来、暗号通貨の時価総額は3,000億ドルから約4兆ドルに増加しました。これは、当時カイル・サマニ氏が約束した100兆ドルには程遠い数字です。しかし、今日の暗号通貨業界と私たちを取り巻く環境は大きく変化しています。

私たちは奇妙な未来を生きています。2018年に業界全体が思い描いていたものとは完全には一致しないかもしれませんが、それでも当時定義されたビジョンの範囲内です。これらのビジョンが現実のものとなったとき、少なくともさらに10倍の増加が期待できるでしょうか?

変化は往々にしてその瞬間には現れず、後から振り返って初めて明らかになるものです。華やかなイーサリアム・エンタープライズ・アライアンス、ICO、DeFi、NFTポンジスキーム、FTXの興亡、ブラックロックによる世界のトークン化など、まさにジェットコースターのような変化が続きました。暗号資産業界は、予期せぬ失敗と復活の物語で溢れています。

私たちが直面する大きな問題は、暗号資産業界が既存の金融システムの派生商品となり、いわゆる伝統的金融に飲み込まれるのか、それともかつて予言されたように、金融システム全体を飲み込んでしまうのか、ということです。今のところ、暗号資産業界は政府や伝統的金融機関の言動に過度に依存しており、当初の革命から逸脱しているように見えます。これは、主流への普及がバブルと区別がつかないという、よく知られた皮肉なのでしょうか?これは、トロイの木馬の昔話のようになるのでしょうか?

ペレス氏の見解では、暗号通貨は「導入段階」という無法地帯から、より生産的で価値重視の「展開段階」へと移行する重要な局面を迎えているのだろうか?それとも、これは単なる誤った導入の瞬間であり、最終的には新たな幻滅期へと繋がるのだろうか?暗号通貨は革命なのか、それとも改革なのか?

これまで見てきたように、これらの物語の多くは互いに絡み合い、あるいは相互依存しています(イーサリアムの超音波通貨対世界コンピューター、ビットコインの無相関資産対デジタルゴールドなど)。これらは主に柔軟なミームであり、固定されたビジョンではありません。孤立して進化するのではなく、相互に、そしてより広範な保有者やユーザーのコミュニティとの相互作用を通じて進化し、外界の出来事の影響を受けないのではなく、むしろ反応します。

私たちはマクルーハンの言葉を引用することを好みます。彼は「何が起こっているのかについて考えようとする限り、何事も避けられないことはない」と指摘しました。私たちは、新しい現象を古くて固定された視点を通して見ることは、大抵の場合、行き止まりだと考えています。

暗号通貨は、情報の生成と交換における根本的に新しい手段です。金融的な側面が強く表れることが多い一方で、暗号通貨が世界にもたらす変化は、すぐには目に見えないかもしれませんが、私たちの金融と商取引のあり方を根本的に変えるでしょう。ビットコインや暗号通貨の世界と関わるほど、これらの可能性に対する理解は深まります。

「速いものは私たちの注目を集め、遅いものはすべての力を持つ。」

物語は移り変わりやすいものだ。

免責事項:本記事の内容はあくまでも筆者の意見を反映したものであり、いかなる立場においても当プラットフォームを代表するものではありません。また、本記事は投資判断の参考となることを目的としたものではありません。

こちらもいかがですか?

新規ユーザーには100 USDTのマージンギフト:取引して最大1,888 USDTを獲得しよう!

BitgetよりDOG/USDT, ORDER/USDT, BSV/USDT, STETH/USDTのマージン取引サービス停止に関するお知らせ

BitgetがZcash(ZEC)を上場!

BGB保有者向けクリスマス&新年カーニバル:1 BGB購入で最大2026 BGBを獲得しよう!