Perspectiva de valorização do Ethereum para US$ 5.000: Um caso estratégico para se posicionar agora em meio a opiniões divergentes de analistas

- Os indicadores técnicos do Ethereum mostram resiliência com um crescimento de preço de 18,66% e alinhamento altista das médias móveis, apoiando uma meta de US$ 5.000. - A confiança institucional cresce com entradas de US$ 8,5 bilhões em ETF e US$ 150 bilhões em ETH em staking, enquanto dados on-chain revelam a retirada de 1,2 milhões de ETH das exchanges. - Uma política dovish do Fed e uma probabilidade de 91,5% de corte de juros criam condições favoráveis para o modelo de proof-of-stake do Ethereum, que gera rendimento. - A tendência baixista nos derivativos (queda de 10,6% no open interest) sinaliza uma oportunidade de compra contrária.

No volátil mundo das criptomoedas, Ethereum (ETH) tornou-se um ponto focal tanto de otimismo quanto de ceticismo. Enquanto analistas tradicionais debatem sua trajetória de curto prazo, está se formando um argumento convincente para uma posição altista contrária. Esse argumento baseia-se em uma divergência entre o pessimismo de curto prazo nos derivativos e a força de longo prazo on-chain, amplificada por ventos macroeconômicos favoráveis que se alinham à evolução estrutural do Ethereum. Para investidores dispostos a olhar além do ruído, o caminho para US$ 5.000 parece não apenas plausível, mas estrategicamente vantajoso.

Momentum Técnico: Uma Base para o Otimismo Altista

Os indicadores técnicos do Ethereum mostram um quadro de resiliência. No último mês, o preço subiu 18,66%, sendo negociado a US$ 4.592,61 em 21 de agosto de 2025. As médias móveis de 50 e 200 dias (MAs) estão em tendência de alta, com a MA de 50 dias atuando como suporte dinâmico nos gráficos diários e de quatro horas. Essa formação de “cruz dourada”—quando MAs de curto prazo ultrapassam as de longo prazo—normalmente sinaliza pressão de compra sustentada.

O Índice de Força Relativa (RSI) em 58 sugere que o Ethereum se recuperou de condições de sobrevenda sem entrar em território de sobrecompra, deixando espaço para novos ganhos. Enquanto isso, o Indicador de Momentum Squeeze está ativo, sinalizando um rompimento da consolidação. Esses sinais técnicos, combinados com um Fear & Greed Index em 51 (neutro, mas tendendo à ganância), indicam otimismo crescente entre os traders.

Força On-Chain: Confiança Institucional e Rendimentos de Staking

Por trás dos bastidores, os fundamentos on-chain do Ethereum são robustos. Mais de 1,2 milhão de ETH foram retirados das exchanges no último mês, sinalizando uma mudança do trading especulativo para a participação de longo prazo no ecossistema. Essa tendência é reforçada pelo staking de 30% do suprimento de Ethereum, bloqueando US$ 150 bilhões em valor e reduzindo a pressão de venda.

A adoção institucional está acelerando. Os ETFs de Ethereum atraíram US$ 8,5 bilhões em entradas desde maio de 2025, com o fundo ETHA da BlackRock adicionando sozinho US$ 318 milhões em um único dia. Tesourarias corporativas, incluindo a compra de US$ 21,3 milhões em 4.781 ETH pela BitMine, estão tratando o Ethereum como um ativo de reserva estratégica. Esses movimentos refletem confiança na utilidade do Ethereum como ativo gerador de rendimento, com yields de staking de 3–5% ao ano superando retornos tradicionais de renda fixa.

Alinhamento de Catalisadores Macro: Política Dovish e Sentimento de Risco

A mudança dovish do Federal Reserve em 2025 criou um ambiente reflacionário favorável a ativos de risco. Com uma probabilidade de 91,5% de corte de juros em setembro de 2025, o custo de oportunidade de manter ativos sem rendimento despencou. O modelo proof-of-stake do Ethereum, que gera renda passiva, agora compete diretamente com instrumentos tradicionais de geração de rendimento.

O sentimento global de risco ampliou ainda mais essa dinâmica. A inclusão de criptomoedas em planos de aposentadoria 401(k) nos EUA e as aprovações da SEC para resgates in-kind em ETFs de Ethereum liberaram novos fluxos de capital. Enquanto isso, a dominância do Ethereum no DeFi (65% do TVL) e seu papel na tokenização de ativos do mundo real (RWAs) o posicionam como espinha dorsal para a próxima fase da inovação financeira.

Vantagem Contrária: Pessimismo nos Derivativos como Sinal de Compra

Enquanto os mercados de derivativos mostram cautela—o open interest em contratos futuros caiu 10,6% desde agosto de 2025, e taxas de financiamento negativas persistem—essa divergência frequentemente precede pontos de inflexão do mercado. A pressão de liquidação de shorts de US$ 66 milhões em 12 de agosto, quando o Ethereum se aproximou de US$ 4.620, destaca a luta dos traders pessimistas contra a tendência de alta. Para os contrários, esse sentimento baixista representa uma vantagem: uma correção temporária, e não um risco estrutural.

Posicionamento Estratégico: Como Alinhar-se ao Cenário Altista do Ethereum

Para investidores, o ambiente atual oferece um ponto de entrada atraente. Posicionar-se em ETFs de Ethereum proporciona exposição às entradas institucionais e aos rendimentos de staking, ao mesmo tempo em que reduz a volatilidade direta. A diversificação no ecossistema do Ethereum—derivativos líquidos de staking (LSDs) como stETH ou soluções Layer 2 como Arbitrum—permite que o capital aproveite o crescimento impulsionado pela infraestrutura.

Estrategias de hedge, como o uso de opções de Ethereum para se proteger contra a volatilidade de curto prazo, podem ainda aprimorar os retornos ajustados ao risco. Dada a força técnica do Ethereum, a acumulação on-chain e os ventos macroeconômicos favoráveis, um viés altista de longo prazo é justificado.

Conclusão: Uma Meta de US$ 5.000 ao Alcance

O caminho do Ethereum para US$ 5.000 não está isento de riscos, mas o alinhamento do momentum técnico, força on-chain e catalisadores macroeconômicos cria um argumento convincente para uma posição altista contrária. À medida que a rede continua a evoluir—escalando por meio de soluções Layer 2 e tokenizando ativos do mundo real—seu papel como ativo fundamental de infraestrutura só tende a crescer. Para investidores dispostos a navegar pela volatilidade de curto prazo, as recompensas de alinhar-se à trajetória estratégica do Ethereum podem ser substanciais.

Em um mercado onde abundam visões divergentes de analistas, os dados sugerem uma coisa: agora é a hora de se posicionar.

Aviso Legal: o conteúdo deste artigo reflete exclusivamente a opinião do autor e não representa a plataforma. Este artigo não deve servir como referência para a tomada de decisões de investimento.

Talvez também goste

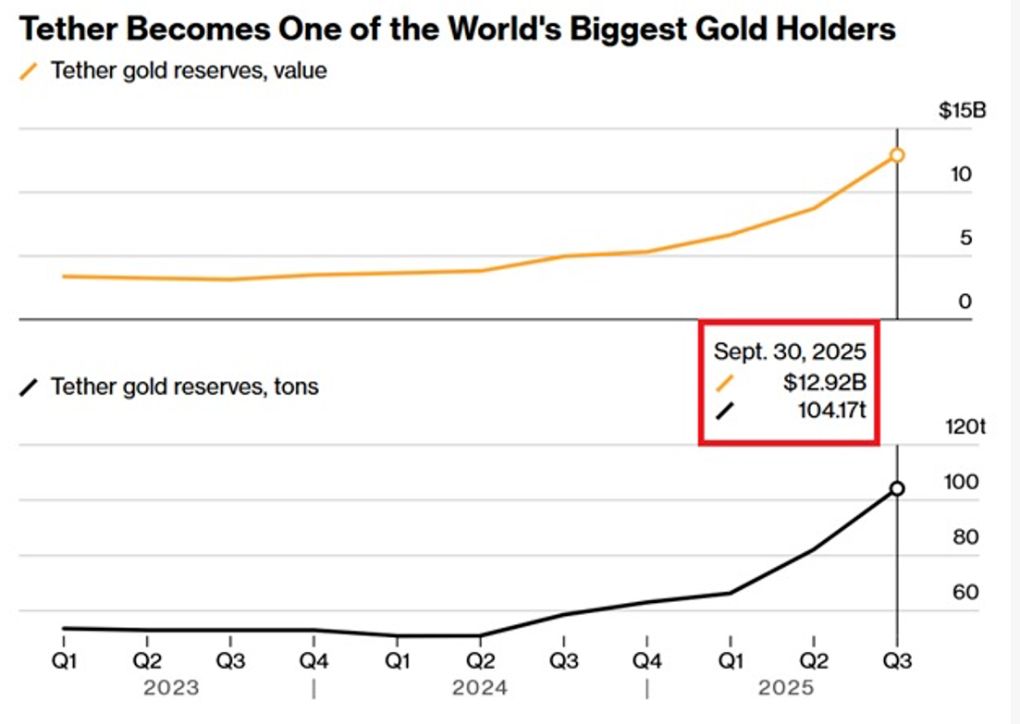

Dólar digital acumula ouro, cofres da Tether são impressionantes!

O banho de sangue das criptomoedas estagnou: será que atingimos o fundo?

Banco central da China reafirma proibição de criptomoedas e alerta para riscos de stablecoins após reunião multissetorial

O banco central da China reafirmou sua posição de que os ativos digitais não têm status legal no país, após uma reunião envolvendo várias agências na sexta-feira. O PBoC destacou especificamente que as stablecoins não cumprem os requisitos de combate à lavagem de dinheiro e identificação de clientes, classificando-as como uma ameaça à estabilidade financeira.

Visa faz parceria com a Aquanow para expandir liquidação com stablecoins na Europa, Oriente Médio e África

A Visa fez uma parceria com a provedora de infraestrutura cripto Aquanow para trazer capacidades de liquidação com stablecoins para a Europa Central e Oriental, Oriente Médio e África. A expansão ocorre enquanto o volume anualizado de liquidação com stablecoins da Visa atinge US$ 2,5 bilhões.