Finanças Comportamentais e BMNR: Navegando por Bolhas Especulativas com Preferências de Risco Ponderadas por Probabilidade

- O aumento de 2.500% nas ações da BMNR destaca dinâmicas especulativas impulsionadas por vieses comportamentais, e não por fundamentos. - O efeito de reflexão explica a busca por risco durante ganhos percebidos e a venda em pânico durante perdas, distorcendo avaliações de risco. - Estratégias ponderadas por probabilidade, como análise de cenários e diversificação, ajudam a mitigar a volatilidade e alinhar os portfólios com resultados racionais. - Regras de saída predefinidas e reservas de liquidez são cruciais para a preparação em crises, combatendo a dissonância cognitiva e o excesso de confiança.

A recente ascensão meteórica da BitMine Immersion Technologies Inc. (BMNR) oferece um estudo de caso vívido sobre a interação entre finanças comportamentais e dinâmicas especulativas de mercado. Em um curto período, as ações da BMNR dispararam 2.500%, impulsionadas não por fundamentos, mas por um ambiente carregado de narrativas que explorou vieses cognitivos entre investidores de varejo. Este episódio ressalta a necessidade crítica de os investidores integrarem insights comportamentais — em especial o efeito de reflexão — em seus frameworks de tomada de decisão para aumentar a resiliência do portfólio e otimizar o comportamento de assunção de risco.

O Efeito de Reflexão e os Gatilhos Comportamentais da BMNR

O efeito de reflexão, um pilar da teoria do prospecto, descreve como os indivíduos alternam entre comportamento avesso ao risco e propenso ao risco dependendo de como os resultados são enquadrados — como ganhos ou perdas. No caso da BMNR, a narrativa de um “portal para cripto” criou uma percepção de ganho, desencadeando comportamento propenso ao risco. Investidores, ancorados ao anúncio PIPE de 250 milhões de dólares e ao endosso de Tom Lee, ignoraram sinais de alerta como a ausência de holdings em Ethereum ou infraestrutura operacional. Esse comportamento de manada amplificou a ilusão de escassez (apenas 3,2 milhões de ações em circulação) e alimentou um ciclo de compra auto-reforçado.

Por outro lado, quando a bolha especulativa inevitavelmente estourou — desencadeada pela venda de insiders após o registro do PIPE — os investidores enfrentaram uma mudança súbita para perdas percebidas. O efeito de reflexão então se inverteu: o comportamento avesso ao risco emergiu à medida que a venda em pânico dominou o mercado. Essa dualidade destaca como vieses comportamentais distorcem avaliações de risco ponderadas por probabilidade, levando a decisões subótimas durante períodos de euforia e crise.

Preferências de Risco Ponderadas por Probabilidade: Um Framework para Resiliência

Para mitigar tal volatilidade, os investidores devem adotar uma abordagem de risco ponderada por probabilidade. Isso envolve:

1. Análise de Cenários: Quantificar a probabilidade de resultados extremos (por exemplo, uma queda de mais de 90% no preço da BMNR após o pico) e realizar testes de estresse nos portfólios.

2. Exposição Assimétrica: Alocar capital em ativos com motores comportamentais não correlacionados, reduzindo o impacto de bolhas impulsionadas por narrativas.

3. Rebalanceamento Dinâmico: Ajustar a exposição ao risco com base em indicadores de sentimento de mercado, como índices de sentimento do investidor de varejo ou taxas de short interest.

Por exemplo, um portfólio diversificado pode combinar apostas especulativas como BMNR com ativos defensivos (por exemplo, títulos do Tesouro ou ações pagadoras de dividendos) para equilibrar os extremos do efeito de reflexão. Durante a euforia, reduzir a exposição a ativos supervalorizados e aumentar proteções pode preservar o capital. Durante o pânico, compras disciplinadas de ativos subvalorizados e com fundamentos sólidos podem capitalizar sobre liquidações irracionais.

Resposta à Crise: Além das Armadilhas Comportamentais

A saga da BMNR também revela a importância da preparação para crises. Quando o free float expandiu de 3,2 milhões para 62,28 milhões de ações, o colapso do papel era inevitável. Investidores que reconheceram os riscos estruturais do PIPE — como a pressão de venda de insiders — poderiam ter saído cedo ou se protegido com opções. No entanto, dissonância cognitiva e excesso de confiança frequentemente impedem tais ações, como visto no caso da BMNR.

Uma estratégia mais inteligente envolve:

- Regras de Saída Predefinidas: Estabelecer limites de stop-loss rigorosos com base em indicadores técnicos (por exemplo, médias móveis de 50 dias) ou gatilhos fundamentais (por exemplo, queda de receita).

- Auditorias Comportamentais: Revisar periodicamente decisões de investimento em busca de sinais de ancoragem, viés de confirmação ou comportamento de manada.

- Reservas de Liquidez: Manter reservas em caixa para aproveitar oportunidades durante disfunções de mercado.

Conclusão: Construindo um Portfólio Resiliente Comportamentalmente

A trajetória da BMNR não é uma anomalia, mas um sintoma de uma tendência de mercado mais ampla onde narrativas se sobrepõem aos fundamentos. Ao aproveitar insights das finanças comportamentais — especialmente o efeito de reflexão — os investidores podem desconstruir ciclos especulativos e alinhar seus portfólios com resultados ponderados por probabilidade. Isso exige uma abordagem disciplinada e orientada por dados que equilibre a assunção de risco com resiliência, garantindo que vieses cognitivos não ditem o sucesso a longo prazo.

Em uma era de manipulação de mercado engenheirada e apostas voláteis em microcaps, a capacidade de separar sinal de ruído definirá os investidores mais bem-sucedidos. As lições da BMNR são claras: entender a psicologia dos mercados é tão crítico quanto entender sua mecânica.

Aviso Legal: o conteúdo deste artigo reflete exclusivamente a opinião do autor e não representa a plataforma. Este artigo não deve servir como referência para a tomada de decisões de investimento.

Talvez também goste

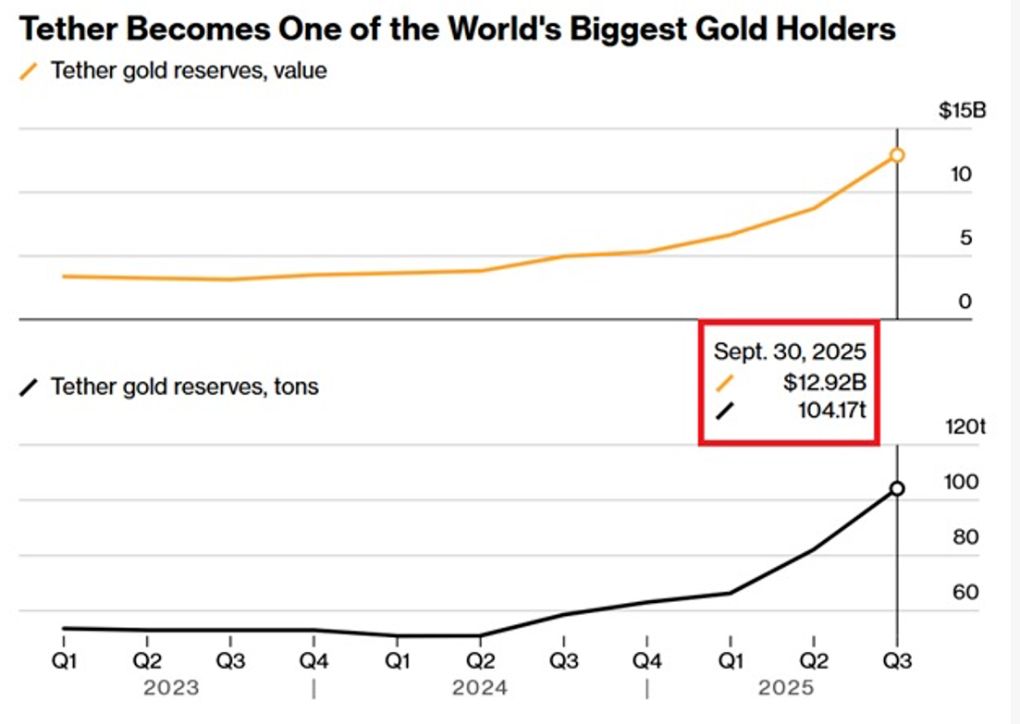

Dólar digital acumula ouro, cofres da Tether são impressionantes!

O banho de sangue das criptomoedas estagnou: será que atingimos o fundo?

Banco central da China reafirma proibição de criptomoedas e alerta para riscos de stablecoins após reunião multissetorial

O banco central da China reafirmou sua posição de que os ativos digitais não têm status legal no país, após uma reunião envolvendo várias agências na sexta-feira. O PBoC destacou especificamente que as stablecoins não cumprem os requisitos de combate à lavagem de dinheiro e identificação de clientes, classificando-as como uma ameaça à estabilidade financeira.

Visa faz parceria com a Aquanow para expandir liquidação com stablecoins na Europa, Oriente Médio e África

A Visa fez uma parceria com a provedora de infraestrutura cripto Aquanow para trazer capacidades de liquidação com stablecoins para a Europa Central e Oriental, Oriente Médio e África. A expansão ocorre enquanto o volume anualizado de liquidação com stablecoins da Visa atinge US$ 2,5 bilhões.