Чем бум скупающих криптовалюты команий напоминает кризис начала XX века

«РБК-Крипто» не дает инвестиционных советов, материал опубликован исключительно в ознакомительных целях. Криптовалюта — это волатильный актив, который может привести к финансовым убыткам.

Бум компаний, скупающих криптовалюту на свои балансы, может создать условия для кризиса, причины которого крайне схожи с Великой депрессией 1929 года в США. Такие риски озвучила Galaxy Digital миллиардера Майка Новограца в недавнем отчете, посвященном изучению роста числа организаций стремящихся управлять цифровыми активами.

Речь идет о тенденции, когда традиционные компании, акции которых торгуются на биржах, выпускают новые акции или долговые обязательства для покупки криптовалюты на баланс.

«К настоящему времени стратегия ясна, и капитал поступает, но когда сотни компаний придерживаются одной и той же однонаправленной стратегии (привлечение капитала, покупка криптовалюты, повторение), она может привести к хрупкости рынка», — пишут авторы исследования. В Galaxy считают, что спад любой из этих трех переменных (настроений инвесторов, цен криптовалют и ликвидности на рынках привлечения капитала) может начать оказывать давление на остальные.

В Galaxy допустили, что хотя современные компании более прозрачны и регулируются лучше трастов 1920-х годов, механизмы формирования капитала на основе mNAV «поразительно похожи».

Galaxy провели аналогию современного поведения компаний относительно накопления криптовалют с трастовыми фондами времен Великой депрессии из-за характера торговли. Те компании торговали акциями с премией к чистой стоимости активов на балансе, выпускали акции и использовали вырученные средства для покупки новых активов.

«Когда настроения изменились, те же механизмы усилили падение. Падение премий перекрыло доступ к капиталу, а кредитное плечо (формируется из-за долгового характера стратегии) увеличило убытки от падающих активов», — заключили в Galaxy.

Премия в акциях

Ажиотаж на рынке компаний, продающих акции для покупки криптовалюты, становится «все более насыщенным», пишет Galaxy и уже трудно отслеживать количество новых компаний, участвующих в этом сегменте рынка. Одним из ключевых показателей оценки таких компаний является премия цены акций к чистой стоимости активов — именно эта метрика указывает на аппетит или потенциальную выгоду для инвесторов.

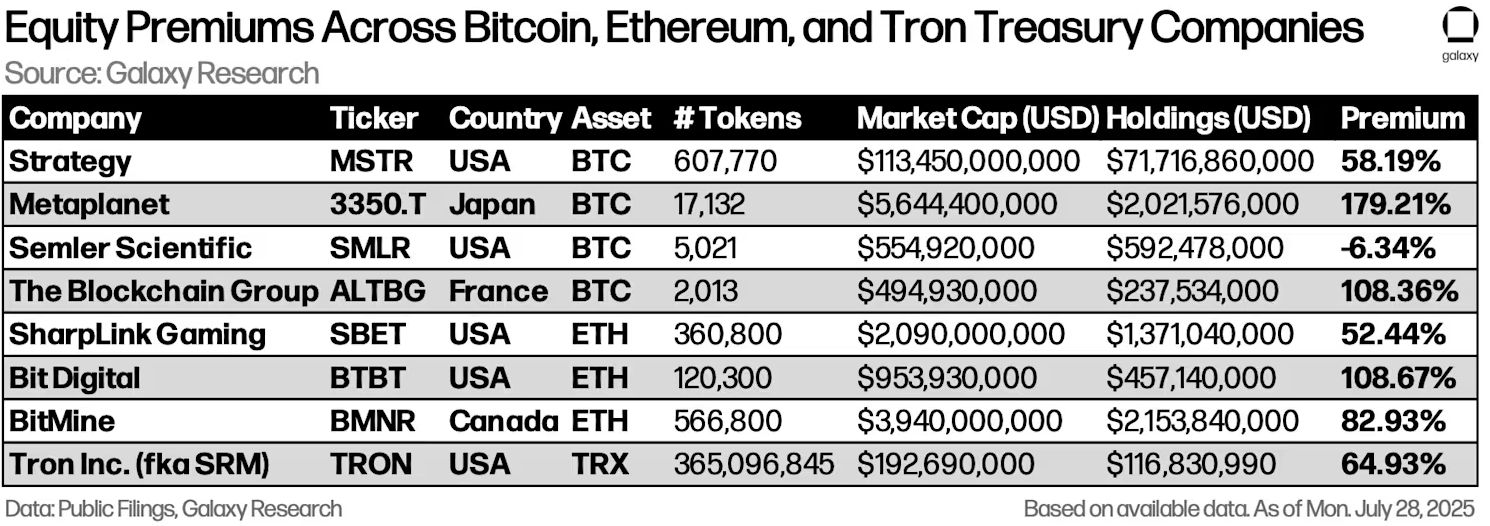

В качестве визуализации премии цены акций к чистой стоимости активов Galaxy выбрали несколько компаний, накапливающих монеты BTC, ETH и TRX.

Некоторые акции торгуются с относительно невысокой премией, например, у MSTR она составляет 58%, что по мнению экспертов отражает масштаб и зрелость компании. Metaplanet же, напротив, торгуется со значительно более высокой премией (179%) благодаря своей агрессивной модели формирования капитала.

Разброс цен среди ETH-компаний более выражен. Например, Bit Digital торгуется с премией 108% к долларовой стоимости своих активов ETH. Такие компании отличает потенциальная доходность за счет формирования дополнительного дохода за счет стейкинга, которой не возможен для BTC-компаний.

Однако не все премии можно отнести исключительно к стратегии накопления криптовалют. Некоторые из этих компаний ведут бизнес, приносящий существенный доход. Например, SharpLink Gaming специализируется на маркетинге для гемблинг-сайтов.

Galaxy также выделили недавно размещенную на NASDAQ Tron Inc, ранее SRM Entertainment, которая накопила 365 миллионов в TRX. Несмотря на относительно небольшой объем относительно других компаний, акции торгуются с премией 64%, что «обусловлено соответствием брендинга и нарративным влиянием экосистемы TRON».

Однако на данном этапе развития компании, скупающие криптовалюты по-прежнему остаются относительно небольшими игроками в экосистеме цифровых активов. Galaxy посчитала, что за исключением Strategy эти организации владеют криптовалютами на сумму всего около $32 млрд, что составляет около 0,83% мировой рыночной капитализации рынка криптовалют. А ежедневный поток новых объявлений может создавать преувеличенное впечатление об их текущей важности. Тем не менее, эксперты отмечают формирование рисков в будущем для всей отрасли при развитии этого тренда.

Дисклеймер: содержание этой статьи отражает исключительно мнение автора и не представляет платформу в каком-либо качестве. Данная статья не должна являться ориентиром при принятии инвестиционных решений.

Вам также может понравиться

Маржинальный подарок 100 USDT для новых пользователей — торгуйте и заработайте до 1,888 USDT!

Объявление спотовой маржи Bitget о приостановлении услуг маржинальной торговли DOG/USDT, ORDER/USDT, BSV/USDT, STETH/USDT

Листинг Zcash (ZEC) на Bitget

Рождественский и новогодний карнавал для держателей BGB: купите 1 BGB и выиграйте до 2,026 BGB!