Запуск спотового Dogecoin ETF не привів до притоку коштів, що виявляє тривожну ринкову реальність

Wall Street нарешті побудував міст до найвідомішої мемної монети інтернету, але в перший день ним ніхто не скористався.

24 листопада Dogecoin ETF від Grayscale (GDOG) почав торгуватися на NYSE Arca, не зафіксувавши жодної одиниці чистого створення, що є яскравим сигналом того, що попит на “meme-beta” у регульованій оболонці може бути значно переоцінений.

Такий стриманий дебют відбувається у небезпечний момент для індустрії, яка готується випустити понад 100 подібних продуктів з одним токеном на ринок, що наразі втрачає майже $2 мільярди щотижня.

Дебют GDOG з “нульовим” припливом

Хоча тікер виглядав активним на терміналах, внутрішня механіка розповідала іншу історію.

Згідно з даними SoSoValue, обсяг вторинної торгівлі фондом склав приблизно $1,41 мільйона.

Насправді ця цифра суттєво не виправдала очікувань. Аналітик Bloomberg Intelligence Ерік Балчунас прогнозував, що обсяг торгів Dogecoin ETF у перший день може досягти $12 мільйонів, але фактичний показник не дотягнув до цієї позначки майже на 90%.

Однак ще більш тривожними були дані про потоки, які показали, що фонд зафіксував $0 чистого припливу після першого дня торгів.

У механіці структури ринку ETF це розрізнення є критичним. Обсяг торгівлі відображає обіг існуючих акцій між маркет-мейкерами та спекулянтами, тоді як створення означає, що авторизовані учасники (APs) доставляють новий капітал і базові активи до трасту.

“День нульового створення” означає, що, незважаючи на інституційну підтримку, жоден новий первинний капітал не потрапив в екосистему. Відсутність попиту є реальністю для класу активів, що стикається з кризою надлишкової пропозиції.

Корисність проти настроїв

Цей розрив стає ще очевиднішим у порівнянні GDOG з нещодавніми успіхами крипто-ETF. Bitwise Solana Staking ETF (BSOL), запущений наприкінці жовтня, залучив близько $200 мільйонів за перший тиждень.

Відмінністю була корисність. BSOL пропонував стейкінгову дохідність — механізм, до якого традиційним інвесторам складно отримати прямий доступ.

GDOG, навпаки, пропонує чистий вплив на соціальні настрої. Це “ванільний” спотовий продукт, який тримає актив, вже повсюдно доступний на роздрібних платформах, таких як Robinhood. Без “премії за доступ” чи дохідної складової ціннісна пропозиція для інституційного алокатора є слабкою.

Крім того, механіка обгортання мемної монети створює специфічні базисні ризики.

Оборот референсного ринку Dogecoin коливався близько $1,5 мільярда у день запуску, а ціна залишалася стабільною біля $0,15. Хоча ринок ліквідний, він схильний до різких, подієво-обумовлених стрибків. Стандартна одиниця створення у $100 мільйонів вимагала б купівлі приблизно 666 мільйонів DOGE.

У тонкому ринку такий тиск на купівлю підштовхнув би спотові ціни вгору. Навпаки, якщо ETF закритий (на вихідних NYSE), а ринок криптовалют падає, фонд може відкритися з великим дисконтом до чистої вартості активів (NAV).

“Тікерний туризм”, який спостерігався у перший день, що характеризується низьким обсягом і відсутністю створень, свідчить про те, що трейдери усвідомлюють ці ризики і розглядають GDOG як короткостроковий торговий інструмент, а не як портфельну алокацію.

“Гармата зі спагеті”

Тим часом невдалий запуск GDOG є тривожним, оскільки це не поодинока подія. Це перший акт надлишкової пропозиції, яка загрожує розколоти ліквідність на крипторинку.

Згідно з галузевими даними, переданими Балчунасом, емітенти використовують стратегію “гармата зі спагеті”. У найближчі шість днів планується запуск п’яти спотових крипто-ETF, включаючи варіанти для Chainlink (LINK) та XRP, а протягом наступних шести місяців очікується лістинг ще понад 100 спотових крипто-ETF.

Ця агресивна експансія різко суперечить поточному макрорежиму. Згідно з CoinShares, інвестиційні продукти цифрових активів за тиждень, що закінчився 24 листопада, зазнали чистого відтоку у $1,94 мільярда.

Капітуляція була широкою, опустивши Bitcoin до семимісячного мінімуму біля $80 553 і знищивши настрої щодо високо-бета альткоїнів. Навіть Solana, попередній фаворит циклу, зазнала відтоку у $156 мільйонів.

Запуск високоволатильного мемного продукту у таких умовах — це ризик, але запуск сотні таких продуктів — це структурний ризик. Якщо найбільш культурно значущий актив у секторі не може залучити попит, перспективи для “довгого хвоста” фондів з одним токеном виглядають похмуро.

Фрагментований ландшафт малих “зомбі-ETF” з низьким AUM створює проблеми для маркет-мейкерів, які мають управляти запасами по сотнях неліквідних тікерів, що потенційно призведе до ширших спредів і значних похибок відстеження під час волатильних сесій.

Двотижневий тест

З огляду на це, індустрія буде уважно стежити за GDOG та іншими ETF на альткоїни, щоб оцінити інтерес до сектору.

Щоб GDOG досяг успіху, авторизовані учасники мають почати арбітражувати спред між ETF і спотовим ринком, доставляючи Dogecoin у траст для випуску нових акцій. Якщо “нульова серія створень” триватиме протягом першого тижня, це підтвердить, що продукт лише канібалізує існуючий попит, а не генерує нові припливи.

У ширшому сенсі, ефективність GDOG визначить темпи майбутнього запуску 100 ETF. Якщо емітенти не побачать попиту навіть на актив з великою капіталізацією, як Dogecoin, бажання запускати фонди для менш ліквідних активів може зникнути, змусивши консолідувати лінійку продуктів.

Наразі ринок дає чіткий сигнал. Інфраструктура готова, регулятори дали згоду, але інвестори та прогнозований обсяг у $12 мільйонів залишили будівлю.

Публікація Spot Dogecoin ETF launch gets no inflows revealing concerning market reality вперше з’явилася на CryptoSlate.

Відмова від відповідальності: зміст цієї статті відображає виключно думку автора і не представляє платформу в будь-якій якості. Ця стаття не повинна бути орієнтиром під час прийняття інвестиційних рішень.

Вас також може зацікавити

Polymarket отримав схвалення CFTC на роботу посередницького ринку прогнозів у США

Polymarket отримав схвалення від CFTC на роботу як регульована біржа у США згідно з оновленим Наказом про призначення, що дозволяє прямий доступ до ринку із посиленими системами нагляду та дотримання вимог.

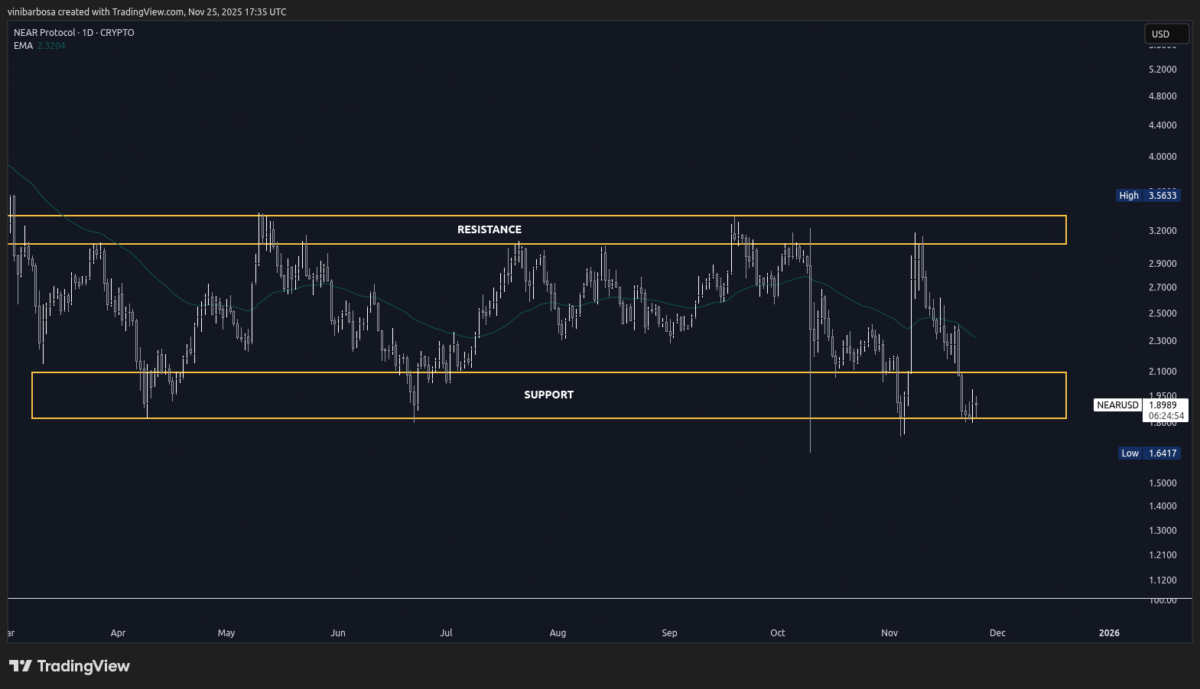

Prediction Market Kalshi додає підтримку NEAR для користувачів із США, зростає інтерес

Kalshi інтегрує NEAR Protocol, дозволяючи користувачам зі США вносити та виводити токени NEAR для торгівлі на ринку прогнозів, з подальшими планами глобальної експансії.

MoonPay приєднується до “Dual License Club” після отримання обмеженої трастової ліцензії NYDFS

Американська фінтех-компанія MoonPay отримала обмежену ліцензію трасту від регуляторів штату Нью-Йорк, ставши однією з небагатьох компаній, які мають як BitLicense, так і трастову ліцензію для надання послуг зберігання цифрових активів та OTC-трейдингу.

Остання пропозиція SOL спрямована на зниження рівня інфляції, а що думають противники?

Спільнота Solana запропонувала SIMD-0411, який підвищує темп зниження інфляції з 15% до 30%. Очікується, що протягом наступних шести років це скоротить емісію на 22.3 мільйона SOL і прискорить зниження інфляції до 1.5% до 2029 року.