Dòng tiền rút khỏi quỹ ETF tiền mã hóa, các nhà phát hành như BlackRock còn dễ kiếm tiền không?

Thu nhập từ phí giao dịch ETF tiền điện tử của BlackRock giảm 38%, cho thấy hoạt động kinh doanh ETF khó tránh khỏi ảnh hưởng của chu kỳ thị trường.

Doanh thu phí ETF tiền mã hóa của BlackRock giảm 38%, mảng ETF khó tránh khỏi quy luật chu kỳ thị trường.

Tác giả: Prathik Desai

Biên dịch: Luffy, Foresight News

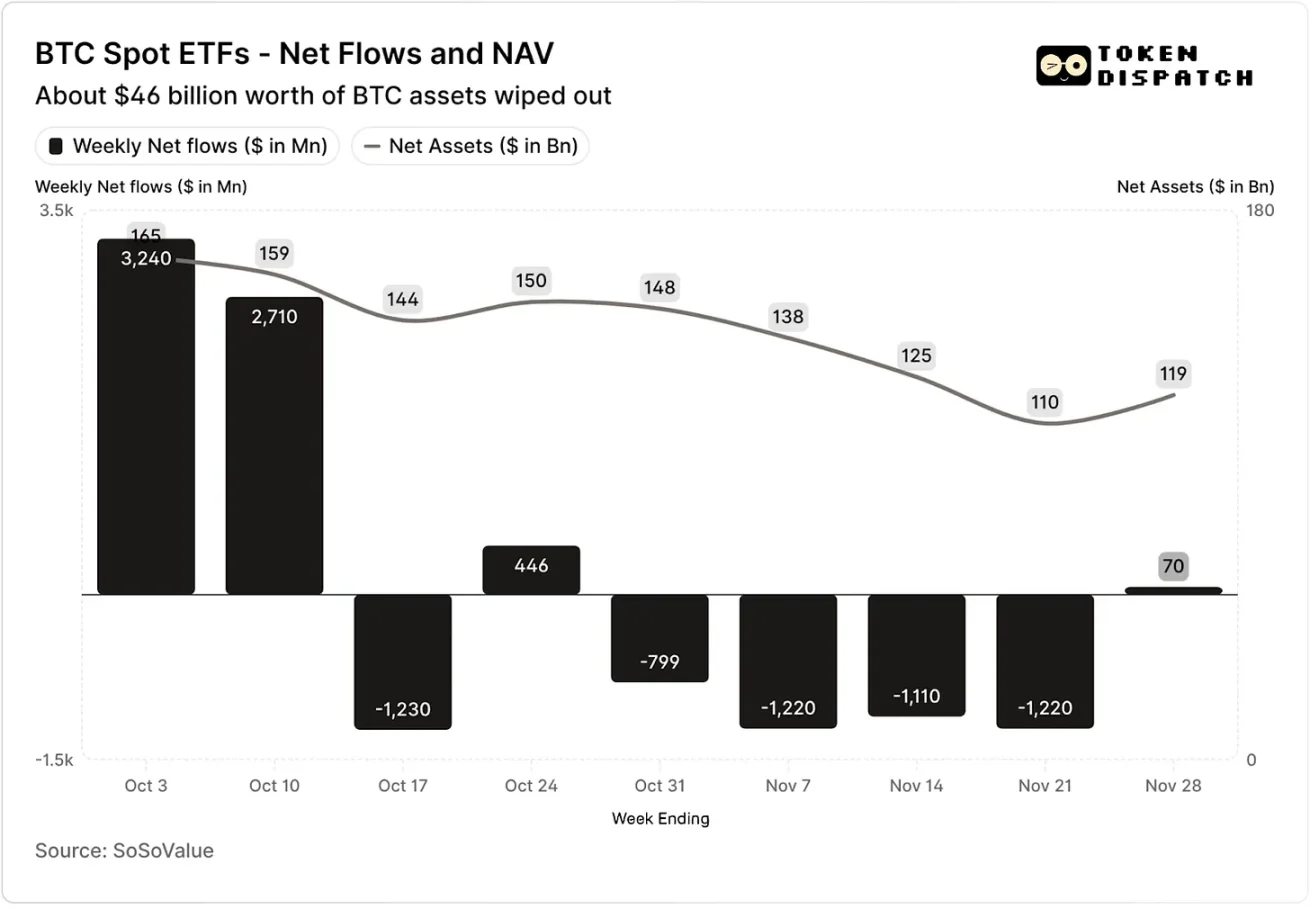

Trong hai tuần đầu tháng 10 năm 2025, bitcoin spot ETF đã thu hút lần lượt 3.2 billions USD và 2.7 billions USD dòng vốn vào, lập kỷ lục cao nhất và cao thứ năm về dòng vốn ròng hàng tuần trong năm 2025.

Trước đó, bitcoin ETF từng được kỳ vọng sẽ đạt thành tích "không có tuần nào dòng vốn rút liên tiếp" trong nửa cuối năm 2025.

Tuy nhiên, sự kiện thanh lý tiền mã hóa nghiêm trọng nhất lịch sử đã bất ngờ xảy ra. Sự kiện này khiến 19 billions USD tài sản bốc hơi, đến nay vẫn khiến thị trường tiền mã hóa bàng hoàng.

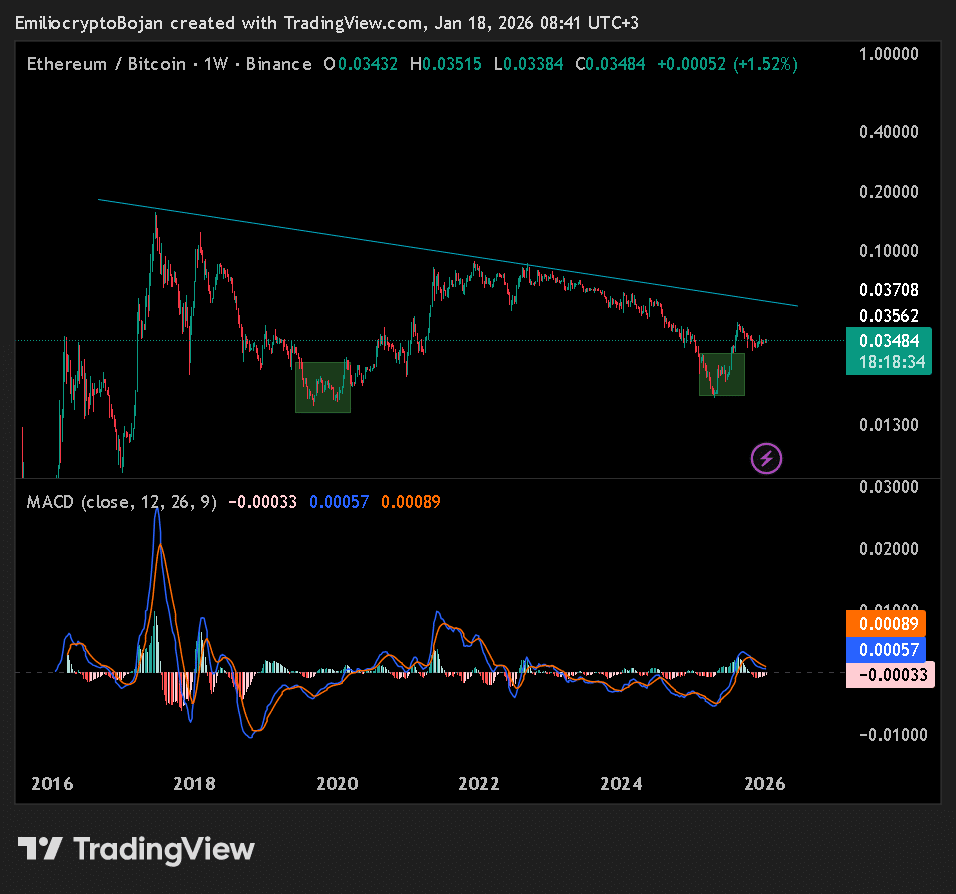

Dòng vốn ròng và giá trị tài sản ròng của bitcoin spot ETF trong tháng 10 và 11

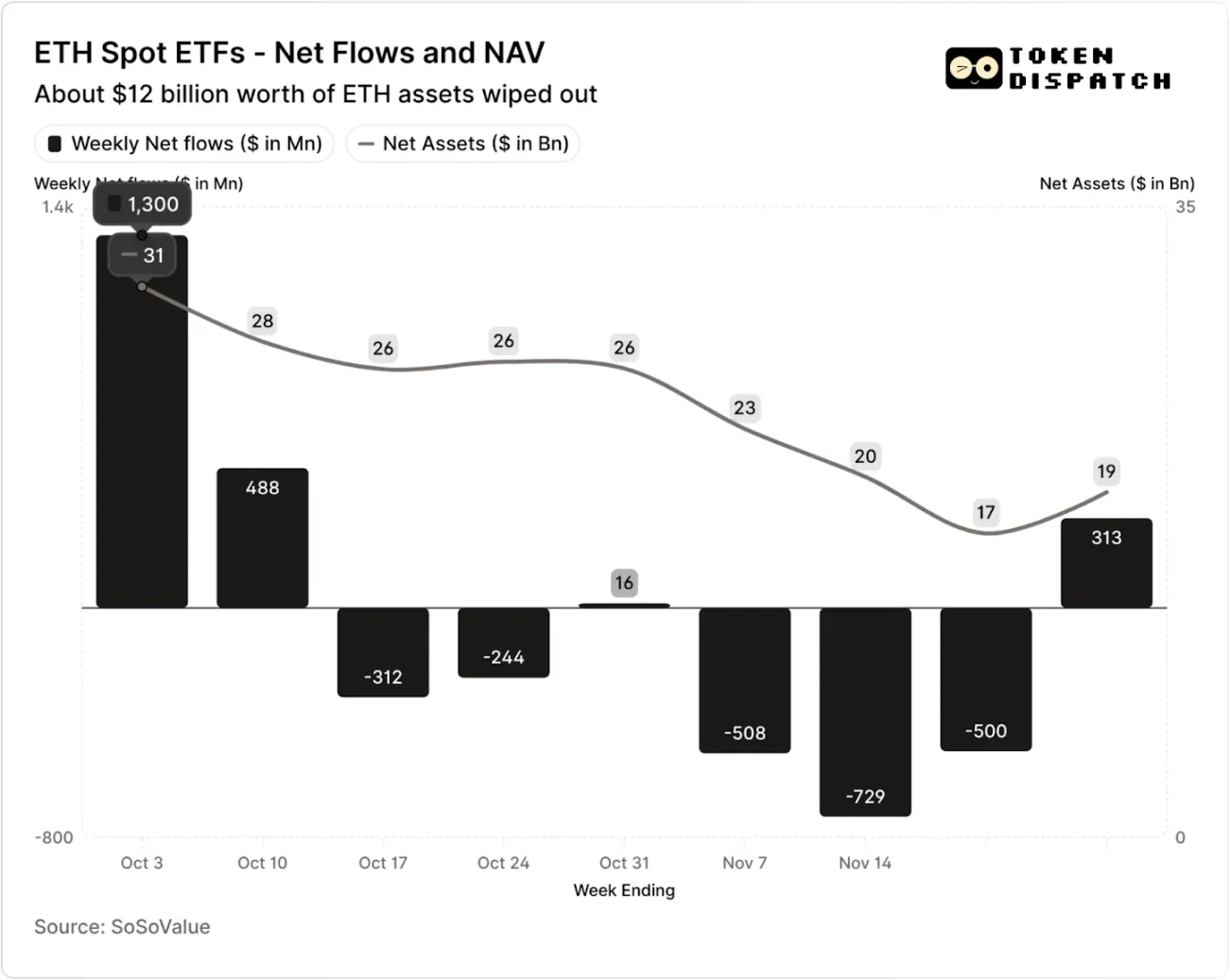

Dòng vốn ròng và giá trị tài sản ròng của ethereum spot ETF trong tháng 10 và 11

Nhưng trong bảy tuần sau sự kiện thanh lý, bitcoin và ethereum ETF đã có năm tuần ghi nhận dòng vốn rút, quy mô lần lượt vượt 5 billions USD và 2 billions USD.

Tính đến tuần kết thúc ngày 21 tháng 11, giá trị tài sản ròng (NAV) do các nhà phát hành bitcoin ETF quản lý đã giảm từ khoảng 164.5 billions USD xuống còn 110.1 billions USD; NAV của ethereum ETF thậm chí giảm gần một nửa, từ 30.6 billions USD xuống còn 16.9 billions USD. Mức giảm này một phần do giá bitcoin và ethereum giảm, cùng với việc một số token bị nhà đầu tư rút ra. Trong chưa đầy hai tháng, tổng NAV của bitcoin và ethereum ETF đã bốc hơi khoảng một phần ba.

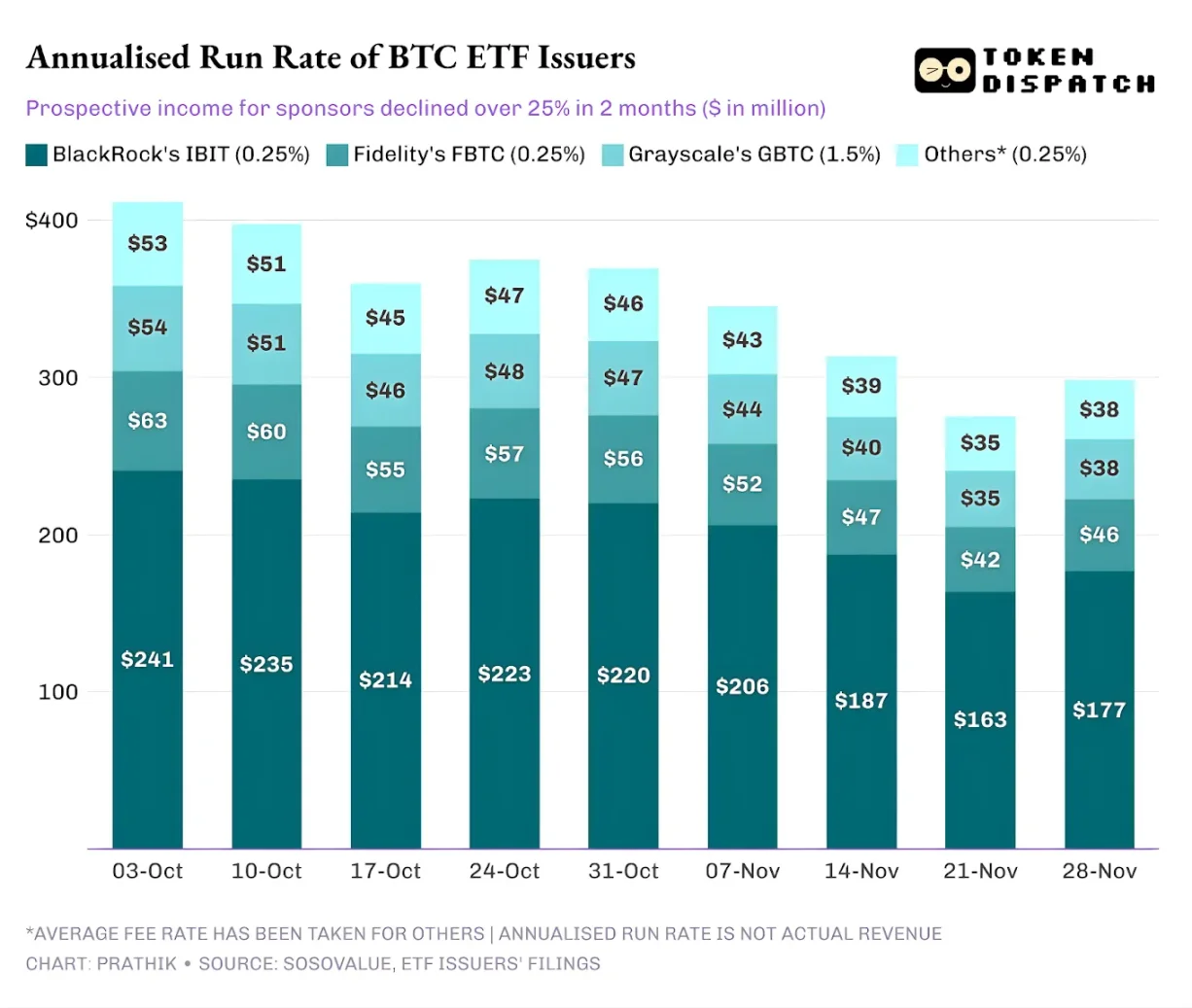

Sự sụt giảm dòng vốn không chỉ phản ánh tâm lý nhà đầu tư mà còn ảnh hưởng trực tiếp đến doanh thu phí của các nhà phát hành ETF.

Bitcoin và ethereum spot ETF là "máy in tiền" của các tổ chức phát hành như BlackRock, Fidelity, Grayscale, Bitwise... Mỗi quỹ đều thu phí dựa trên quy mô tài sản nắm giữ, thường công bố dưới dạng tỷ lệ phí hàng năm nhưng thực tế tính phí dựa trên NAV hàng ngày.

Mỗi ngày, các quỹ tín thác nắm giữ bitcoin hoặc ethereum đều bán một phần tài sản để trả phí và các chi phí vận hành khác. Đối với nhà phát hành, điều này có nghĩa là doanh thu hàng năm xấp xỉ bằng quy mô tài sản quản lý (AUM) nhân với tỷ lệ phí; còn đối với nhà đầu tư, số lượng token nắm giữ sẽ bị pha loãng dần theo thời gian.

Tỷ lệ phí của các nhà phát hành ETF dao động từ 0,15% đến 2,50%.

Việc nhà đầu tư rút vốn hoặc dòng vốn ra không trực tiếp khiến nhà phát hành lãi hoặc lỗ, nhưng dòng vốn ra sẽ khiến quy mô tài sản quản lý cuối cùng bị thu hẹp, từ đó giảm cơ sở tính phí.

Ngày 3 tháng 10, tổng quy mô tài sản do các nhà phát hành bitcoin và ethereum ETF quản lý đạt 195 billions USD, kết hợp với mức phí như trên, quy mô "bể phí" rất đáng kể. Nhưng đến ngày 21 tháng 11, quy mô tài sản còn lại của các sản phẩm này chỉ còn khoảng 127 billions USD.

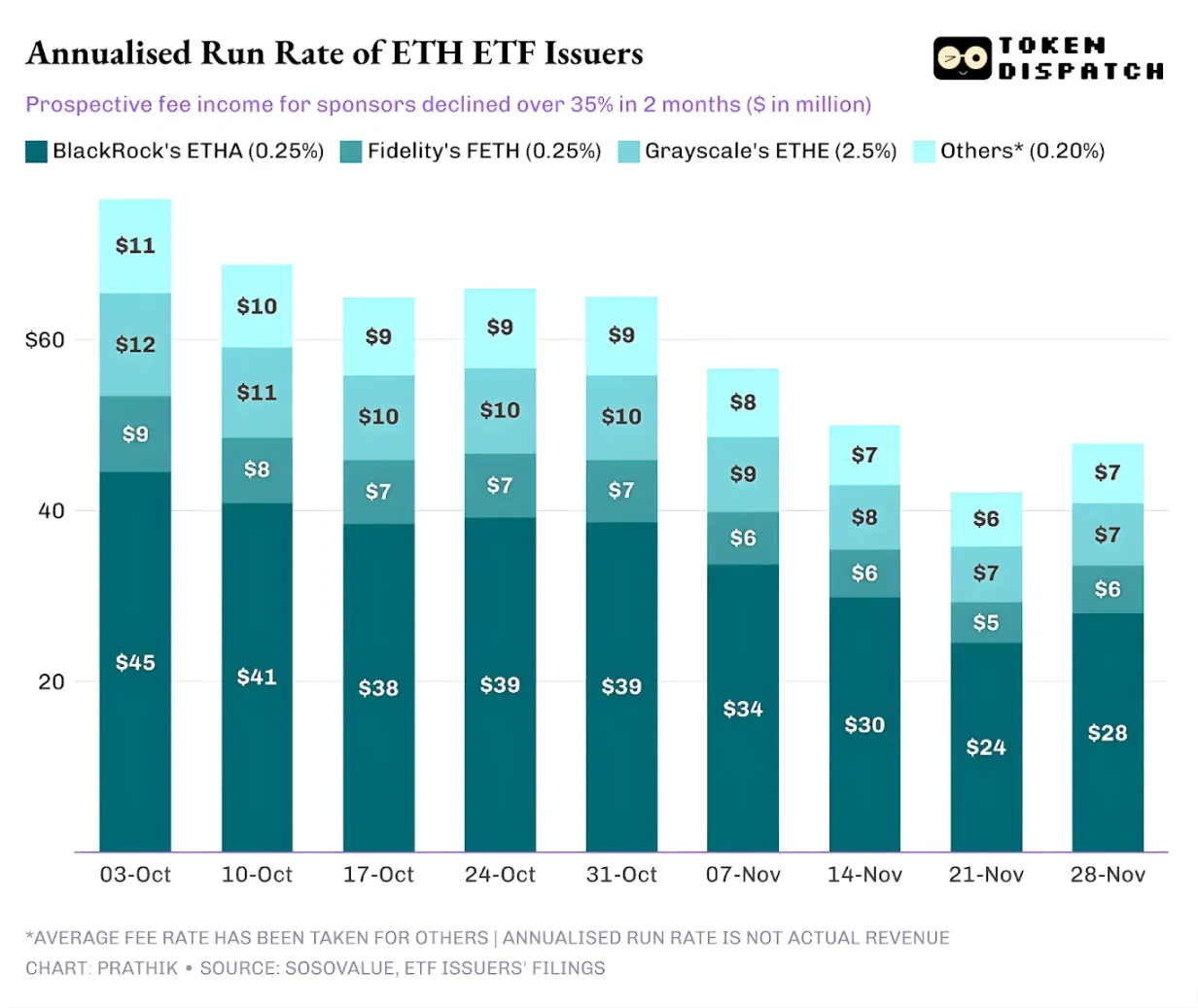

Nếu tính doanh thu phí hàng năm dựa trên quy mô tài sản quản lý cuối tuần, trong hai tháng qua, doanh thu tiềm năng của bitcoin ETF đã giảm hơn 25%; các nhà phát hành ethereum ETF bị ảnh hưởng nặng hơn, doanh thu hàng năm giảm 35% trong chín tuần qua.

Quy mô phát hành càng lớn, mức giảm càng mạnh

Xét theo từng nhà phát hành riêng lẻ, dòng vốn cho thấy ba xu hướng hơi khác nhau.

Đối với BlackRock, đặc điểm kinh doanh là "hiệu ứng quy mô" và "biến động chu kỳ" cùng tồn tại. IBIT và ETHA của họ đã trở thành lựa chọn mặc định cho nhà đầu tư tổ chức khi phân bổ bitcoin và ethereum qua kênh ETF. Điều này giúp tổ chức quản lý tài sản lớn nhất thế giới có thể thu phí 0,25% dựa trên quy mô tài sản khổng lồ, đặc biệt khi quy mô tài sản đạt kỷ lục vào đầu tháng 10, lợi nhuận rất dồi dào. Nhưng điều này cũng đồng nghĩa, khi các nhà đầu tư lớn giảm rủi ro vào tháng 11, IBIT và ETHA trở thành mục tiêu bán tháo trực tiếp nhất.

Dữ liệu cho thấy: doanh thu phí hàng năm của bitcoin và ethereum ETF của BlackRock lần lượt giảm 28% và 38%, đều vượt mức giảm trung bình ngành là 25% và 35%.

Fidelity có tình hình tương tự BlackRock, chỉ là quy mô nhỏ hơn. Quỹ FBTC và FETH của họ cũng đi theo nhịp "dòng vốn vào trước, rút ra sau", sự sôi động của tháng 10 cuối cùng bị thay thế bởi dòng vốn rút trong tháng 11.

Câu chuyện của Grayscale lại liên quan nhiều đến "vấn đề lịch sử". Đã từng, GBTC và ETHE là kênh quy mô duy nhất cho nhà đầu tư Mỹ phân bổ bitcoin và ethereum qua tài khoản môi giới. Nhưng khi BlackRock, Fidelity... dẫn đầu thị trường, vị thế độc quyền này của Grayscale không còn nữa. Tệ hơn, cấu trúc phí cao của các sản phẩm đời đầu khiến họ liên tục chịu áp lực rút vốn trong hai năm qua.

Kết quả thị trường tháng 10-11 cũng xác nhận xu hướng này của nhà đầu tư: khi thị trường tốt, dòng vốn chuyển sang sản phẩm phí thấp hơn; khi thị trường yếu, họ cắt giảm toàn bộ vị thế.

Phí của các sản phẩm tiền mã hóa đời đầu của Grayscale cao gấp 6-10 lần ETF chi phí thấp. Dù phí cao giúp doanh thu tăng, nhưng chi phí này liên tục đẩy nhà đầu tư rời đi, thu hẹp quy mô tài sản tính phí. Số vốn còn lại chủ yếu do rào cản thuế, chỉ thị đầu tư, quy trình thao tác... chứ không phải do nhà đầu tư chủ động lựa chọn; và mỗi dòng vốn rút ra đều nhắc nhở thị trường: khi có lựa chọn tốt hơn, nhiều nhà đầu tư sẽ bỏ sản phẩm phí cao.

Dữ liệu ETF này tiết lộ một số đặc điểm then chốt của quá trình tổ chức hóa tiền mã hóa hiện nay.

Thị trường spot ETF tháng 10-11 cho thấy, hoạt động quản lý ETF tiền mã hóa cũng mang tính chu kỳ như thị trường tài sản cơ sở. Khi giá tài sản tăng, tin tức tích cực, dòng vốn vào sẽ đẩy doanh thu phí lên cao; nhưng khi môi trường vĩ mô thay đổi, dòng vốn sẽ rút rất nhanh.

Dù các tổ chức phát hành lớn đã xây dựng "kênh thu phí" hiệu quả trên tài sản bitcoin và ethereum, nhưng biến động tháng 10-11 chứng minh các kênh này cũng không tránh khỏi tác động của chu kỳ thị trường. Đối với nhà phát hành, bài toán cốt lõi là làm sao giữ được tài sản trong làn sóng biến động mới, tránh để doanh thu phí biến động mạnh theo hướng vĩ mô.

Dù nhà phát hành không thể ngăn nhà đầu tư rút vốn trong làn sóng bán tháo, nhưng các sản phẩm sinh lợi có thể phần nào giảm rủi ro giảm giá.

ETF covered call có thể mang lại thu nhập quyền chọn cho nhà đầu tư (lưu ý: covered call là chiến lược đầu tư quyền chọn, nhà đầu tư vừa nắm giữ tài sản cơ sở vừa bán số lượng hợp đồng quyền chọn mua tương ứng. Nhờ thu phí quyền chọn, chiến lược này nhằm tăng lợi nhuận hoặc phòng ngừa rủi ro một phần.), bù đắp phần nào mức giảm giá của tài sản cơ sở; các sản phẩm staking cũng là một hướng đi khả thi. Tuy nhiên, các sản phẩm này cần được cơ quan quản lý phê duyệt trước khi chính thức ra mắt thị trường.

Tuyên bố miễn trừ trách nhiệm: Mọi thông tin trong bài viết đều thể hiện quan điểm của tác giả và không liên quan đến nền tảng. Bài viết này không nhằm mục đích tham khảo để đưa ra quyết định đầu tư.

Bạn cũng có thể thích

Chủ nghĩa không tưởng AI che giấu nỗi sợ hãi của các tỷ phú công nghệ: Douglas Rushkoff

Tesla ra mắt nhà máy tinh luyện lithium quy mô lớn đầu tiên của quốc gia

Altcoin tăng động lực khi Ethereum dẫn đầu – Liệu việc chấp nhận rộng rãi sẽ đến tiếp theo?