10 萬美元門檻前的靜默時:Google 搜尋量凍結背後,散戶正在經歷認知熔斷?

當比特幣在 5 月 14 日觸及 104,000 美元高點時,加密世界正在經歷一場靜默的革命。鏈上數據與市場表象的背離,機構資金的暗流湧動,以及散戶群體的集體缺席,共同勾勒出這個牛市週期最詭譎的圖景。這場無聲的較量背後,隱藏著加密市場結構性變革的深層密碼。

一、數據迷霧:搜尋指數與市場表現的量子糾纏

Google 趨勢曲線與 Coinbase 應用程式排名的雙重萎靡,構成了 2025 年多頭市場最刺眼的悖論。

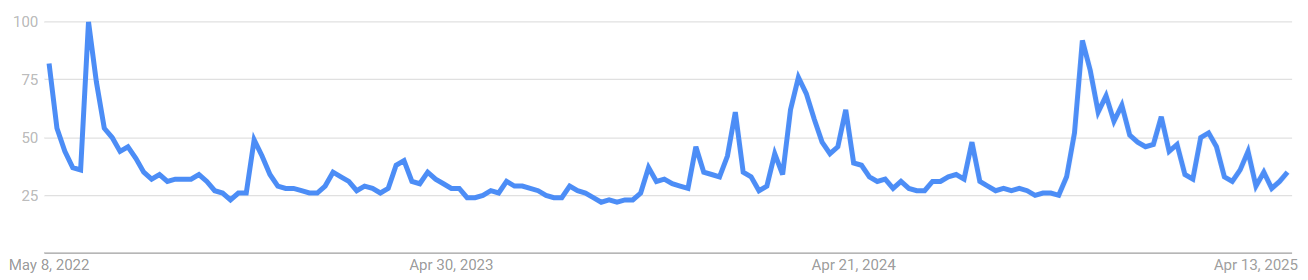

比特幣的搜尋趨勢。資料來源:Google

截至 5 月第二週,「比特幣」搜尋量持續徘徊在 2024 年 6 月水平,彼時比特幣價格仍在 66,000 美元區間震盪。

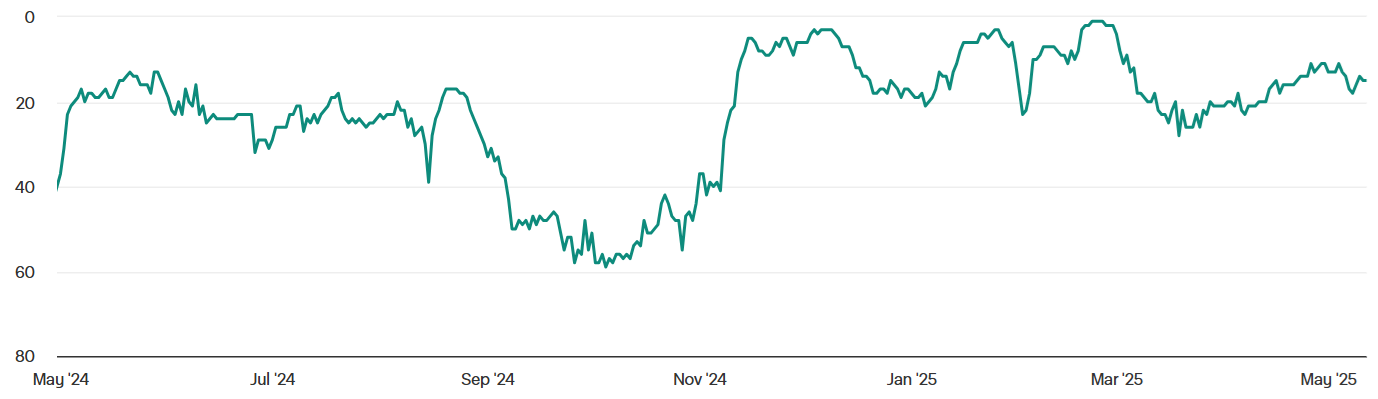

Coinbase 應用在美國 App Store 金融版塊的排名。資料來源:TheBlock

美國 App Store 金融類榜單上,Coinbase 的排名從 2024 年 11 月的第 5 位跌落至目前的第 15 位。

這種數據背離在鏈上世界找到註解。 CryptoQuant 監測顯示,小額位址(<0.01 BTC)的活躍度指標較 2024 年高峰下降 16%,而持有 1-10 BTC 的「準機構」錢包數量年增 42%。

Glassnode 的財富轉移模型更揭示,2025 年 Q1 有超過 21 億美元的比特幣從持有超 5 年的「鑽石手」流向機構託管地址,形成加密史上最大規模的代際財富遷移。

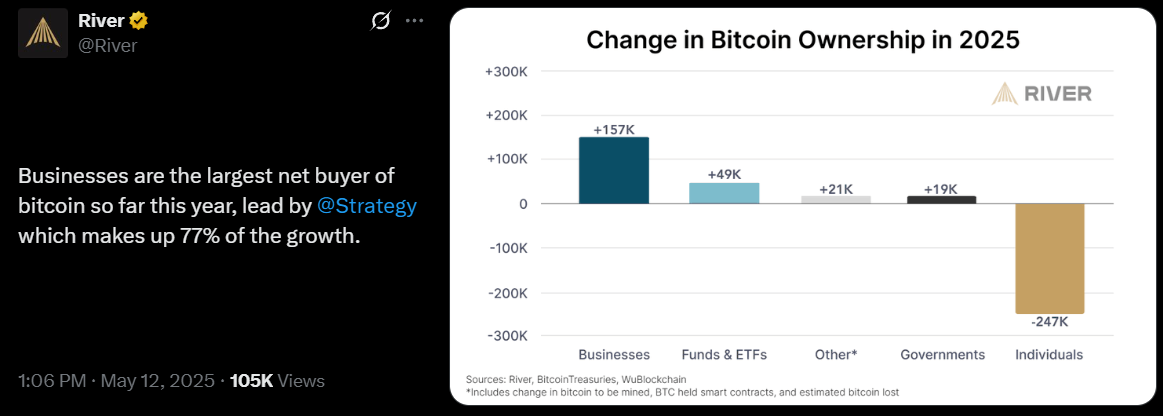

資料來源:X/River

資料來源:X/River

到 2025 年,散戶投資者將成為 BTC 的最大淨賣家,而機構投資者則是主要買家。但如果歷史法則不變,散戶的熱情很可能會在比特幣突破 109,350 美元大關一週後激增。

市場流動性的結構性異變,在衍生性商品市場表現得特別劇烈。 BitMEX 數據顯示,由散戶主導的永續合約持股量佔比從 2021 年的 68% 降至當前 29%,而機構偏好的季度合約持股量激增 3 倍。這種轉變直接影響了價格波動模式-比特幣 30 天波動率從 2024 年的 82% 降至 56%,創下減半週期新低。

二、週期魔咒:散戶行為的遲滯與覺醒

2024 年 11 月比特幣 / 美元表現。來源:TradingView

2024 年 11 月比特幣 / 美元表現。來源:TradingView

歷史總在加密市場上演量子糾纏般的重複。 2024 年 11 月的市場狂熱成為最佳觀測樣本:當比特幣突破 73,757 美元前高時,Google 搜尋量在 72 小時內暴漲 380%,Coinbase 下載量激增期間單日新增用戶達 53 萬。但數據顯示,這波散戶浪潮的入場均價集中在 78,000-82,000 美元區間,恰好成為隨後三個月震盪行情的「埋單者」。

這種「頂部入場」的群體行為特徵,在 2025 年展現出新的變異。鏈上分析師 Ki Young Ju 發現,當前週期中 OG 散戶(早期持幣者)的拋售呈現「脈衝式」特徵:每當價格突破整數關口,就會觸發 5,000-8,000 BTC 的鏈上移動,而這些幣種最終流向灰階、MicroStrategy 等機構的 OTC 櫃檯。這種「階梯式撤退」使得市場始終維持著微妙的平衡 —— 既未出現 2017 年的瘋狂 FOMO,也避免了 2022 年的流動性枯竭。

散戶心理的演化在衍生性商品市場留下痕跡。 Bybit 交易所數據顯示,2025 年散戶槓桿使用率下降至 18%,較 2021 年下降 42 個百分點;而停損單設定率從 12% 提升至 35%。這種風險意識的覺醒,與 Matrixport 報告揭示的現象形成呼應:當前週期中散戶平均持倉週期從 21 天延長至 67 天,展現出前所未有的耐心。

三、機構暗戰:流動性重構與定價權轉移

華爾街的正式入場改寫了比特幣的底層遊戲規則。 2025 年 Q1 財報顯示,貝萊德比特幣 ETF(IBIT)持倉量突破 25 萬枚,日均淨流入 1.2 億美元,其資金流動與 CME 比特幣期貨的未平倉合約呈現 0.92 的高度相關性。這種機構間的套利閉環,使得比特幣價格逐漸脫離社群媒體情緒,轉而掛鉤美債殖利率和美元指數。

這種定價權的轉移在鏈上形成獨特景觀。 Arkham Intelligence 監控到,2025 年機構實體透過閃電網路進行的交易佔比從 3% 飆升至 19%,而與之對應的鏈上大額轉帳(>1000 BTC)確認時間縮短至 8.7 分鐘。效率提升的背後,是 Fidelity、VanEck 等機構搭建的專屬通道網絡,這些「機構高速公路」正在重塑比特幣的流動性分層。

監管套利成為新戰場的焦點。 MicroStrategy 透過「可轉換票據 + 股權質押」的組合拳,將比特幣持倉成本鎖定在 45,000 美元;而特斯拉則利用得州監管沙盒政策,將比特幣礦機改造為虛擬電廠資產進行二次抵押。這些金融工程創新,使得機構持股的比特幣實際流動性僅為帳面價值的 23%,形成強大的價格穩定器。

四、臨界時刻:新高破局

目前市場正站在量子隧道的臨界點。 CryptoQuant 的鏈上動量指標顯示,比特幣距離觸發「超導狀態」僅差 4.3% 漲幅,該閾值對應 109,350 美元的歷史新高。值得注意的是,穩定幣總市值在突破新高後呈現平台整理,而 CEX 的比特幣儲備降至 2020 年 3 月水平,這種「蓄水池排空」現象往往預示著突破行情的臨近。

衍生性商品市場的異常訊號值得警惕。 Deribit 數據顯示,2025 年 6 月到期的 10 萬美元買權未平倉量達 2.4 萬枚 BTC,較上月增加 180%。做市商為對沖風險進行的 delta 中立操作,可能在突破瞬間引發 15-20% 的 Gamma 擠壓行情。這種潛在波動與目前 VIX 指數處於 12.3 的歷史低點形成危險背離。

五、散戶的救贖:新敘事下的入場路徑

面對機構的全面圍獵,散戶並非沒有破局之道。鏈上數據顯示,2025 年 Q1 小額交易(<1 萬美元)中,有 38% 流向比特幣生態建設協議,較 2024 年同期提升 27 個百分點。這種「生態參與型投資」正取代簡單的現貨買賣,成為散戶獲取超額收益的新路徑。

工具迭代降低了參與門檻。 Coinbase 推出的「分散式 ETF」產品,讓用戶以 10 美元為單位投資 GBTC 等機構級產品;而 Robinhood 的 AI 投顧系統,能根據鏈上數據自動調整比特幣配置比例。這些創新使得散戶可以藉助機構級工具實現「精準狩獵」。

教育覺醒正在改變遊戲規則。 Google 趨勢數據顯示,「比特幣挖礦教學」的搜尋量在 2025 年成長 320%,「自託管錢包」相關搜尋增加 215%。這種認知升級直接反映在鏈上 —— 非託管地址的比特幣持股比例從 2024 年的 34% 提升至 51%,散戶開始掌握真正的資產控制權。

在這場無聲的牛市中,比特幣正在完成從草根玩具到機構資產的驚險跳躍。當搜尋指數沉寂時,鏈上世界的量子糾纏仍在持續;當應用排名滑落時,金融工程的精密齒輪正在咬合。散戶的暫時沉默,或許正是新覺醒的前奏 —— 在華爾街巨鯨的陰影下,一場屬於加密原住民的諾曼地登陸正在醞釀。正如中本聰在白皮書中所寫:「是時候重新掌握自己的財務未來了。」這次,人們聽懂了密碼。

免責聲明:文章中的所有內容僅代表作者的觀點,與本平台無關。用戶不應以本文作為投資決策的參考。

您也可能喜歡

CandyBomb x LIT:交易瓜分 54,000 LIT

LITUSDT 現已上架合約交易和交易BOT

Bitget現貨杠桿關於暫停 CELR/USDT, RIF/USDT 杠桿交易服務的公告

【首發上架】Lighter(LIT)將在 Bitget 創新區和 DeFi 區上架