なぜ2025年に市場のセンチメントが全面的に崩壊するのか?Messariの10万字に及ぶ年次レポートを解読

原文タイトル:《なぜ2025年に市場のセンチメントが全面崩壊するのか?|Messari 10万字年次レポート解読(1)》

原文出典:Merkle3s Capital

本記事は、Messariが2025年12月に発表した年次レポート「The Crypto Theses 2026」に基づいています。本レポートは全文で10万字を超え、公式の読了時間は401分とされています。

序論|これは感情が最悪の年、しかしシステムが最も脆弱な年ではない

感情指標だけを見ると、2025年の暗号資産市場はほぼ「死刑宣告」を受けたようなものです。

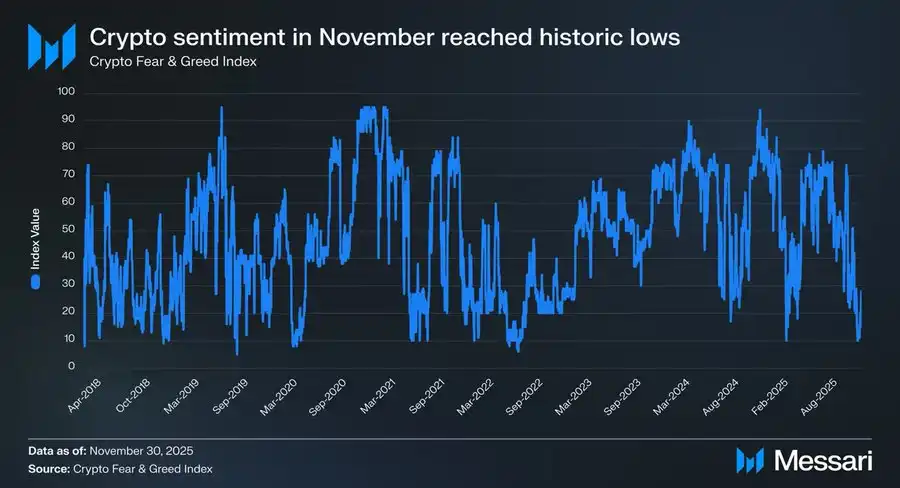

2025年11月、Crypto Fear & Greed Indexは10まで下落し、「極度の恐怖」ゾーンに突入しました。

歴史的に、このレベルまで感情が落ち込んだ瞬間は数えるほどしかありません:

· 2020年3月、世界的なパンデミックによる流動性危機

· 2021年5月、レバレッジ連鎖清算

· 2022年5–6月、Lunaおよび3ACのシステミック崩壊

· 2018–2019年、業界全体のベアマーケット

これらの時期には共通点があります:業界自体が機能不全に陥り、将来が極めて不確実になっていたことです。

しかし2025年はこの特徴に当てはまりません。大手取引所がユーザー資産を流用することもなく、時価総額数百億ドル規模のポンジプロジェクトが主導権を握ることもなく、総時価総額が前回サイクルの高値を下回ることもなく、ステーブルコインの規模はむしろ過去最高を記録し、規制や制度化の進展も続いています。

「事実のレベル」では、これは業界が崩壊している年ではありません。しかし「感覚のレベル」では、多くの業界関係者、投資家、古参ユーザーにとって最も苦しい年かもしれません。

なぜ感情は崩壊するのか?

Messariはレポート冒頭で非常に衝撃的な対比を示しています:

もしあなたがウォール街のオフィスビルで暗号資産のアセットアロケーションに関わっているなら、2025年はこの業界に入って以来最高の年かもしれません。しかし、もしあなたがTelegramやDiscordで夜通しチャートを見張り、Alphaを探しているなら、これは「古き良き時代」を最も懐かしむ年でしょう。

同じ市場で、ほぼ正反対の2つの体験。これは偶発的な感情の揺れでも、単純なブル・ベアの切り替えでもなく、より深い構造的なミスマッチです:市場は参加者を入れ替えつつあるが、多くの人は古いアイデンティティのまま新しいシステムに参加しているのです。

これは相場の振り返り記事ではない

この記事は、短期的な価格動向について議論するつもりも、「これから上がるかどうか」に答えるつもりもありません。

むしろ構造的な説明に近いものです:

· なぜ制度、資金、インフラが強化され続けているにもかかわらず、

· 市場の感情は歴史的な低水準に滑り落ちているのか?

· なぜ多くの人が「自分は間違った分野を選んだ」と感じるのに、システム自体は失敗していないのか?

Messariはこの10万字のレポートで、極めて根源的な問いから再出発しています:もし暗号資産が最終的に「お金」だとしたら、誰が、お金として扱われるに値するのか?

これを理解することが、2025年の市場感情全面崩壊を理解する前提です。

第一章|なぜ感情は異常なほど低いのか?

結果だけを見ると、2025年の感情崩壊はほぼ「理解不能」です。

取引所の破綻も、システミックな信用崩壊も、コアなストーリーの破綻もない中で、市場は歴史的な最低水準に近い感情フィードバックを示しました。

Messariの判断は非常に明快です:これは「感情と現実が著しく乖離した」極端なケースです。

1. 感情指標はすでに「歴史的異常ゾーン」に突入

Crypto Fear & Greed Indexが10まで下落したのは、単なる調整シグナルではありません。

過去10年以上で、この数値が現れたのはごくわずかな瞬間だけであり、そのたびに本物の、深刻な業界レベルの危機が伴っていました:

· 資金システムの断裂

· 信用チェーンの崩壊

· 「未来が存在するかどうか」への市場の疑念

しかし2025年にはこれらの問題は発生していません。

コアインフラの機能不全もなく、主流資産がゼロまで清算されることもなく、業界の正当性を揺るがすようなシステムイベントもありません。統計的に見ても、今回の感情値は既知の歴史的テンプレートには当てはまりません。

2. 市場が失敗したのではなく、「個人の体験」が失敗した

感情の崩壊は市場自体から来ているのではなく、参加者の主観的体験から来ています。Messariはレポートで繰り返し強調しています:2025年は機関投資家の体験が個人投資家よりもはるかに良い年でした。

機関投資家にとっては、極めて明確で、むしろ快適な環境です:

· ETFが低摩擦・低リスクのアロケーションチャネルを提供

· DAT(デジタル資産トレジャリー)が安定的で予測可能な長期買い手となる

· 規制フレームワークが明確化し、コンプライアンスの境界が見え始める

しかし旧来の構造下の多くの参加者にとっては、この年は極めて残酷でした:

· Alphaが著しく減少

· ストーリーのローテーションが機能しなくなる

· ほとんどの資産が長期的にBTCにアンダーパフォーム

·「努力」と「結果」の関係が完全に崩壊

市場は人を拒絶したのではなく、報酬メカニズムを変えただけです。

3.「儲からなかった」が「業界がダメになった」と誤解されている

感情の本当の引き金は価格下落ではなく、認知のギャップです。過去の複数のサイクルでは、Cryptoの暗黙の前提は「十分に勤勉で、十分に早く、十分にアグレッシブであれば、超過リターンが得られる」でした。

しかし2025年は初めてこの前提がシステム的に崩れました。

· ほとんどの資産が「ストーリーを語る」だけではプレミアムを得られなくなった

· L1のエコシステム成長が自動的にトークンリターンに転化しなくなった

· 高いボラティリティが高リターンを意味しなくなった

その結果、多くの参加者が「自分が儲からなかったのは業界全体が問題だからだ」と錯覚し始めました。しかしMessariの結論は真逆です:業界はより成熟した金融システムに近づいており、投機的なボーナスを生み出し続けるマシンではなくなってきているのです。

4. 感情崩壊の本質はアイデンティティのミスマッチ

すべての現象を総合すると、Messariの示す暗黙の答えは一つだけです:2025年の感情崩壊の本質はアイデンティティのミスマッチです。

· 市場は「アセットアロケーター」「長期保有者」「制度参加者」へと傾いている

· しかし多くの参加者は依然として「短期Alphaハンター」として存在している

システムの報酬ロジックが変化し、参加方法がそれに追随しないとき、感情は必然的に先に崩壊します。これは個人の能力の問題ではなく、時代の役割転換に伴う摩擦コストです。

まとめ|感情は真実を語っていない

2025年の市場感情は、参加者の苦しみをリアルに反映していますが、システムの状態を正確に反映しているわけではありません。

· 感情崩壊 ≠ 業界の失敗

· 苦しみの増大 ≠ 価値の消失

それが示しているのはただ一つ:古い参加方法が急速に機能しなくなっているということです。そしてこれを理解することが、次章への前提となります。

第二章|感情崩壊の真の根源:貨幣システムが機能不全に陥っている

市場構造のレベルにとどまっていては、2025年の感情崩壊は説明しきれません。本当の問題は:

· Alphaが減った

· BTCが強すぎる

· 機関投資家が参入した

これらはすべて表層的な現象です。Messariがレポートで示すより深い判断は:市場感情の崩壊は、本質的に長期的に無視されてきた事実――私たちがいる貨幣システム自体が、貯蓄者に継続的に圧力をかけている――に起因しているということです。

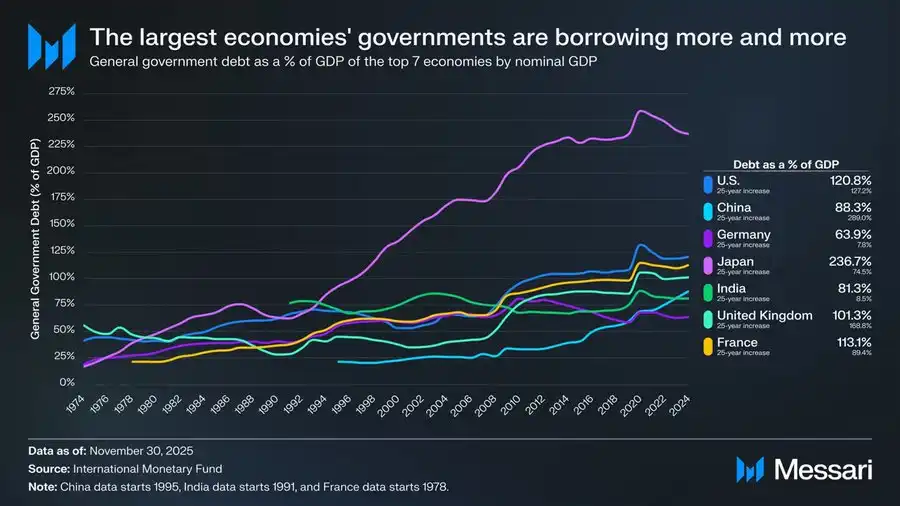

直視すべき一枚の図:世界の政府債務の暴走

この図は単なるマクロ背景の飾りではなく、Cryptomoney論の論理的出発点です。

過去50年、世界主要経済体の政府債務のGDP比率は、極めて一貫した、ほぼ不可逆的な上昇トレンドを示しています:

· アメリカ:120.8%

· 日本:236.7%

· フランス:113.1%

· イギリス:101.3%

· 中国:88.3%

· インド:81.3%

· ドイツ:63.9%

これは特定の国のガバナンス失敗の結果ではなく、制度・政治構造・発展段階を超えた共通の結末です。民主国家、集権国家、先進国、新興市場を問わず、政府債務は長期的に経済成長を上回っています。

この図が本当に示しているのは「債務の高さ」ではなく「貯蓄のシステム的犠牲」

政府債務の成長が経済産出を長期的に上回ると、システムは3つの方法でしか安定を維持できません:

1. インフレーション

2. 長期的な実質金利の低下

3. 金融抑制(資本規制、引き出し制限、規制介入)

どの道を選んでも、最終的なコストは同じグループが負担します:貯蓄者です。Messariはレポートで非常に控えめながら重い一言を使っています:When debt grows faster than economic output, the costs fall most heavily on savers.つまり、債務が成長を上回るとき、貯蓄は犠牲になる運命にあるということです。

なぜ2025年に感情が集中して崩壊したのか?

それは2025年が、より多くの参加者がこの事実を初めてはっきりと認識した年だからです。

それ以前は:

·「インフレは一時的なもの」

·「現金は常に安全」

·「長期的には法定通貨は安定している」

しかし現実はこれらの前提を否定し続けています。

人々が気づき始めたとき:

· 一生懸命働く ≠ 資産価値の維持

· 貯蓄行動自体が継続的に目減りしている

· 資産配分の難易度が著しく上昇している

感情の崩壊はCryptoから来ているのではなく、金融システム全体への信頼の揺らぎから来ているのです。Cryptoはその衝撃が最初に感じられる場所に過ぎません。

Cryptomoneyの意義は「より高いリターン」ではない

これもMessariが繰り返し強調し、しかし誤解されやすいポイントです。Cryptomoneyはより高いリターンを約束するために存在しているわけではありません。

そのコアバリューは:

· ルールが予測可能であること

· 通貨政策が単一機関によって恣意的に変更されないこと

· 資産が自己保管できること

· 価値が許可なく国境を越えて移転できること

言い換えれば、それが提供するのは「儲けるためのツール」ではなく、高債務・低確実性の世界で、個人に再び通貨選択権を与えることです。

感情崩壊は、実は「覚醒」の一形態

この債務の図と2025年の市場感情を並べてみると、直感に反する結論が導き出されます:極度の悲観的感情は業界の失敗を意味するのではなく、より多くの人が旧システムの問題が現実に存在することに気づき始めたことを意味するのです。

Cryptoの問題は「役に立たない」ことではありません。本当の問題は、もはや誰にでも簡単に超過リターンをもたらすものではなくなったということです。

まとめ|感情から構造、そして貨幣そのものへ

この章が解決するのは根本的な問いです:なぜシステミックな崩壊がないにもかかわらず、市場感情は歴史的な低水準に落ち込んだのか?答えはK線(チャート)にはなく、貨幣構造にあります。

· 感情崩壊は表層

· パラダイムの断絶はプロセス

· 貨幣システムの不均衡が根本原因

これこそが、Messariが「アプリケーション」ではなく「お金」からレポートを始めた理由です。

第三章|なぜBTCだけが「本当のお金」として扱われるのか

ここまで読んできて、1つの疑問が浮かぶはずです:もし問題が貨幣システムにあるなら、なぜ答えはBTCであって他ではないのか?

Messariはレポートで非常に明確に述べています:BTCはもはや他のCrypto資産と同じ競争次元にはいません。

1. お金は技術の問題ではなく、コンセンサスの問題

これはBTCを理解するための第一の鍵です。Messariは原文で繰り返し強調しています:Money is a social consensus, not a technical optimization problem.つまり:

· お金は「誰が速いか」ではない

· 「誰が安いか」でもない

· 「機能が多いか」でもない

長期的かつ安定的に価値の保存手段として扱われるかどうかです。この観点から見ると、Bitcoinの勝利は不思議ではありません。

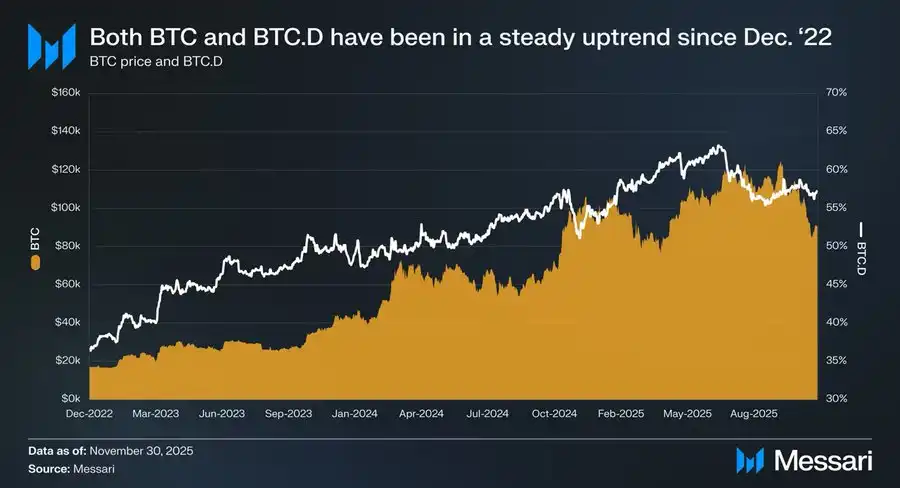

2. 3年分のデータがすでに答えを示している

2022年12月1日から2025年11月まで:

· BTCは429%上昇

· 時価総額は3180億ドル → 1.81兆ドル

· 世界資産ランキングでトップ10入り

さらに重要なのは相対パフォーマンス:BTC.Dは36.6% → 57.3%。理論上はアルトコインが暴騰すべきサイクルで、資金はむしろBTCに回帰し続けています。これは単なる相場の偶然ではなく、市場が資産分類をやり直しているのです。

3. ETFとDATは本質的に「制度化されたコンセンサス」

MessariはETFについて非常に控えめに評価していますが、結論は重いです。Bitcoin ETFは単なる「新たな買い手」ではなく、本質的に変えたのは:誰が買うか+なぜ買うか+どれだけ長く保有できるか

· ETFはBTCをコンプライアンス資産に変えた

· DATはBTCを企業のバランスシートの一部にした

· 国家準備がBTCを「戦略資産」レベルに引き上げた

これらの主体がBTCを保有する時、それはもはや:「いつでも手放せる高ボラティリティのリスク資産」ではなく、長期保有が前提で、簡単にミスできない通貨資産となります。お金がこのように扱われると、もう元には戻りません。

4. なぜBTCが「退屈」なほど、お金らしいのか

これは2025年で最も直感に反するポイントかもしれません:

· BTCにはアプリケーションがない

· ストーリーのローテーションもない

· エコシステムストーリーもない

· さらには「新しいもの」もない

しかしだからこそ、「お金」のすべての特徴を備えています:

· 未来の約束に依存しない

· 成長ストーリーが不要

· チームの継続的なデリバリーも不要

ただ「間違えない」ことだけが必要です。

高債務・低確実性の世界では、「間違えない」こと自体が希少な資産です。

5. BTCの強さは市場の失敗ではない

多くの人の苦しみは「BTCが強いのは市場がおかしいからだ」という錯覚から来ています。Messariの判断は真逆です:BTCの強さは市場がより合理的になった証拠です。

システムが報酬を与え始めたのは:

· 安定性

· 予測可能性

· 長期的な信頼性

「高ボラティリティ=高リターン」に依存する戦略は、ますます苦しくなります。これはBTCの問題ではなく、参加方法の問題です。

まとめ|BTCは勝ったのではなく、選ばれた

BTCは他の資産を「打ち負かした」わけではありません。貨幣システムが機能不全に陥る時代に、市場によって繰り返し検証されたのは:

· 最も説明不要な資産

· 最も信頼に依存しない資産

· 最も未来の約束が不要な資産

これは単なる相場の結果ではなく、役割の確定です。

第四章|市場が「お金」しか求めなくなった時、L1のストーリーは機能しなくなる

BTCが「主要Cryptomoney」として市場に選ばれたことが確認された今、避けて通れない問題があります:もしお金に答えが出てしまったなら、Layer 1には何が残るのか?Messariは直接的な結論は出していませんが、このパートを通読すると明確なトレンドが見えてきます:L1のバリュエーションは「未来のストーリー」から「現実の制約」へと強制的に引き戻されています。

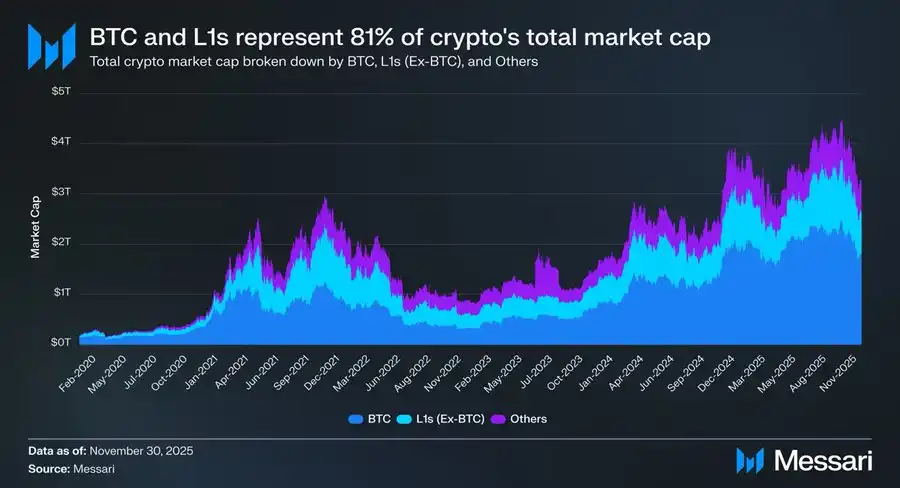

1. 残酷だが現実的な事実:81%の時価総額は「お金」のストーリーにある

2025年末時点で、暗号資産市場全体の時価総額は約$3.26T:

· BTC:$1.80T

· その他L1:約$0.83T

· その他資産:$0.63T未満

合計すると、暗号資産の時価総額の約81%が「お金」または「潜在的なお金」として市場で評価されています。これは何を意味するのでしょうか?L1のバリュエーションはすでに「アプリケーションプラットフォーム」としての評価ロジックではなく、「お金になれるかどうか」という評価ロジックに変わっているということです。

2. 問題は:ほとんどのL1はその資格がない

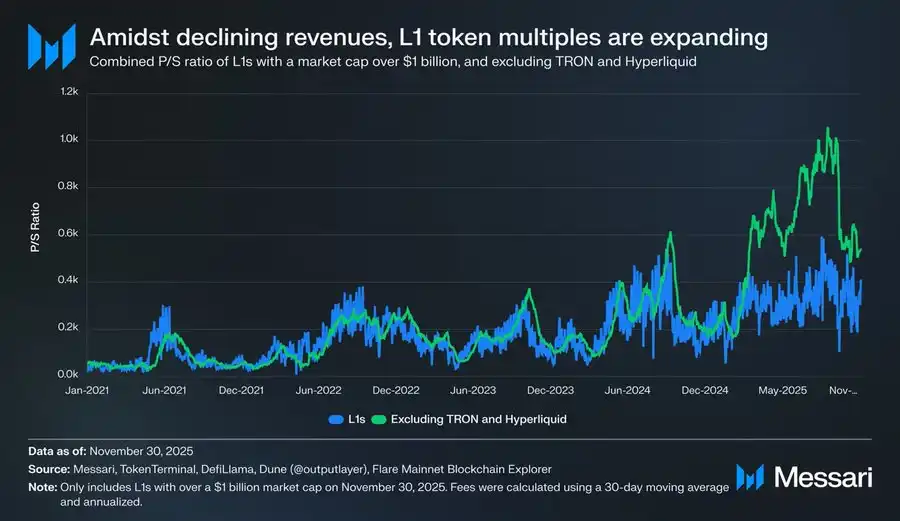

Messariが示すデータは非常に直接的で、かつ冷酷です。

TRONやHyperliquidのような異常に収益が高い例外を除くと:

· L1全体の収益は継続的に減少

· しかしバリュエーション倍率は継続的に上昇

調整後のP/S比率は以下の通り:

· 2021:40倍

· 2022:212倍

· 2023:137倍

· 2024:205倍

· 2025:536倍

同期間のL1総収益:

· 2021:$12.3B

· 2022:$4.9B

· 2023:$2.7B

· 2024:$3.6B

· 2025(年換算):$1.7B

これは「未来の成長」では合理的に説明できないスプレッドです。

3. L1は「過小評価」されているのではなく、「再分類」されている

多くの人の苦しみは「L1は市場に過小評価されているのでは?」という誤解から来ています。Messariの判断は真逆です:市場はL1を過小評価しているのではなく、「貨幣としての想像力」を下げているのです。

もしある資産が:

· 安定的な価値保存ができない

· 長期保有ができない

· 確定的なキャッシュフローも提供できない

最終的に残るのは一つの評価方法だけです:高ベータのリスク資産。

4. Solanaの例がすべてを物語っている

SOLは2025年に数少ないBTCをアウトパフォームしたL1です。しかしMessariは極めて痛烈な事実を指摘しています:

· SOLのエコシステムデータは20–30倍成長

· 価格はBTCに対して87%しかアウトパフォームしていない

言い換えれば、「BTCに対して顕著な超過リターン」を得るには、L1には桁違いのエコシステム爆発が必要です。これは「努力不足」ではなく、リターン関数が書き換えられているのです。

5. BTCが「お金」になると、L1の負担はむしろ重くなる

多くの人が気づいていない構造的変化です。BTCが明確な貨幣的地位を持つ前は:

· L1は「将来お金になる」というストーリーを語れた

· 市場はその可能性に先払いしてくれた

しかし今は:

· BTCはすでに確立された

· 市場は「第二のお金」に同じプレミアムを払わなくなった

その結果、L1はより難しい問いに直面しています:もしお金でないなら、あなたは一体何なのか?

まとめ|L1の問題は競争ではなくポジショニング

L1は「BTCに負けた」のではありません。負けたのは:

· 貨幣という次元で

· 市場はすでに十分な答えを持っている

「貨幣ストーリー」の庇護を失った瞬間、すべてのバリュエーションは現実の制約を受け入れざるを得なくなります。

これこそが、2025年に多くの参加者の感情が崩壊した直接的な原因です。

免責事項:本記事の内容はあくまでも筆者の意見を反映したものであり、いかなる立場においても当プラットフォームを代表するものではありません。また、本記事は投資判断の参考となることを目的としたものではありません。

こちらもいかがですか?

CFTCがSelig氏を議長に就任させ、Pham氏の退任に伴い暗号資産に友好的な監督体制を導入

Verse8:クリエイター主導の高品質ゲームの神器

VanEckはBitcoinの売却が進む中、オンチェーン活動の低迷を指摘しつつも流動性の改善を確認

Twitterはどのように「偽のトラフィック」を作り出しているのか?