Warner Bros. Discovery refuse une fois de plus l’offre de Paramount, la qualifiant d’« acquisition par effet de levier »

Warner Bros. Discovery rejette la dernière offre d’acquisition de Paramount

La compétition pour acquérir Warner Bros. Discovery (WBD), le foyer de franchises à succès telles que “Harry Potter”, “Game of Thrones” et DC Comics, continue de s’intensifier.

Mercredi, le conseil d’administration de WBD a unanimement rejeté l’offre révisée de 108,4 milliards de dollars de Paramount Skydance, la qualifiant de “rachat par effet de levier” qui alourdirait la société de 87 milliards de dollars de nouvelle dette.

Dans une communication adressée aux actionnaires, WBD a déconseillé d’accepter la proposition de Paramount, avertissant que la dette massive nécessaire pour conclure l’accord augmentait le risque d’échec. À la place, le conseil a recommandé de soutenir l’accord précédemment annoncé de 82,7 milliards de dollars avec Netflix pour ses actifs cinématographiques et télévisuels.

Paramount, qui avait été pressenti comme un acheteur potentiel avant que l’accord avec Netflix ne soit révélé, a tenté une approche directe auprès des actionnaires de WBD début décembre avec une offre entièrement en numéraire de 30 dollars par action après le choix de Netflix par le conseil de WBD. Cependant, WBD a rejeté l’offre, la qualifiant “d’illusoire” et remettant en question la capacité de Paramount à financer l’acquisition, tout en réaffirmant son soutien à la proposition en numéraire et en actions de Netflix.

Paramount a répondu en obtenant une garantie de 40 milliards de dollars du père du PDG David Ellison, Larry Ellison, cofondateur d’Oracle, et s’est engagé à lever 54 milliards de dollars supplémentaires de dette pour financer la transaction.

Malgré ces garanties, WBD est restée sceptique. Dans un communiqué, la société a noté : “Paramount, avec une capitalisation boursière de 14 milliards de dollars, tente une acquisition qui exigerait 94,65 milliards de dollars en dette et en capitaux propres combinés — soit près de sept fois sa capitalisation boursière. Cette approche agressive présente un risque bien plus important pour WBD et ses investisseurs par rapport à la structure plus traditionnelle de la fusion avec Netflix.”

WBD s’est également interrogée sur la capacité de Paramount à fonctionner efficacement si l’accord aboutissait, avançant que supporter une telle charge d’endettement porterait un coup supplémentaire à la notation de crédit déjà faible de Paramount.

Disrupt 2026 : Réservez votre place

Soyez parmi les premiers à rejoindre la liste d’attente de Disrupt 2026 et bénéficiez d’un accès anticipé aux billets. Les éditions précédentes de Disrupt ont accueilli des géants du secteur tels que Google Cloud, Netflix, Microsoft, Box, Phia, a16z, ElevenLabs, Wayve, Hugging Face, Elad Gil et Vinod Khosla, avec plus de 250 dirigeants animant plus de 200 sessions pour vous aider à grandir et innover. Rencontrez des centaines de startups repoussant les limites dans tous les secteurs.

- Lieu : San Francisco

- Date : 13-15 octobre 2026

Rejoignez la liste d’attente dès maintenant

WBD a également souligné ses préoccupations concernant le flux de trésorerie disponible négatif de Paramount, qui pourrait s’aggraver avec une acquisition. En revanche, la société a mis en avant la solide position financière de Netflix, notant sa capitalisation boursière d’environ 400 milliards de dollars, son bilan de qualité investment grade, sa notation de crédit A/A3 et un flux de trésorerie disponible projeté supérieur à 12 milliards de dollars pour 2026.

Netflix a exprimé son soutien à la décision de WBD, déclarant que la fusion réunirait des forces complémentaires et un engagement commun envers la narration.

Avertissement : le contenu de cet article reflète uniquement le point de vue de l'auteur et ne représente en aucun cas la plateforme. Cet article n'est pas destiné à servir de référence pour prendre des décisions d'investissement.

Vous pourriez également aimer

Le Bitcoin gagne du terrain alors que la demande pour les ETF explose

Le PDG de Solana Labs remet en question la vision de Buterin sur la pérennité de la blockchain

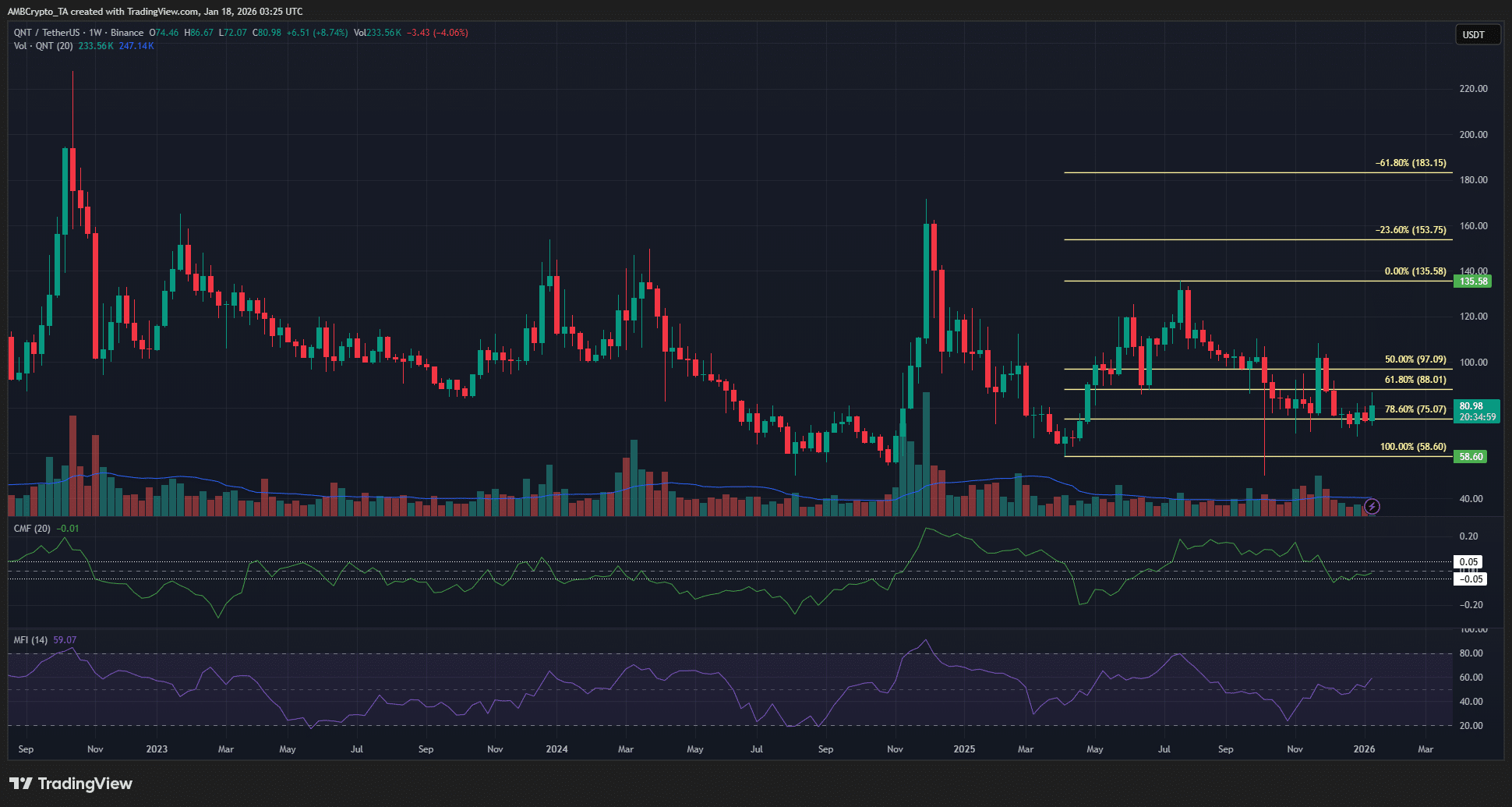

QNT bondit de 12 % alors que le volume triple — Les bulls de Quant peuvent-ils défendre CE seuil ?